Cet article a été écrit exclusivement pour Investing.com.

Le rapport de jeudi sur les Ventes de maisons existantes a mis en évidence, avec un exemple pertinent, exactement ce dont j'ai parlé récemment. La croissance ne provoque pas l'inflation, et les récessions ne provoquent pas la désinflation ; ainsi, bien que je sois négatif quant aux perspectives de croissance, je ne m'attends pas à ce que cela aide à refroidir les feux de l'inflation.

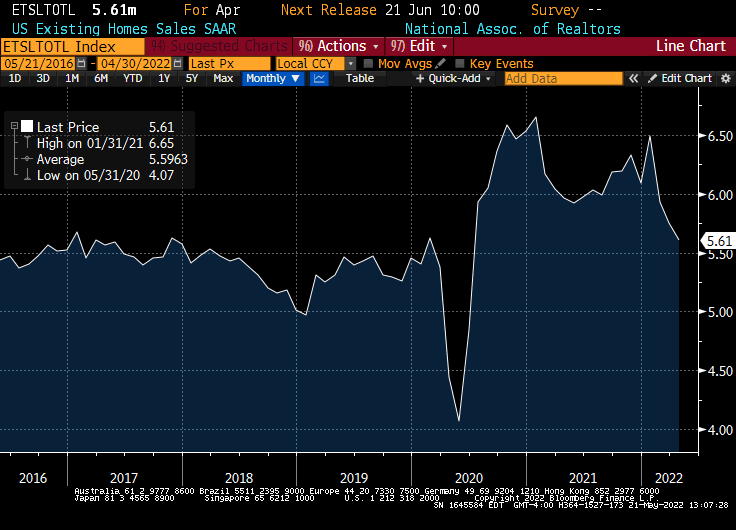

Le rapport sur les ventes de logements existants de la semaine dernière a été décevant, confirmant les craintes justifiées des constructeurs et des agents immobiliers, qui craignaient que la hausse des taux hypothécaires et le ralentissement de l'économie ne découragent la circulation et le chiffre d'affaires. Vous savez maintenant que les ventes de logements ont augmenté à un taux annuel corrigé des variations saisonnières de 5,61 mm, ce qui est inférieur aux attentes et le plus bas depuis les mois de la fermeture de la pandémie. Bien que ce soit encore un taux relativement sain par rapport à l'ère pré-COVID, il ne fait aucun doute que l'augmentation des taux d'intérêt ralentit le chiffre d'affaires.

Cet effet est l'une des façons les plus évidentes dont des taux d'intérêt plus élevés provoquent un ralentissement de l'activité économique et c'est clairement un résultat voulu par la Réserve fédérale. Ralentir le marché immobilier en ébullition et refroidir l'inflation des prix des logements. Eh bien, un sur deux, ce n'est pas mal.

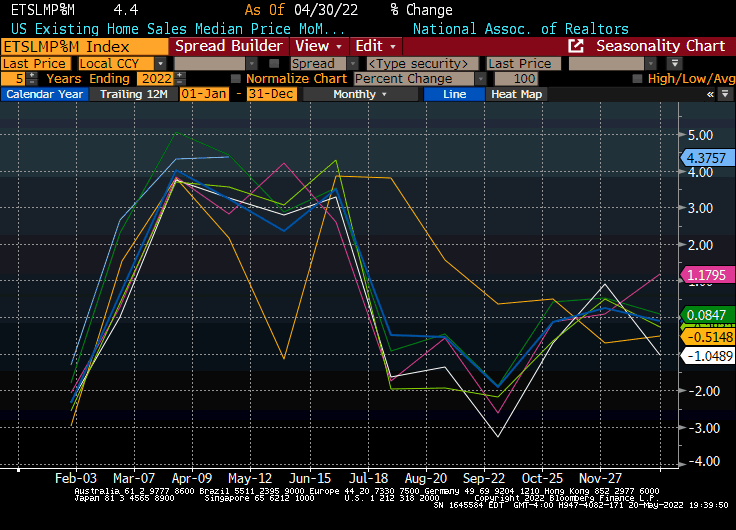

L'augmentation des prix des logements en avril a été de +4,38 % d'un mois sur l'autre, ce qui maintient le chiffre annuel à +14,8 %. Les prix sur le marché du logement sont très saisonniers, mais il n'en reste pas moins qu'avril 2005 et avril 2013 ont été les seules années du siècle où les hausses mensuelles en avril ont été plus élevées. La première de ces années correspond à la période de gonflement de la bulle immobilière, la seconde à la période de rebondissement après l'effondrement de la bulle.

Le graphique suivant de Bloomberg montre les variations m/m, par mois civil, pour les 5 dernières années. La fine ligne bleue en haut représente le gain m/m d'avril.

Ainsi, alors que les ventes de logements ont été faibles, la hausse des prix des logements reste très forte. Il est certain qu'elles ne peuvent pas se poursuivre à un rythme de 15-20 % par an.

Mais le point important est que le lien entre les ventes de logements et les prix des logements est, au mieux, ténu. Dans le secteur du logement, il y a au moins deux raisons à cela, et l'une d'entre elles s'applique aux marchés en général. La première raison, à laquelle j'ai fait allusion la semaine dernière, est que le premier impact de la hausse des taux hypothécaires se fait sentir sur les acheteurs les plus sensibles aux prix. Mais la raison la plus importante est que tant que le niveau général des prix continue à augmenter rapidement, le prix nominal de tout actif fixe devrait continuer à augmenter également.

Le niveau des prix est en train de changer. Une augmentation de 14 % en glissement annuel des prix de l'immobilier lorsque l'inflation est de 8 % est la même en termes réels qu'une augmentation de 8 % lorsque l'inflation est de 2 %. Nous regardons 14 % et disons "wow", mais c'est parce que nous regardons avec les yeux d'une inflation de 2 %. Depuis 1999, les prix médians des logements ont augmenté à un taux moyen d'environ 2,3 % par an par rapport au taux d'inflation, y compris pendant le boom et la crise des années 2000. Le taux d'augmentation réel actuel de 6 %, bien qu'insoutenable à long terme, ne me semble pas complètement farfelu. Ce qu'il faut retenir, c'est que "2 % d'inflation aux yeux" n'est pas le bon cadre à utiliser.

Cependant, il ne fait aucun doute que les ventes - qui sont exprimées en unités et non en dollars - sont en baisse. La Fed parvient à ralentir l'économie. Et si, en fait, le président Powell est fidèle à sa parole et que la Fed va continuer à pousser les taux plus haut et risquer un atterrissage brutal, alors nous aurons un atterrissage brutal. (Je reste sceptique quant au fait que la Fed sera aussi cavalière si les actions continuent à baisser et que le taux de chômage commence à augmenter, mais j'admets aussi que je pensais qu'elle céderait dans ce jeu de la poule mouillée économique avant maintenant).

Prendre un peu de recul...

Rappelez-vous que le niveau des prix change et que vos "yeux de 2% d'inflation" vous tromperont de temps en temps. Comme je l'ai souligné dans d'autres contextes, même si le "pic d'inflation des prix des logements" est probablement derrière nous, cela ne signifie pas que les prix des logements vont baisser.

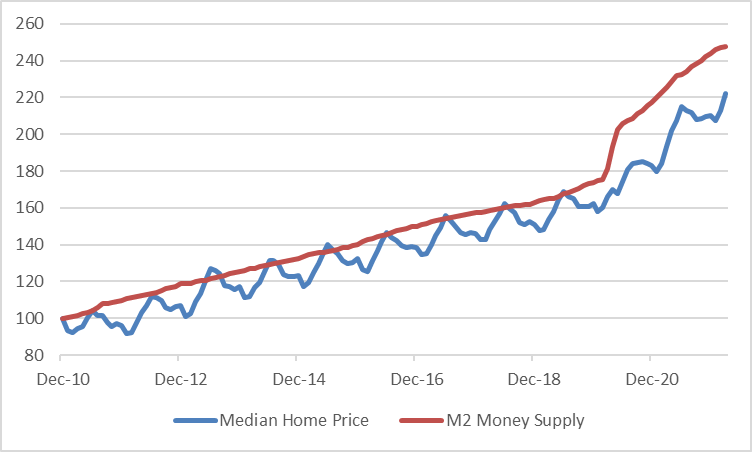

La monnaie vaut moins aujourd'hui qu'avant la crise, parce qu'il y en a beaucoup plus. Depuis 2010, M2 a augmenté de 148 %. Les prix de l'immobilier n'ont augmenté que de 122 %.

Le graphique ci-dessous (Source : National Association of Realtors, Federal Reserve ; Enduring Investments calculations), indexé à la fin de 2010, ne semble pas suggérer que les prix de l'immobilier sont appelés à baisser en termes nominaux - et j'ai mesuré l'augmentation à partir d'un niveau proche du creux post-bulle.

Le graphique est également intéressant parce qu'il semble montrer une belle inflexion des prix de l'immobilier à peu près au moment où nous avons une belle inflexion de la croissance de la masse monétaire. Quelle coïncidence, n'est-ce pas ?

Vous pourriez répéter cet exercice pour toutes sortes d'actifs et de postes de consommation. Ce que nous observons dans le secteur du logement, c'est une baisse des ventes unitaires mais une hausse continue des prix. Dans l'économie, en général, nous commençons à voir un déclin de la croissance des ventes unitaires - ce qui est une autre façon de dire la croissance réelle - mais une hausse continue des prix.

Lorsque les entreprises parlent de l'évolution des ventes lors de leurs conférences téléphoniques, nous les entendons parler de deux choses. La croissance des ventes en dollars est la variation des ventes unitaires combinée à la variation du prix unitaire. Ce sont deux cadrans différents et ils sont affectés par des choses différentes. Il est tout à fait cohérent, si le niveau général des prix augmente, de constater une baisse de la croissance unitaire alors que le prix unitaire continue d'augmenter. Le PIB est mesuré en unités réelles.

En bref, c'est la raison pour laquelle il est très probable que nous ayons une contraction du GDP réel (c'est-à-dire une récession) tout en observant une inflation. Bon travail, la Fed. Comme l'a chanté Geddy Lee, parfois les anges nous punissent en répondant à nos prières.

Cela ne veut pas dire que tous les prix vont augmenter au même rythme, ou qu'aucun prix ne va retracer une partie du pic post-COVID. Mais il est très important de reconnaître la différence entre les changements des prix relatifs (certains augmentant plus vite que l'inflation globale, d'autres plus lentement) et les changements du niveau absolu des prix. Les prix des différents produits vont fluctuer. Ce sont des vagues. Le niveau des prix lui-même est la marée. La marée monte. Déplacez vos châteaux plus haut sur le sable.

Michael Ashton, parfois connu sous le nom de The Inflation Guy, est le directeur général de Enduring Investments, LLC. C'est un pionnier des marchés de l'inflation, spécialisé dans la défense du patrimoine contre les assauts de l'inflation économique, dont il parle dans son podcast Cents and Sensibility.