- Alors que nous entrons dans le mois de février, une période traditionnellement difficile pour les actions, il est prudent d'examiner les ratios clés qui pourraient indiquer des changements dans le sentiment du marché.

- Le renforcement du dollar américain, qui a dépassé le niveau crucial de 102, pourrait laisser présager un retournement de tendance pour les actifs à risque tels que les actions.

- Par ailleurs, d'autres ratios clés révèlent des divergences émergentes, indiquant des baisses potentielles et une rotation vers les valeurs défensives.

- En 2024, investissez comme les grands fonds depuis votre domicile grâce à notre outil de sélection d'actions ProPicks, alimenté par l'IA. Pour en savoir plus, cliquez ici>>

La période de novembre à janvier est historiquement favorable aux actions, et cette tendance s'est maintenue cette année encore.

Toutefois, à la fin de cette période de forte performance, est-il raisonnable d'anticiper une certaine faiblesse des actions ?

Il est essentiel de souligner qu'il est imprudent d'aller à l'encontre de la tendance dominante, même si un tel raisonnement à contre-courant n'est pas rare.

Bien qu'elle puisse remettre en question certaines de nos stratégies, il est essentiel de rester vigilant et de ne pas la laisser influencer nos perspectives de marché haussières, du moins à court terme.

Nous entrons dans le mois de février, qui est historiquement considéré comme l'une des périodes les plus difficiles pour les actions, en particulier lors des années électorales. En outre, les actions ont tendance à rencontrer des difficultés au cours du premier trimestre.

Dans cet article, nous examinerons une série de ratios clés qui pourraient nous aider à évaluer si un changement de sentiment est imminent.

1. Actions à bêta élevé et à bêta faible

Commençons par le ratio des actions à bêta élevé (NYSE :SPHB) par rapport aux actions à bêta faible (NYSE :SPLV).

Depuis novembre 2021, les titres à faible bêta ont gagné en popularité, ce qui a coïncidé avec le retracement de l'indice S&P 500.

Par la suite, un renversement de tendance s'est produit, marqué par la rupture du triangle descendant par les actions à bêta élevé, coïncidant avec une année 2023 positive pour le S&P 500 et atteignant de nouveaux sommets historiques.

Actuellement, le ratio favorise les actifs risqués, mais le canal formé au cours de l'année écoulée suggère une tendance potentielle à la baisse dans les semaines à venir.

Cette tendance est renforcée par la divergence entre l'indice américain, qui atteint de nouveaux sommets, et le ratio, qui affiche des sommets en baisse.

Une correction dans une tendance haussière, y compris un renversement potentiel du S&P 500, serait considérée comme normale.

2. DXY Vs. S&P 500 : Le dollar américain gagne du terrain en janvier

Actuellement, l'indice du dollar US se renforce, dépassant le niveau de 102 et indiquant un changement potentiel de la dynamique du marché défavorable aux haussiers.

L'analyse historique révèle que ce niveau sert de seuil crucial entre les tendances haussières et baissières, en particulier en ce qui concerne le S&P 500.

Lorsque le dollar se maintient au-dessus de ce niveau, les actions subissent souvent un retournement à la baisse.

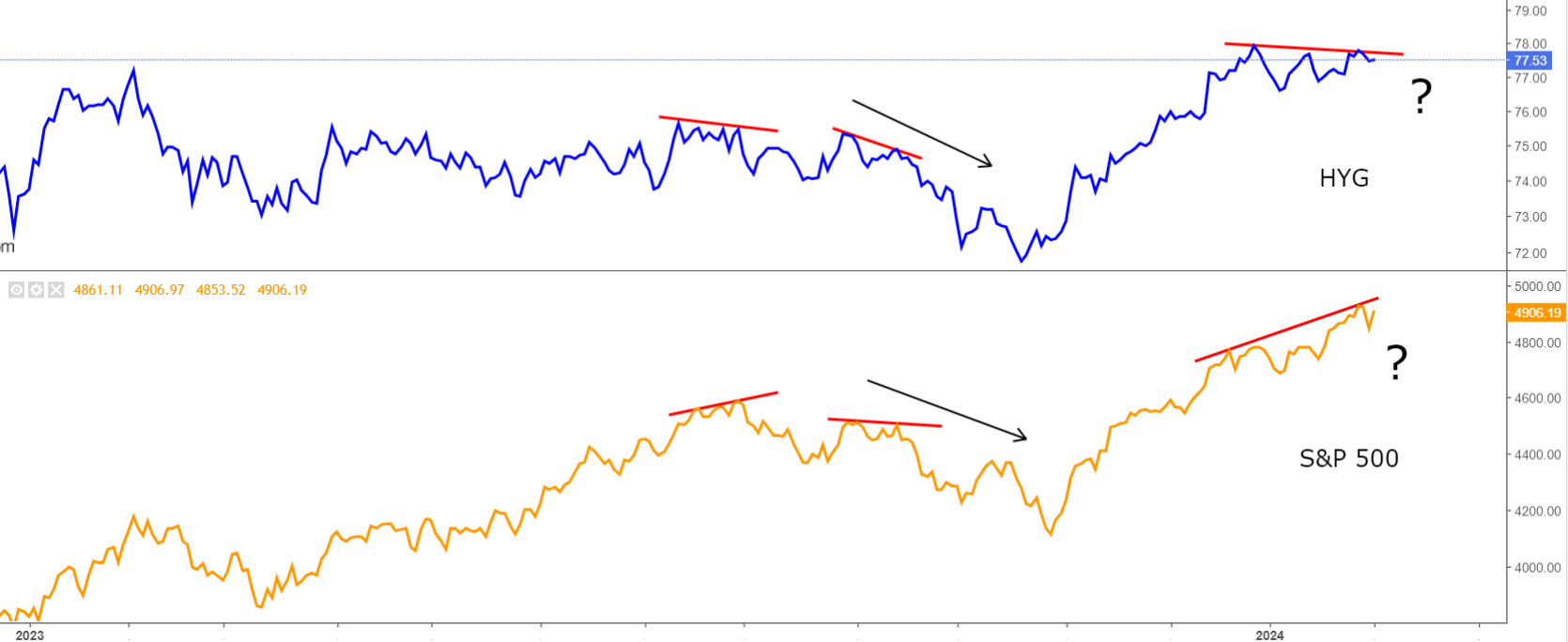

3. Obligations d'entreprises à haut rendement par rapport au S&P 500

Les baisses possibles sont corroborées par les actions d'entreprises instables et en difficulté.

En cas de peur et de volatilité, les investisseurs se débarrassent généralement de ces actions en premier. C'est ce que montre la comparaison entre l'ETF High Yield Corporate Bond (NYSE :HYG) et le S&P 500.

En observant le graphique, nous sommes toujours à un niveau calme, mais une divergence avec le S&P 500 est apparue, ce qui a eu un impact sur les actions au cours des derniers mois.

Le facteur baissier décisif est la rotation vers les valeurs défensives.

4. XLP vs. S&P 500

Si nous recherchons des renversements de tendance et évaluons l'appétit du marché pour le risque, le ratio Consumer Staples (NYSE :XLP) par rapport au S&P 500 fournit des informations claires.

Le ratio soutient actuellement un sentiment haussier, en déclinant régulièrement même en ce début d'année.

Il est tombé en dessous des plus bas de 2021, à l'exception des derniers jours où il est remonté au-dessus des plus bas de décembre 2023, ce qui favorise les valeurs défensives.

Le mois de février pourrait s'avérer décisif pour l'identification des retournements.

***

Passez à la vitesse supérieure en matière d'investissement en 2024 avec ProPicks

Les institutions et les investisseurs milliardaires du monde entier ont déjà une longueur d'avance en matière d'investissement assisté par l'IA, qu'ils utilisent, personnalisent et développent de manière intensive pour augmenter leurs rendements et minimiser leurs pertes.

Désormais, les utilisateurs d'InvestingPro peuvent faire la même chose dans le confort de leur foyer grâce à notre nouvel outil phare de sélection d'actions par l'IA : ProPicks.

Avec nos six stratégies, y compris la stratégie phare "Tech Titans", qui a surperformé le marché de 952% au cours de la dernière décennie, les investisseurs disposent chaque mois de la meilleure sélection d'actions du marché au bout de leurs doigts.

- ProPicks : Des portefeuilles d'actions gérés par IA à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !

Clause de non-responsabilité : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'est pas destiné à inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.