Les résultats du premier trimestre de Nvidia (NASDAQ:NVDA) publiés mercredi soir ont braqué encore davantage les projecteurs sur un secteur des semi-conducteurs déjà sur le devant de la scène en raison de l’engouement mondial pour l’IA et tous les investissements liés à cette révolution technologique.

L’action a en effet explosé de plus de 20% au lendemain de résultats qui ont dépassé les attentes en termes de bénéfices et de chiffre d’affaires.

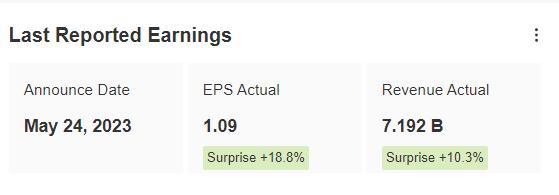

Source : InvestingPro, écran résultats

Le BPA est en effet ressorti à 1.09 $, soit 18.8% de plus que les 0.92 anticipé, tandis que les revenus ont atteint 6.52 milliards de dollars, ce qui constituait une surprise positive de 10.3% par rapport au consensus. De plus, la société a fait part de prévisions optimistes, en grande partie grâce aux perspectives positives de l’IA.

En effet, l’Intelligence Artificielle repose sur l’utilisation de composants informatiques surpuissants, un domaine dans lequel Nvidia est actuellement le leader mondial. Le problème, du point de vue des investisseurs, c’est qu’il est peut-être un peu trop évident que Nvidia sera l’un des plus grands bénéficiaires de la généralisation du recours à l’IA.

Les investisseurs se sont en effet jetés sur l’action depuis le début de l’année, si bien qu’au cours de clôture de jeudi soir, elle affichait un gain phénoménal de 130% depuis début 2023, ce qui soulève la question de savoir si son potentiel est épuisé, tout du moins pour l’instant. Cela soulève également la question de savoir à quelle action de puces les investisseurs devraient s’intéresser, s’il s’avère effectivement que Nvidia est devenu un pari trop risqué compte tenu de sa valorisation.

Pour répondre à ces questions, nous nous sommes tournés vers l’outil d’analyse fondamentale InvestingPro, afin de comparer les principales actions de puces cotées aux Etats-Unis. Nous avons plus précisément rassemblé 7 des plus importantes actions de puces US dans une Watchlist avancée.

Outre Nvidia, nous avons intégré à cette liste son principal concurrent AMD, ainsi qu'Intel (NASDAQ:INTC) ou encore Taiwan Semiconductor Manufacturing (NYSE:TSM), ainsi que des sociétés de taille plus modeste telles que Micron (NASDAQ:MU), NXP Semiconductors NV (NASDAQ:NXPI) ou encore Qualcomm (NASDAQ:QCOM).

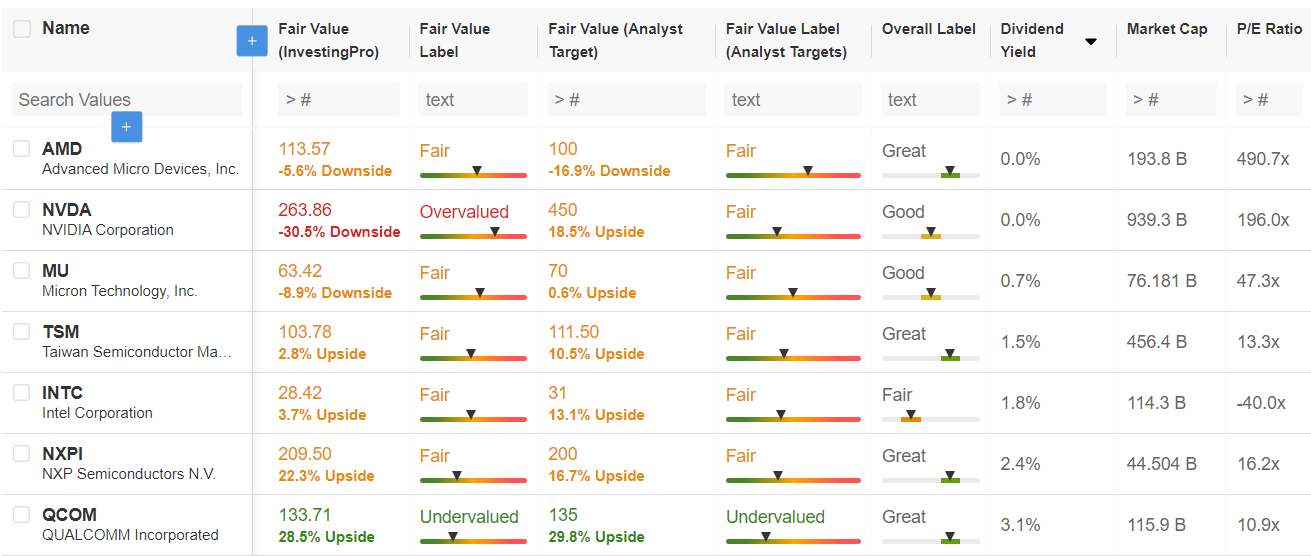

Source : InvestingPro, écran Watchlists

En ce qui concerne Nvidia, les données InvestingPro affichées sur l’image ci-dessous confirme que la valorisation de l’action est très élevée, avec un P/E Ratio de 196, bien moins qu’AMD, mais bien plus que la moyenne du secteur.

De plus, on peut constater que la Juste Valeur InvestingPro de Nvidia, qui synthétise plusieurs modèles financiers reconnus, s’établit à 263.86 $, ce qui se traduit par un risque de baisse de plus de 40% par rapport à la clôture de jeudi.

En ce qui concerne les autres actions, on notera qu’AMD, Micron, Intel, NXP et Taiwan Semiconductor affichent une valorisation « juste » selon InvestingPro, avec des potentiels haussiers limités, ou négatifs selon la Juste Valeur des modèles InvestingPro et les objectifs moyens des analystes.

Seule une action de cette liste est donc considérée comme « sous-évaluées » par les modèles InvestingPro : Qualcomm, qui est la seule action de cette liste considérée comme « sous évaluée » par les analystes, et qui affiche le plus grand potentiel haussier non seulement selon la Juste Valeur InvestingPro, mais également selon les analystes. Enfin, Qualcomm est également l’action de cette liste qui affiche le P/E Ratio le moins élevé.

Qualcomm, une action injustement malmenée ?

Un rapide coup d’œil au graphique journalier de l’action Qualcomm ne donne pas vraiment envie d’investir. Depuis son record historique à plus de 193 $ en janvier 2022, l’action affiche une puissante tendance baissière.

Source : Investing.com

Le titre a notamment marqué un creux à 101.58 $ mercredi, un seuil qui n’avait plus été touché depuis juillet 2020.

Il est par ailleurs intéressant de relever que les derniers résultats publiés semblent avoir injustement et fortement sanctionnés. En effet, la société a publié le 3 mai un BPA très marginalement inférieur au consensus, et un chiffre d’affaires qui a dépassé les attentes de 1.7%.

Pourtant, l’action a plongé de plus de 8% le lendemain, et a ensuite poursuivi sa chute, ce qui suggère que la valorisation pourrait désormais être attractive pour un achat.

Le dividende, une raison supplémentaire de s'intéresser à Qualcomm

Un autre point fort de l’action Qualcomm concerne son dividende.

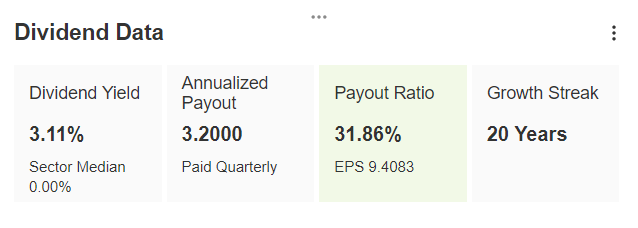

Source : InvestingPro, écran Dividendes

Avec un rendement de 3.11%, le dividende de Qualcomm est l’un des plus élevés parmi les actions de puces.

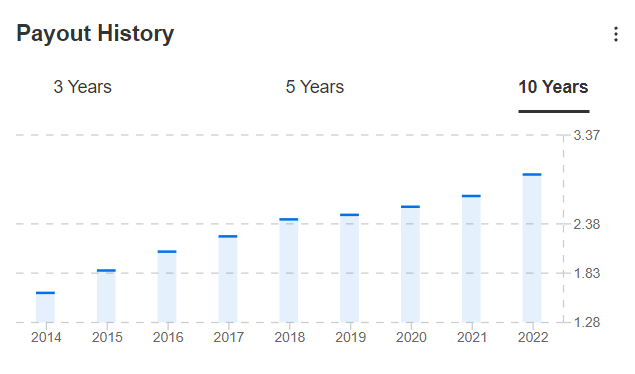

Source : InvestingPro, écran Dividendes

Par ailleurs, les données InvestingPro montrent que ce dividende a été augmenté au cours des 20 dernières années consécutives, et rien n’indique que cette tendance va s’arrêter.

La santé financière constitue un autre élément rassurant

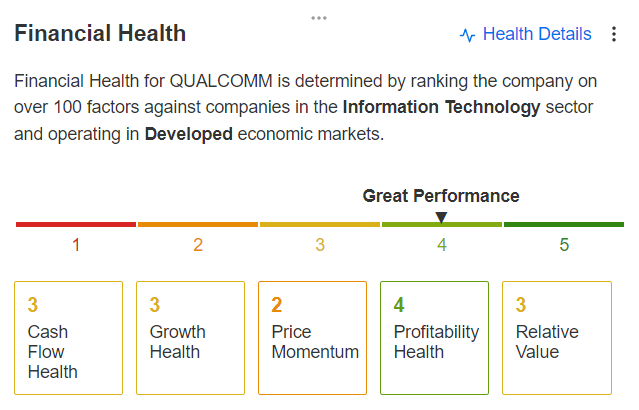

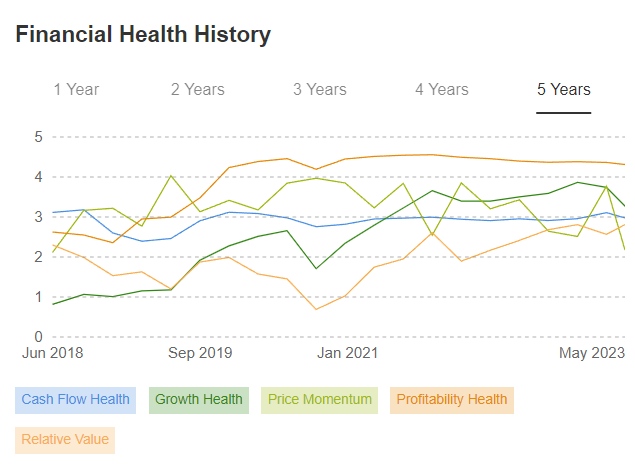

Enfin, il est rassurant de constater que les notations de santé financière de l’action Qualcomm sont solides.

Source : InvestingPro, écran Santé

La notation générale de la santé financière de Qualcomm est en effet de “très bonne performance”.

Source : InvestingPro, écran Santé

De plus, on peut constater que la tendance des notations de santé financière de l’action est globalement positive au cours des dernières années.

Conclusion

Bien que Nvidia soit un nom attirant dans le climat actuel d’enthousiasme vis-à-vis de l’IA, le moment actuel n’est sans doute pas idéal pour se positionner, l’action semblant surévaluée. Cependant, cela ne signifie pas que toutes les actions de puces sont à fuir.

Au contraire, comme nous l’avons vu dans cette analyse, il existe plusieurs noms, dont Qualcomm, qui affichent encore des potentiels haussiers considérables et qui n’ont pas profité de la hausse récente des marchés.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.