La révolution de l'intelligence artificielle, ou "IA", est à nos portes. Les médias financiers et les grands titres de la presse sont remplis d'histoires d'"IA" générative et de la "révolution industrielle " qui s'ensuivra.

Il n'est pas surprenant que l'attention se soit portée sur l'IA avec le lancement de ChatGPT. Les avantages sont déjà visibles avec l'intégration de l'IA dans les moteurs de recherche. Même les vidéos de TikTok sur l'utilisation de l'IA pour"gagner un million" expliquent pourquoi les actions associées à l'IA ont bondi ces derniers mois.

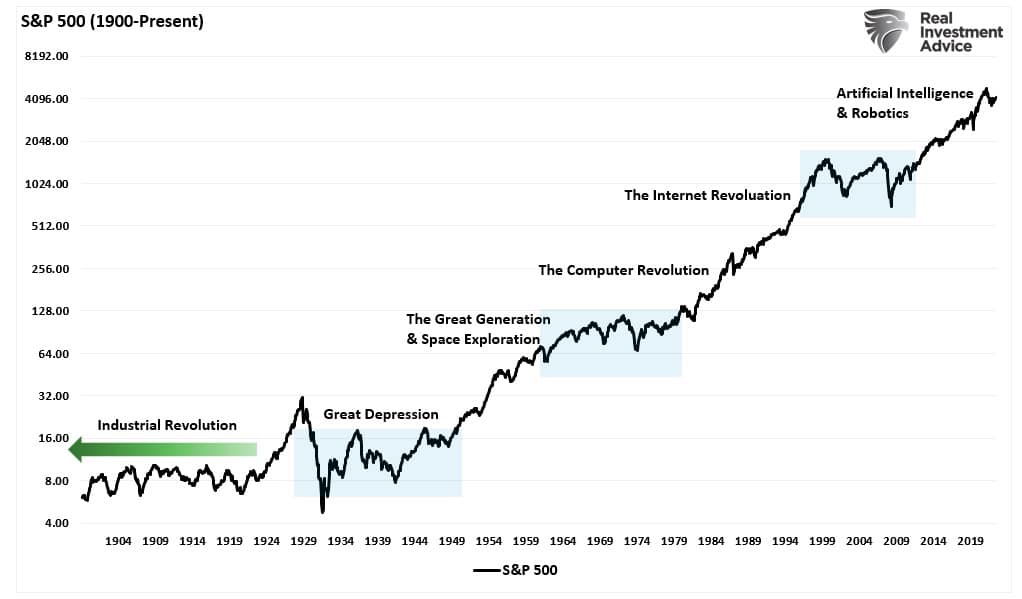

La révolution industrielle est souvent considérée comme un événement continu allant des années 1800 à nos jours. Cependant, il est préférable de la considérer comme une série de changements de paradigme. Le premier, qui a débuté à la fin du XVIIIe siècle, a été propulsé par la mécanisation et la vapeur. La production de masse, l'électricité et la chaîne de montage ont favorisé le deuxième, qui a duré jusqu'au début du XXe siècle. Le troisième, qui a débuté après la Seconde Guerre mondiale, a fait faire des pas de géant à l'exploration spatiale, aux ordinateurs, à l'automatisation et aux technologies de l'information.

Le quatrième changement de paradigme est en cours. Cette révolution englobe l'avènement de technologies exponentielles, de l'intelligence artificielle et des machines intelligentes à la robotique, en passant par la blockchain et la réalité virtuelle. Ces technologies ont déjà eu un impact sur notre mode de vie depuis plus d'une décennie.

Ces booms ont offert de grandes opportunités, car les innovations ont offert de grandes opportunités d'investissement pour capitaliser sur les avancées. Chaque phase a conduit à des rendements boursiers stellaires qui ont duré une décennie ou plus, car les investisseurs ont poursuivi les opportunités émergentes. (Nous reviendrons sur ces zones bleues dans un instant).

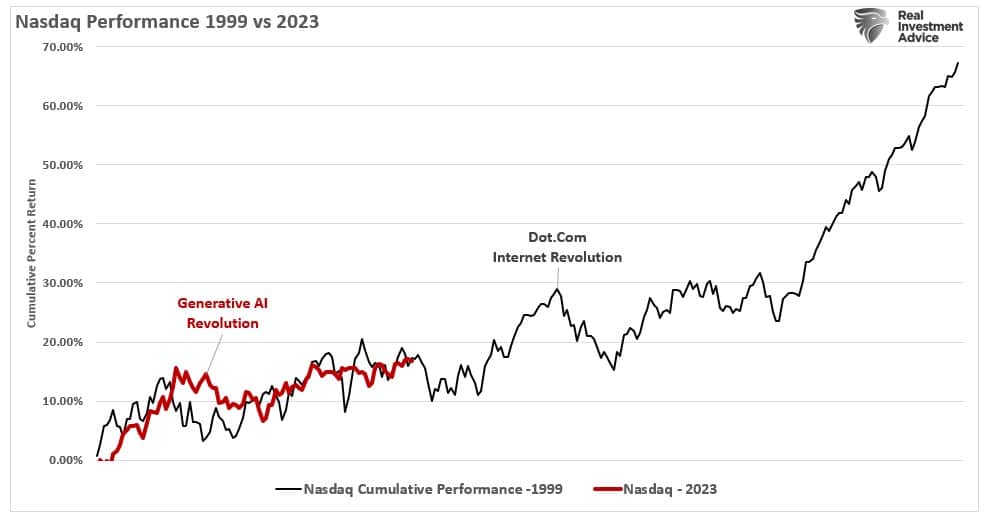

Nous vivons actuellement un autre de ces "booms" spéculatifs, alors que l'"IA générative" frappe l'imagination des investisseurs. Le graphique ci-dessous compare la "révolution Dot.com/Internet" de 1999 sur le site Nasdaq Composite à la révolution "Generative AI" de 2023.

Si cette analogie se vérifie, elle suggère que l'opportunité de capitaliser sur l'impact de l '"IA" du point de vue de l'investissement demeure.

Mais qu'en est-il de ces cases bleues ?

Ces cases bleues

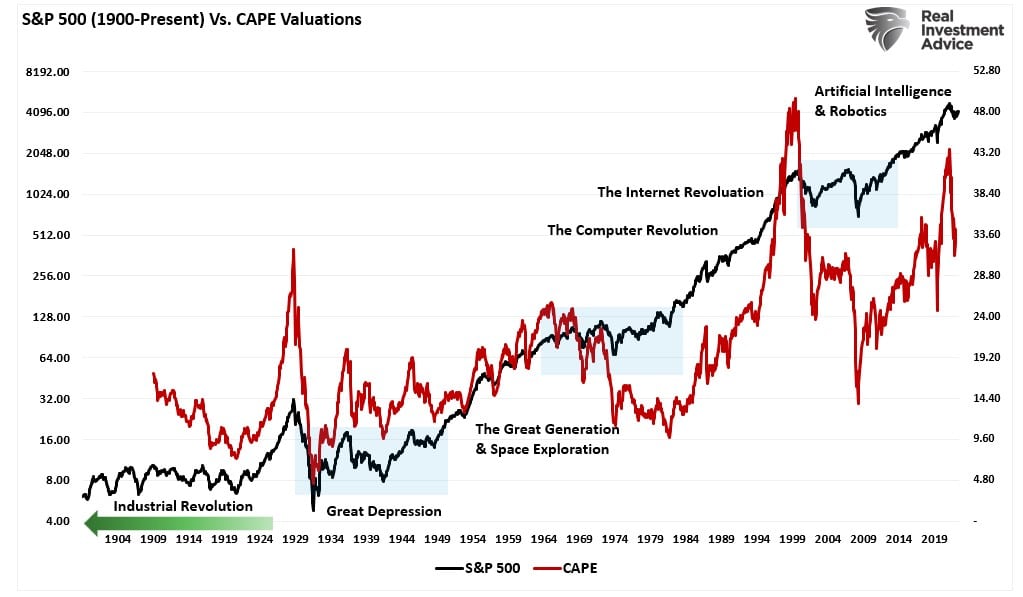

Si l'attrait de l '"IA" fait certainement saliver les investisseurs en raison du profil de rendement potentiel, le problème de l'évaluation demeure. Comme on l'a vu, malgré les progrès technologiques réalisés grâce à l'exploration spatiale, à l'internet ou même à l '"IA", la surévaluation peut conduire à de longues périodes de stagnation.

Tout au long de l'histoire, les faibles valorisations ont précédé les meilleures périodes de rendement des investissements. Cela s'explique par le fait que les faibles valorisations ont permis de multiples expansions, les investisseurs pouvant "payer" pour la croissance attendue des bénéfices. Par exemple, en 1994, les investisseurs pouvaient acheter des actions Microsoft (NASDAQ :MSFT) à un ratio prix/ventes d'environ trois. Avec l'essor de l'internet et la multiplication des ordinateurs nécessaires pour s'y connecter, les ventes de Microsoft se sont accélérées. Aujourd'hui, les actions de Microsoft se négocient à plus de 11 fois le ratio prix/ventes. On s'attend à ce que l'IA alimente une nouvelle explosion des revenus.

Toutefois, c'est là que réside le problème des valorisations. À 11 fois le rapport prix/ventes, la marge d'erreur est faible. Le commentaire de Scott McNeely est un bon rappel de l'importance des valorisations. Scott était le PDG de Sun Microsystems au plus fort de la révolution Dot.com en 1999.

"À 10 fois le chiffre d'affaires, pour vous donner un retour sur investissement de 10 ans, je dois vous verser 100 % du chiffre d'affaires pendant 10 années consécutives sous forme de dividendes. Cela suppose que je puisse obtenir cela de mes actionnaires. Celasuppose que le coût des marchandises vendues soit nul, ce qui est très difficile pour une société informatique. Cela suppose que les dépenses soient nulles, ce qui est très difficile avec 39 000 employés. Cela suppose que je ne paie pas d'impôts, ce qui est très difficile. Et cela suppose que vous ne payez pas d'impôts sur vos dividendes, ce qui est en quelque sorte illégal. Et cela suppose qu'avec zéro R&D pour les dix prochaines années, je puisse maintenir le taux de croissance actuel de mes revenus . Maintenant, après avoir fait cela, est-ce que l'un d'entre vous voudrait acheter mes actions à 64 dollars ? Vous rendez-vous compte à quel point ces hypothèses de base sont ridicules ?

Il s'agit là d'un point important. Avec un ratio prix/ventes de deux, une entreprise doit augmenter ses ventes d'environ 20 % par an. Ce taux de croissance ne permet de maintenir que l'appréciation normalisée du prix nécessaire au maintien de ce ratio. À 11 fois, le taux de croissance des ventes nécessaire pour maintenir cette valorisation est astronomique.

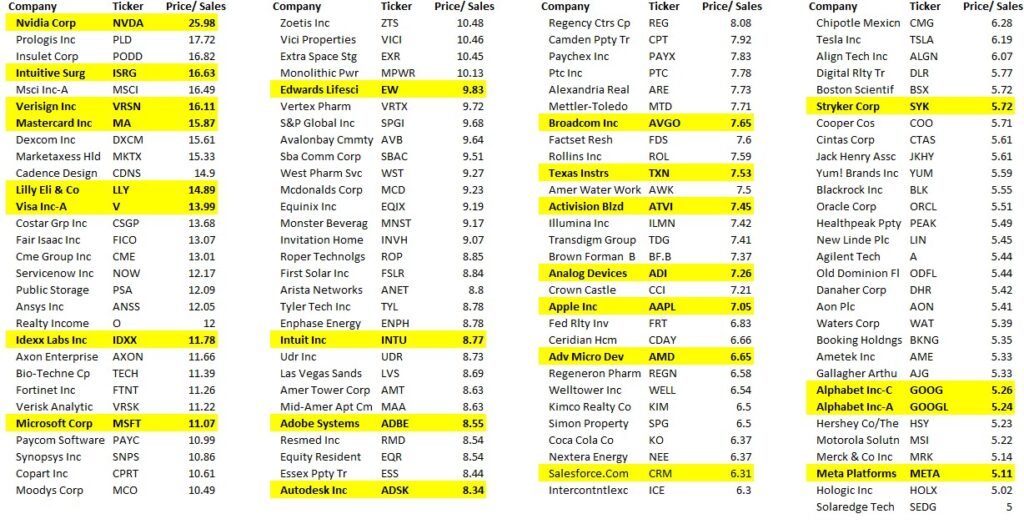

Mais il n'y a pas que Microsoft. Le tableau ci-dessous dresse la liste des entreprises S&P 500 qui se négocient à un prix égal ou supérieur à cinq fois le chiffre d'affaires. J'ai mis en évidence quelques-unes des sociétés les plus visibles dont il est question dans les médias grand public.

Oui, nombre de ces entreprises bénéficieront de l'adoption de l'"IA". Cependant, il est difficile de justifier, même avec des hypothèses optimistes, que la croissance du chiffre d'affaires soutiendra les multiples payés aujourd'hui.

Même ChatGPT a suggéré la même chose.

"Payer plus de cinq fois le prix de vente d'un investissement peut poser plusieurs problèmes potentiels aux investisseurs, notamment le risque de surévaluation, l'instabilité des bénéfices, la saturation du marché, la pression concurrentielle et les facteurs spécifiques au secteur . Les investisseurs doivent donc faire preuve d'une grande diligence et tenir compte de divers facteurs financiers et non financiers avant de prendre une décision d'investissement".

Ou, comme l'a dit un jour Warren Buffett:

"Le prix est ce que vous payez. La valeur est ce que vous obtenez.

J'ai déjà été confronté à ce genre de situation

"Peut-être que cette fois-ci, c'est différent. Ces mots, censés être les plus dangereux à prononcer dans le domaine de l'investissement, me sont venus à l'esprit au milieu de la frénésie des introductions en bourse très attendues récemment". - Randall Forsyth, "Shades of 1999".

Pour quiconque a vécu deux "vrais" marchés baissiers, l'image de personnes essayant de "négocier" leur chemin vers la richesse est familière. La récente montée en puissance de tout ce qui est lié à l'"IA" n'est pas nouvelle.

Les entreprises qui ont progressé, indépendamment de leur chiffre d'affaires, de leurs bénéfices ou de leur valorisation, étaient à la pointe de la révolution de l'internet. À ce titre, beaucoup pensaient que "les arbres pouvaient pousser jusqu'au ciel". Des possibilités infinies existaient quant à la manière dont l'internet allait changer nos vies, notre lieu de travail et notre avenir. Si l'internet a effectivement changé notre monde, la réalité des valorisations et de la croissance des bénéfices a fini par "revenir à la moyenne".

Il est essentiel de se rappeler que si les valorisations sont essentielles à l'issue des phases spéculatives du marché, elles constituent un très mauvais indicateur de synchronisation du marché. Le prix mesure la "psychologie" actuelle du "troupeau" et constitue la représentation la plus précise de la dynamique comportementale de l'organisme vivant que nous appelons "le marché".

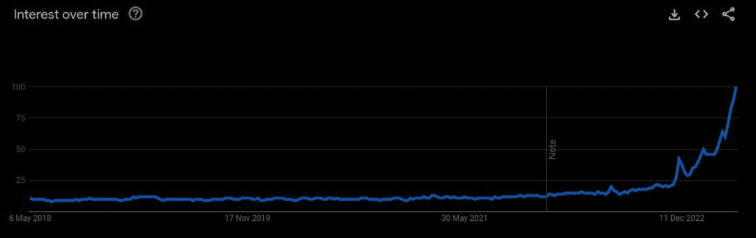

Nous sommes actuellement dans une phase spéculative concernant l '"IA" et son impact sur le monde tel que nous le connaissons. Sans surprise, les recherches sur l '"IA" ont explosé, les investisseurs individuels étant à la recherche de performances.

Et l'écart entre les gagnants et les perdants sur le marché est extrêmement faible.

"Le boom de l'IA et le battage médiatique sont importants. Tellement fort que sans les actions populaires de l'IA, le S&P500 serait en baisse de 2 % cette année. Pas +8%." - Societe Generale

La différence, cette fois-ci, est que nous ne partons pas d'une situation où les valorisations sont faibles. Comme indiqué plus haut, les valorisations actuelles sont coûteuses sur l'ensemble du marché et astronomiques pour des titres comme Microsoft, Nvidia (NASDAQ :NVDA), Adobe (NASDAQ :ADBE) et Apple (NASDAQ :AAPL).

Bien que nous soyons dans la phase d'expansion du marché de l'"IA", les valorisations suggèrent que la course finira par s'arrêter. La chasse aux marchés est la forme la plus pure de spéculation. Il s'agit simplement de parier sur une hausse des prix plutôt que de déterminer si le prix payé pour ces actifs est inférieur à leur juste valeur.

Beaucoup d'argent sera gagné dans l '"IA" avant la fin de cette phase. Mais comme pour toutes les phases du marché dans le passé, la fin de l'ère a simplement été fonction de la prise de conscience que "les évaluations sont importantes".