- La semaine dernière a été marquée par un rare déclin des principaux indices, mais une poussée inhabituelle du sentiment haussier est évidente, atteignant des niveaux jamais vus depuis deux décennies.

- La frénésie est alimentée par une fréquence sans précédent de nouveaux sommets historiques en 2024, avec déjà 11, ce qui crée un sentiment d'omnipotence chez les investisseurs.

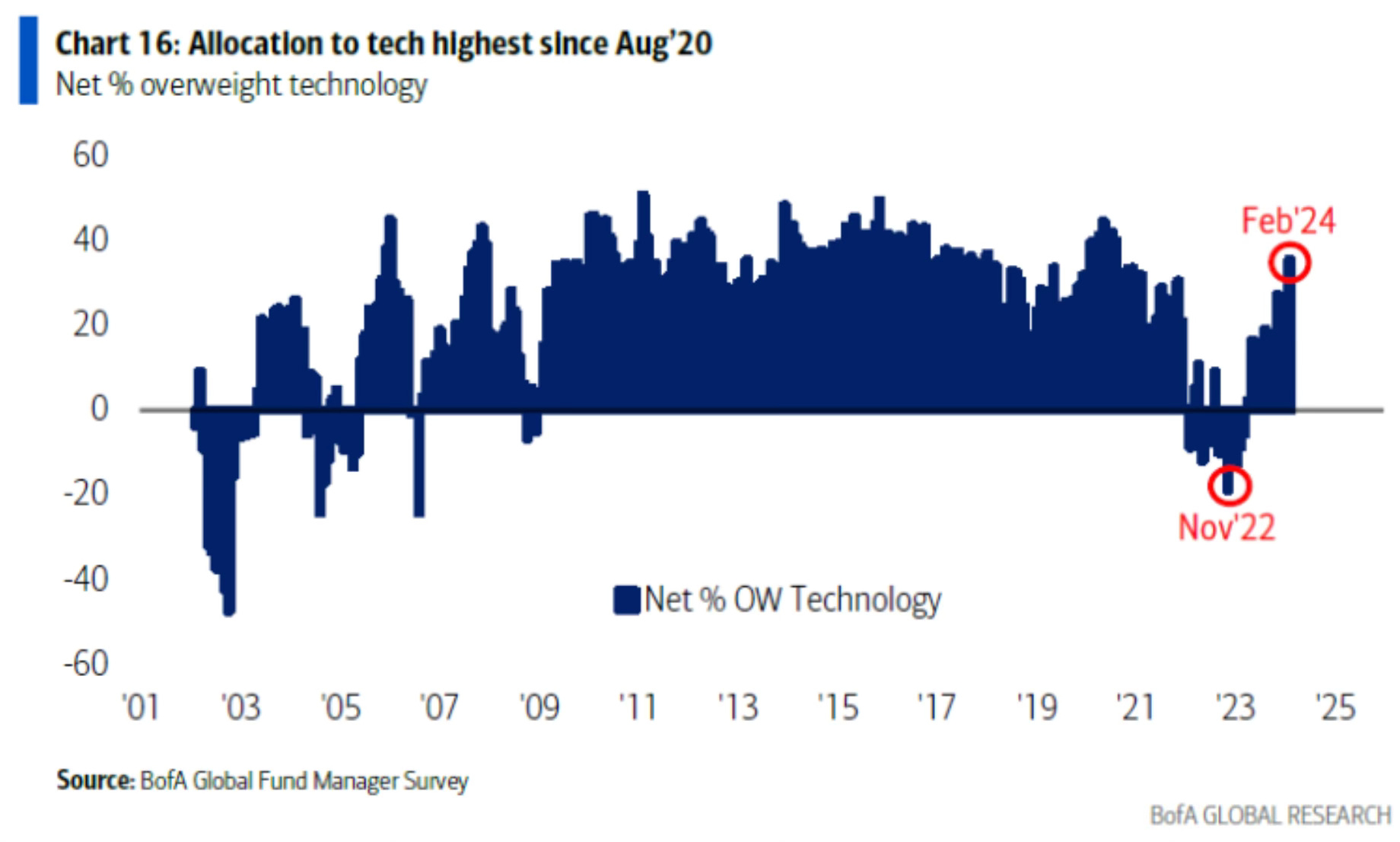

- La prédominance des géants de la technologie dans le S&P 500 soulève des inquiétudes quant à la concentration du marché et à ses conséquences.

- En 2024, investissez comme les grands fonds depuis votre domicile grâce à notre outil de sélection de titres ProPicks, alimenté par l'IA. Pour en savoir plus, cliquez ici>>

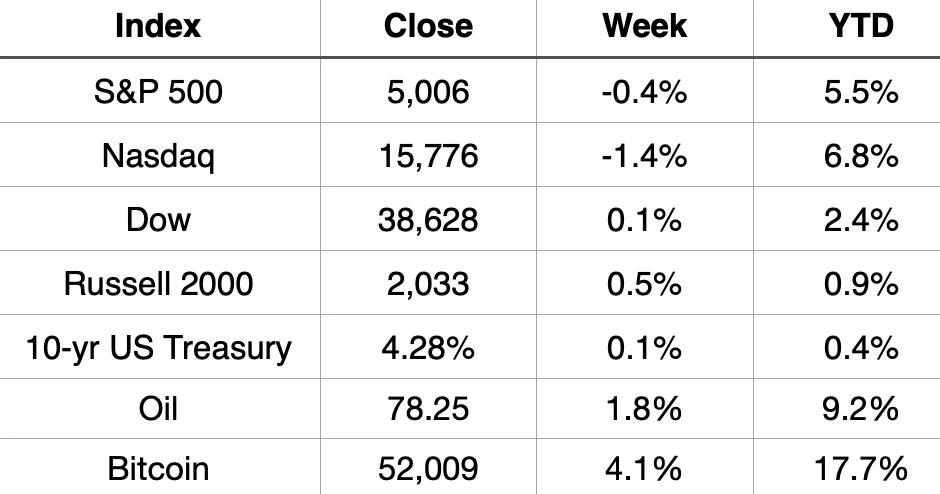

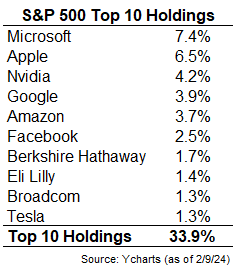

La semaine dernière, les principaux indices boursiers américains ont enregistré un léger recul, marquant seulement la deuxième semaine négative au cours des 16 dernières années.

Si ce n'était que cela, tout semblerait normal. Cependant, le sentiment haussier continue à se développer à des niveaux exceptionnellement élevés, atteignant son plus haut niveau depuis 20 ans.

Source : Hi Mount Research Hi Mount Research

Ce sentiment s'explique par la fréquence croissante des nouveaux sommets historiques par rapport à 2022 et 2023, où les marchés n'ont connu qu'un seul sommet par an.

Pour la seule année 2024, 11 nouveaux sommets ont déjà été atteints, ce qui contribue à l'augmentation de la FOMO, particulièrement évidente dans les valeurs technologiques.

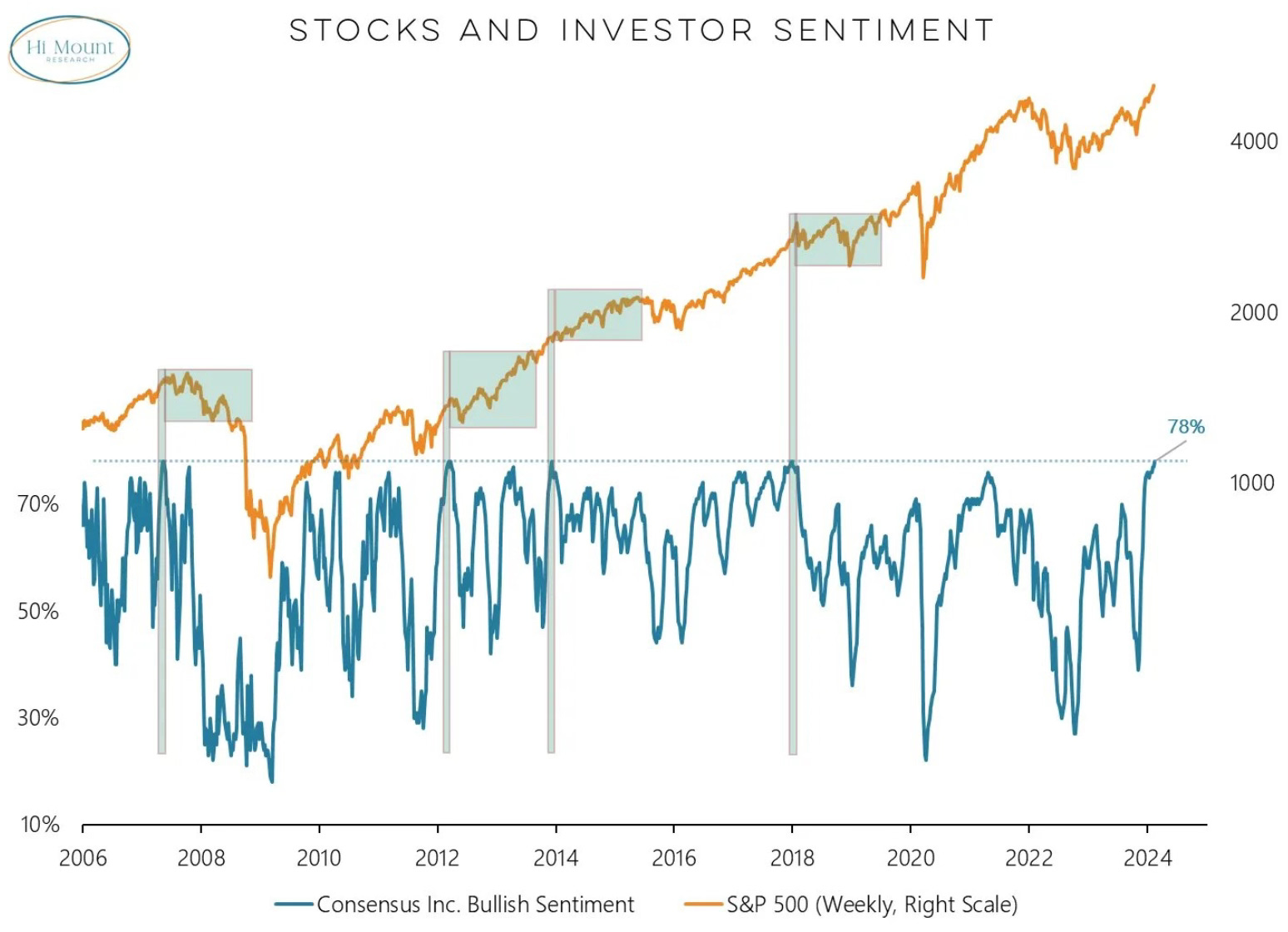

L'allocation aux valeurs technologiques est à son plus haut niveau depuis août 2020.

Une rotation vers le secteur technologique est-elle en cours ?

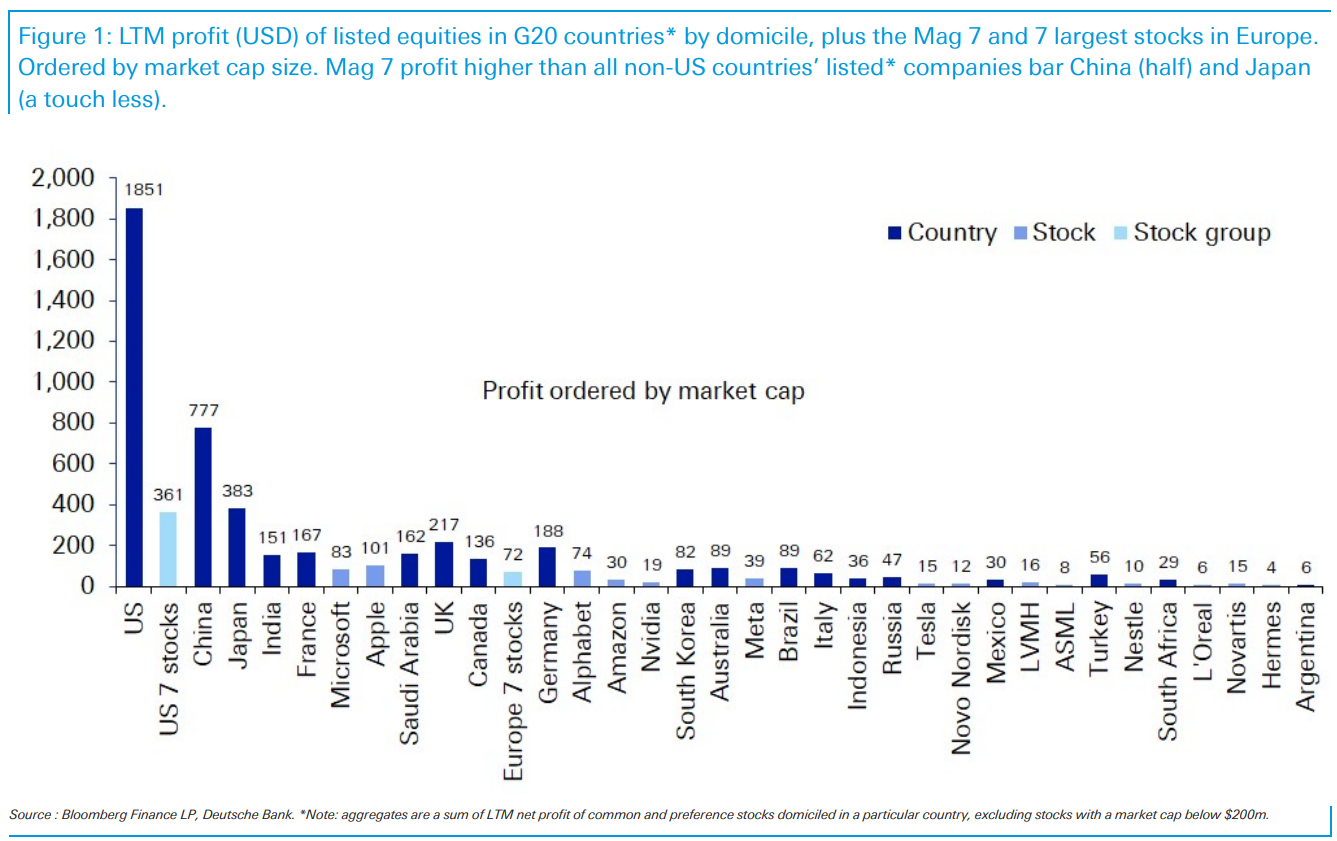

Pour être plus précis, concentrons-nous sur six actions du S&P 500, chacune affichant des valorisations spectaculaires qui peuvent sembler presque difficiles à comprendre.

- Microsoft (NASDAQ :MSFT) (3,1 billions de dollars)

- Apple (NASDAQ :AAPL) (2,9 billions de dollars)

- Nvidia (NASDAQ :NVDA) (1,8 billion de dollars)

- Amazon (NASDAQ :AMZN) (1,8 billion de dollars)

- Google (NASDAQ :GOOGL) (1,9 billion de dollars)

- Facebook (NASDAQ :META) (1,2 billion de dollars).

Un article de Bank of America (NYSE:BAC) souligne que Nvidia vaut à elle seule plus que l'ensemble du marché boursier chinois.

Cela signifie que Google, Amazon, Apple et Microsoft sont tous plus importants que de nombreux marchés boursiers, ce qui accroît leur part dans l'indice S&P 500.

Cela signifie que les 10 principaux titres représentent un tiers de l'indice, et lorsque nous élargissons notre perspective pour inclure les 25 principaux titres, ils représentent collectivement 46 % de l'ensemble de l'indice.

Les bénéfices annuels combinés des 7 Magnifiques dépassent ceux des actions cotées dans tous les pays, à l'exception de la Chine et du Japon.

Cela peut sembler anormal, mais c'est également le cas sur d'autres marchés. Prenons l'exemple de la Chine.

Les 10 premiers titres représentent plus de 57 % de l'indice, et les 5 premiers près de 38 % de la capitalisation boursière.

Il est important de reconnaître que ces fortes concentrations peuvent être risquées et que les marchés peuvent éventuellement subir une correction profonde. Nombreux sont ceux qui ont du mal à l'admettre, mais il est inévitable qu'ils le fassent à un moment ou à un autre.

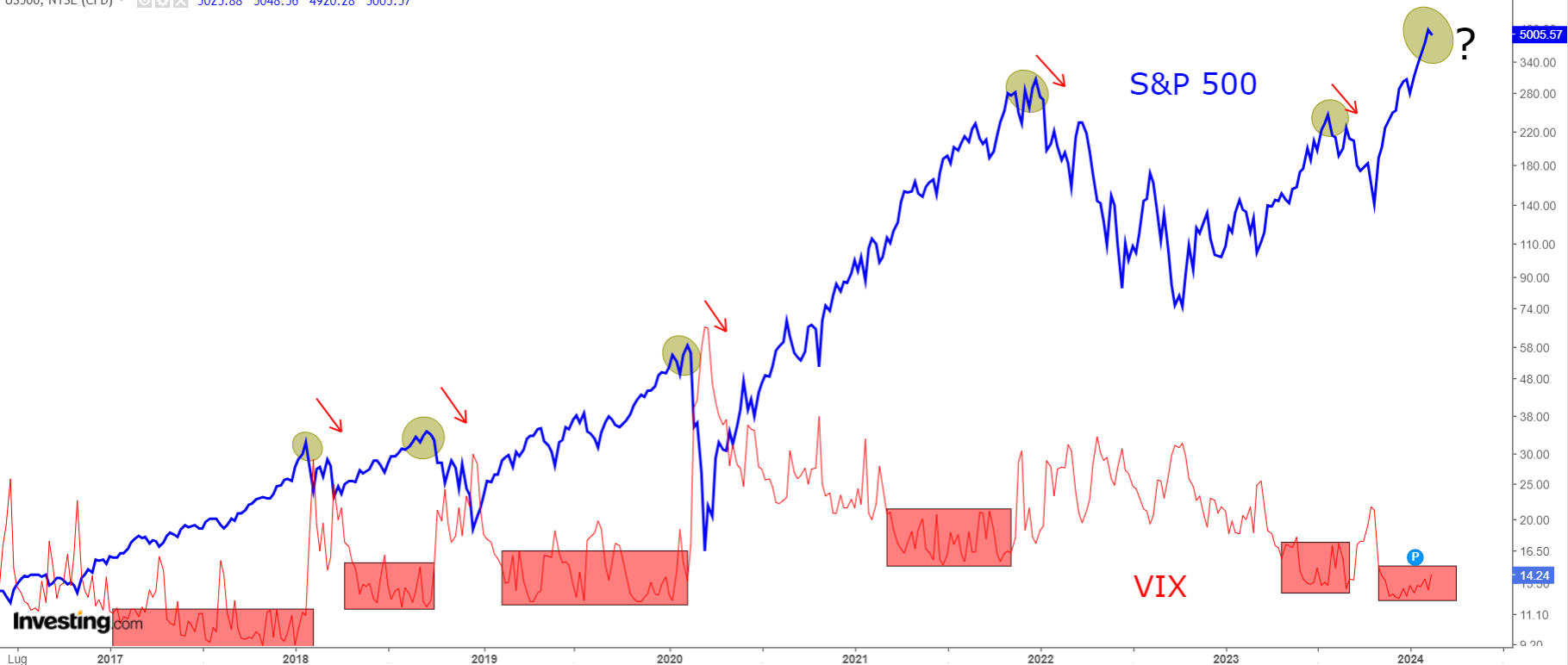

L'indice VIX, qui sert de baromètre de l'humeur du marché, indique actuellement un sentiment de calme parmi les investisseurs, restant bien en dessous du niveau 20.

L'excès de confiance des investisseurs, qui prévalait à la fin de l'année 2023, s'est prolongé cette année.

La corrélation inverse entre le marché boursier et le VIX semble se maintenir : lorsque le VIX est à des niveaux bas, les actions augmentent généralement, et vice versa.

Toutefois, il est essentiel de noter que ces faibles niveaux précèdent souvent un retournement baissier du marché sur le plan statistique.

La question qui se pose est la suivante : pourquoi ? Il existe une relation inverse entre l'indice de volatilité et le sentiment des investisseurs.

Les données historiques indiquent que les périodes prolongées de faibles niveaux ont été suivies de moments de volatilité accrue et de retraits ultérieurs des actions.

En outre, la volatilité saisonnière de l'indice VIX a tendance à augmenter entre la mi-février et le mois de mars, ce qui suscite des inquiétudes quant à un éventuel repli des actions.

La variable clé réside dans l'ampleur des retracements possibles, qui, pour l'instant, sont éclipsés par les sommets atteints par les marchés.

***

Passez à la vitesse supérieure en matière d'investissement en 2024 avec ProPicks

Les institutions et les investisseurs milliardaires du monde entier ont déjà une longueur d'avance en matière d'investissements assistés par l'IA, qu'ils utilisent, personnalisent et développent de manière intensive afin d'augmenter leurs rendements et de minimiser leurs pertes.

Désormais, les utilisateurs d'InvestingPro peuvent faire la même chose dans le confort de leur foyer grâce à notre nouvel outil phare de sélection d'actions par l'IA : ProPicks.

Avec nos six stratégies, y compris la stratégie phare "Tech Titans", qui a surperformé le marché de 1 183 % au cours de la dernière décennie, les investisseurs disposent chaque mois de la meilleure sélection d'actions du marché au bout de leurs doigts.

Abonnez-vous ici et ne ratez plus jamais un marché haussier!

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'est pas destiné à inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.