- Alors que les actions retombent vers les planchers d'octobre, les rendements sont pas tout à fait aussi élevés qu'ils l'étaient auparavant.

- Les craintes d'inflation se transforment en craintes de récession, ce qui peut entraîner une divergence de performance entre les actions et les obligations du Trésor.

- Les avantages de la diversification d'une allocation classique 60/40 devraient mieux fonctionner dans un régime de faible inflation l'année prochaine.

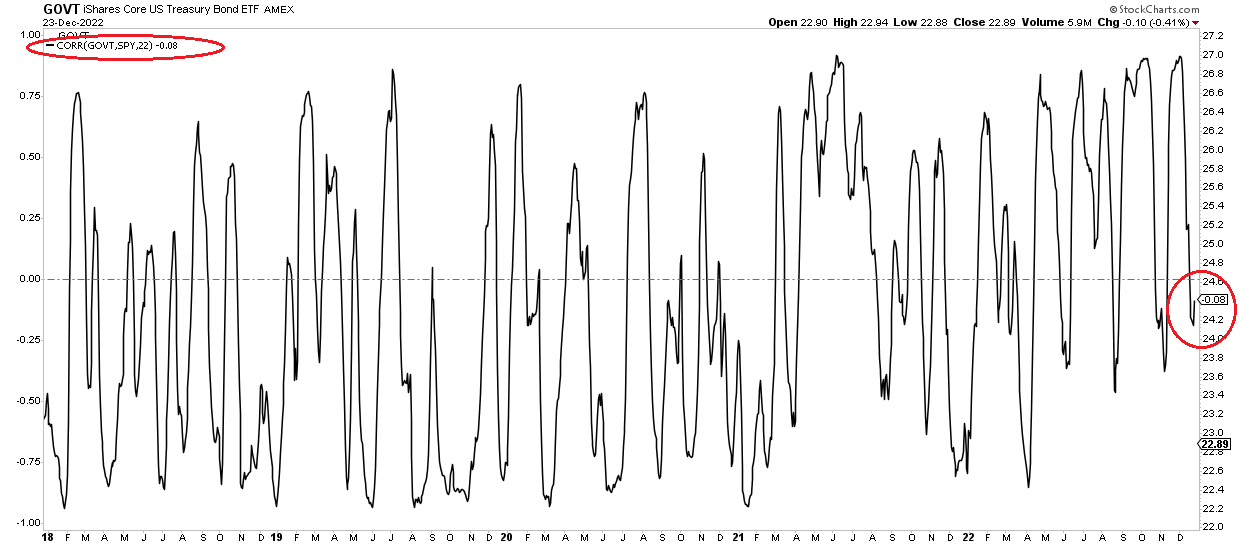

L'un des principaux thèmes d'investissement, qui touche aussi bien les investisseurs à court terme que ceux à long terme, a été le mouvement de blocage frustrant entre le S&P 500 et les obligations du Trésor en 2022.

Autrefois, le fait de posséder un portefeuille d'obligations, principalement des bons du Trésor sans risque de défaillance et des "obligations longues", permettait d'amortir la volatilité des actions.

Ce n'était pas le cas en 2022, car les actions chutaient souvent lorsque les taux d'intérêt augmentaient. Des rapports brûlants sur l'IPC, des déclarations de la Fed hawkish, des dépenses de consommation obstinément élevées et la hausse des salaires ont fait vaciller le marché obligataire à plusieurs reprises.

Récemment, cependant, la partie "40" des portefeuilles de nombreuses personnes a de nouveau offert un certain soulagement face à la volatilité et à la tendance à la baisse des actions. S'agit-il d'une anomalie à court terme ou d'un thème qui pourrait persister ?

Le graphique ci-dessous montre que les actions américaines et les titres à revenu fixe d'État divergent très légèrement en termes de performance.

Source : Stockcharts.com

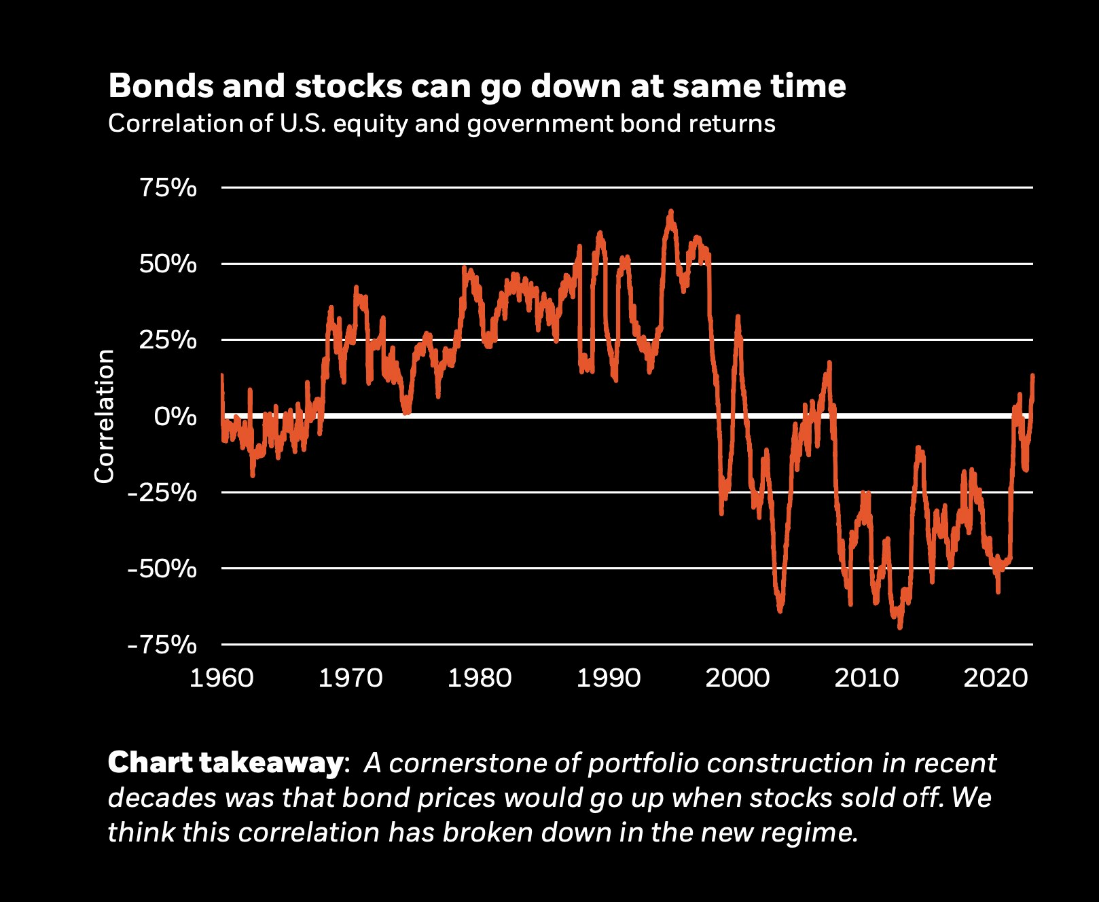

De nombreux prévisionnistes voient une augmentation à long terme des corrélations entre les actions et les titres du Trésor.

Source : Blackrock

Alors que Blackrock voit un nouvel environnement actions/obligations, je m'attends à ce que l'esprit des traders passe des craintes d'inflation aux réalités de la récession à l'approche de 2023, ce qui entraînera une corrélation négative.

La faiblesse des données de fabrication, l'affaiblissement rapide de l'emploi des ménages et la modération des indicateurs d'inflation annualisés à trois mois laissent penser que la Fed pourrait ne pas orchestrer un atterrissage en douceur mais plutôt conduire l'économie à une légère contraction par moments au cours de l'année 2023.

Cela conduira probablement à une baisse des taux d'intérêt et à des risques macroéconomiques cycliques prenant le pas sur les craintes d'inflation. Le fait que les obligations du Trésor fassent des zigs alors que les actions font des zags serait positif, surtout maintenant que les rendements sont beaucoup plus élevés qu'il y a juste un an.

Pour les investisseurs qui continuent d'investir dans un portefeuille diversifié, j'affirme que l'année prochaine devrait être plus facile à supporter si nous continuons d'observer un éloignement de la corrélation positive étroite entre les actions et les obligations.

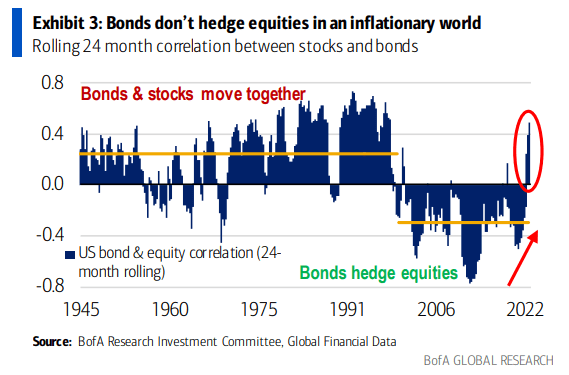

Un retour à l'ancien régime ?

Source : BofA Global Research

Il reste à voir si le climat d'investissement ressemble davantage à celui de la période 1945-1995, au cours de laquelle les deux classes d'actifs ont évolué ensemble. Les obligations et les actions ont évolué ensemble alors que l'économie américaine présentait généralement une croissance plus élevée et une inflation soutenue.

De la fin des années 90 jusqu'au début de la pandémie, le risque de déflation était plus important que celui d'une inflation inconfortablement élevée - cette tendance a favorisé la diversification entre les actions et les titres du Trésor de longue durée.

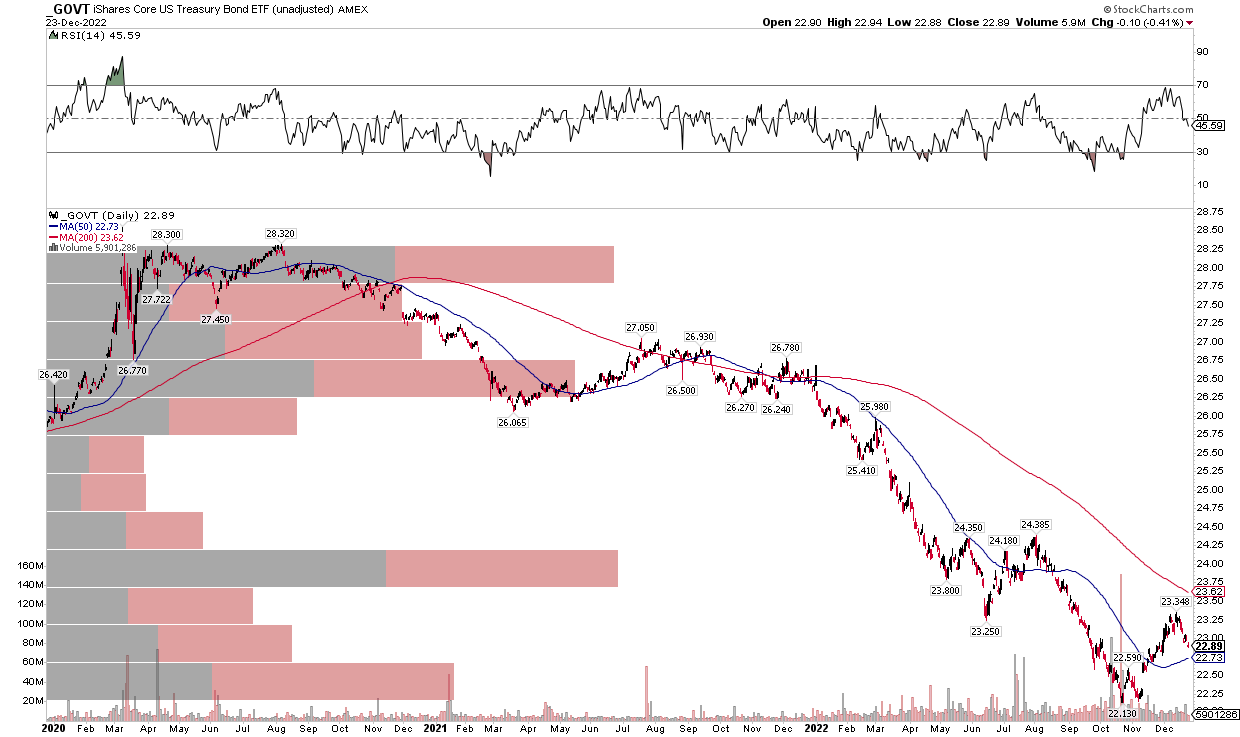

GOUVERNEMENT : la tendance à la baisse persiste

Source : Stockcharts.com

Le graphique de l'ETF iShares US Treasury Bond (NYSE :GOVT) a encore du travail à faire, cependant. Il n'y a manifestement pas de tendance à la hausse.

De plus, au début du mois, les haussiers ont été rejetés dans la fourchette de 23,25 $ à 23,35 $. J'aimerais voir GOVT repasser au-dessus de ce sommet d'il y a deux semaines, et retrouver sa moyenne mobile de 200 jours.

Conclusion

Alors que de nombreux stratèges du côté des vendeurs continuent de déclarer la mort du 60/40, je pense que la diversification sera plus efficace en 2023, compte tenu de la hausse des rendements initiaux des obligations du Trésor, de la diminution des risques d'inflation et des préoccupations liées à la croissance économique.

Avertissement : Mike Zaccardi ne possède aucun des titres mentionnés dans cet article.