Ce n'est pas la première fois que la forte hausse des taux d'intérêt au cours des deux dernières années a conduit un économiste à mettre en garde contre les perspectives du cycle économique.

Pourtant, la prévision résonne toujours lorsqu'elle émane d'un lauréat du prix Nobel, même dans le sillage des dernières nouvelles économiques américaines optimistes.

Le plus grand risque à court terme est que "la banque centrale ait augmenté les taux d'intérêt trop loin, trop vite", a expliqué Joseph Stiglitz lors d'une conférence organisée par la Japan Society à New York mercredi 7 février.

S'exprimant lors du Global Risk Forum du groupe, il a déclaré que la Réserve fédérale avait "mal diagnostiqué" le pic d'inflation en 2021-2022, ce qui a conduit à de fortes augmentations des taux d'intérêt pour maîtriser la pression sur les prix.

Bien qu'il y ait des signes que le resserrement de la politique réussit à contribuer à la récente désinflation avec des retombées limitées sur la croissance, le professeur d'économie de l'université de Columbia voit toujours le potentiel de problèmes à venir.

Stiglitz a déclaré que la Fed considérait l'inflation comme un problème lié à la demande, mais l'économiste a expliqué au public qu'il s'agissait avant tout d'un problème lié à l'offre.

À titre d'exemple, il a indiqué qu'un facteur clé de la hausse de l'inflation dans le cycle actuel a été l'augmentation des prix de l'immobilier, qui a représenté environ un tiers de la flambée des prix.

Un élément crucial de la solution, a-t-il ajouté, était que l'économie avait besoin de plus de logements pour faire baisser les prix.

Au lieu de cela, en augmentant fortement les taux d'intérêt et, par extension, les taux hypothécaires, le virage hawkish de la politique monétaire a créé des vents contraires à l'accélération de la construction de logements résidentiels.

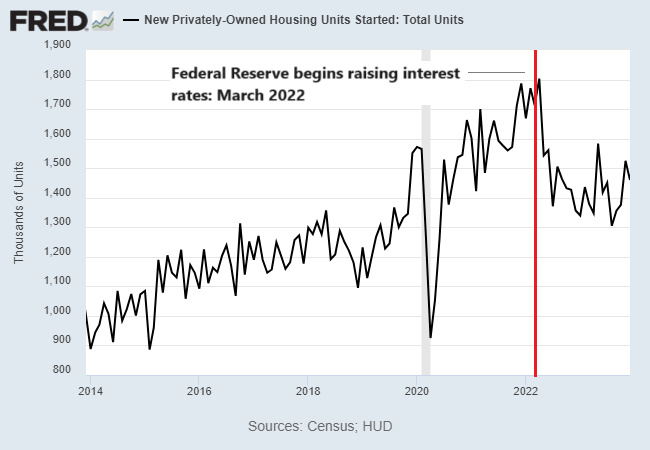

En effet, les mises en chantier ont considérablement chuté depuis que la politique monétaire est devenue expansionniste en mars 2022, comme le montre le graphique ci-dessous.

Stiglitz a ajouté que si l'économie américaine "se portera plutôt bien" par rapport au reste du monde, la forte hausse des taux d'intérêt restera "une menace pour la croissance en 2024".

Il cite "l'impact long et variable" de la politique monétaire comme un vent contraire persistant, notant que les changements de politique peuvent prendre du temps pour avoir un impact complet sur l'économie, pour le meilleur ou pour le pire.

La bonne foi de Stiglitz dans le domaine de la science noire est une raison suffisante pour ne pas rejeter son avertissement, mais pour l'instant, le profil économique des États-Unis continue de défier les prévisions les plus sombres formulées de toutes parts au cours de l'année écoulée.

L'estimation du PIB américain pour le premier trimestre publiée hier par le modèle GDPNow de la Fed d'Atlanta (au 7 février), par exemple, reflète une solide augmentation de la production attendue qui est en ligne avec la hausse plus forte que prévu du PIB au quatrième trimestre rapportée par le gouvernement.

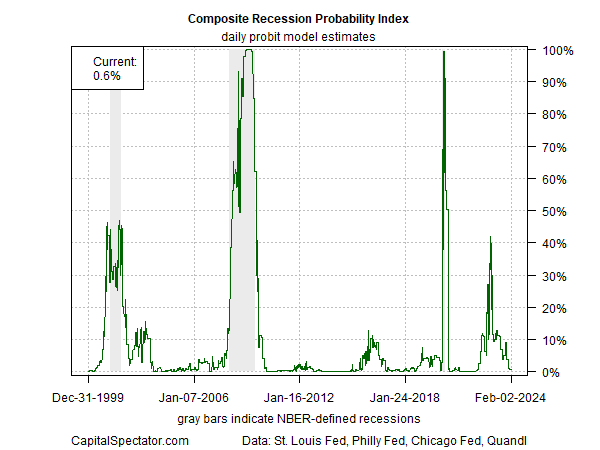

Parallèlement, la publication sœur de CapitalSpectator.com - The US Business Cycle Risk Report - continue d'estimer la probabilité qu'une récession définie par le NBER ait commencé ou soit imminente à un faible 1 % (au 2 février), sur la base de l'indicateur composite de probabilité de récession, qui combine les estimations de plusieurs modèles.

Regarder au-delà de l'avenir immédiat afin de faire des prévisions très fiables est extrêmement difficile pour l'analyse des cycles économiques et la prudence est donc recommandée à cet égard.

Néanmoins, l'avertissement de Stiglitz n'est pas facile à écarter. Mais si nous renonçons aux prévisions, les chiffres actuels suggèrent fortement que le risque de récession est faible - un profil que même un économiste lauréat du prix Nobel aurait du mal à réfuter, du moins pour l'instant.