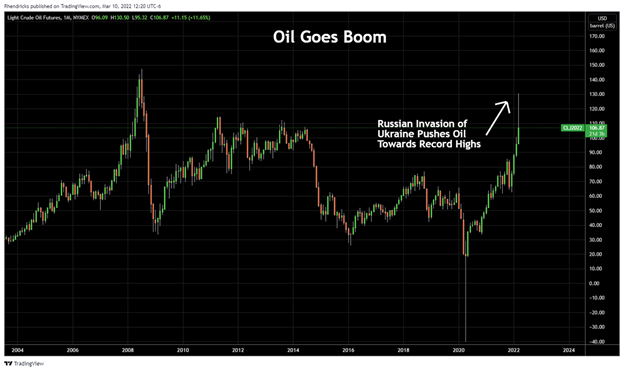

L'invasion de l'Ukraine par Vladimir Poutine a mis le feu aux poudres sur le marché mondial du pétrole. Cette incursion a propulsé les prix du pétrole vers de nouveaux sommets. Et sans une résolution relativement rapide, nous pourrions assister à des gains encore plus explosifs :

Bien que la situation géopolitique soit complexe et que les prix aient pour l'instant quelque peu reculé, l'impact de la guerre et d'autres perturbations mondiales sur les marchés pétroliers se résume à l'offre et à la demande. Même avant le conflit ukrainien, le monde était à court de pétrole, comme en témoigne la remontée des prix au-dessus de 90 dollars le baril au début de 2022.

Aujourd'hui, le marché risque de perdre des millions de barils d'approvisionnement au pire moment possible.

J'explique ci-dessous pourquoi une perturbation prolongée des exportations russes pourrait faire paraître bon marché les prix actuels du WTI et du Brent, qui continuent d'osciller autour de 100 dollars. En l'absence d'une résolution rapide, nous pourrions être confrontés à la perspective de 200 dollars le baril, voire plus.

Perturbation sans précédent de l'offre

La Russie est le troisième plus grand producteur de pétrole au monde, avec une production de 11,3 millions de barils par jour (bbl/d). Le pays consomme environ 3,5 millions de ces barils sur son territoire, tandis qu'il exporte quotidiennement plus de 7 millions de barils/jour de pétrole brut et de produits raffinés (le terme "pétrole" désigne à la fois le pétrole brut et les produits raffinés dans cet article). Cela fait de la Russie le plus grand exportateur de pétrole au monde.

Avant l'invasion de l'Ukraine par la Russie, 4,8 millions de barils par jour d'exportations de pétrole russe étaient destinés aux pays qui soutiennent aujourd'hui les sanctions contre la Russie. Il s'agit principalement des pays d'Europe occidentale qui font partie de l'UE, ainsi que des États-Unis et de quelques autres pays. Dans le même temps, 2,3 millions de bbl/j supplémentaires sont destinés à des pays qui ne soutiennent pas les sanctions, principalement la Chine, ainsi que plusieurs pays d'Europe de l'Est (voici qui achète les exportations de pétrole russe).

Bien que nous puissions compter sur la Chine et l'Europe de l'Est pour continuer à acheter du pétrole russe, il reste encore 4,8 millions de bbl/j d'exportations menacées par l'escalade des tensions entre la Russie et l'Occident.

En dehors des actions coordonnées de l'OPEP - qui se produisent généralement dans les marchés baissiers - le monde n'a jamais subi une rupture d'approvisionnement de cette ampleur. Bien sûr, les dirigeants occidentaux sont conscients de la nature critique des exportations russes pour l'équilibre du marché mondial du pétrole. C'est pourquoi, dans un premier temps, les responsables politiques ont évité d'imposer des sanctions directes sur l'énergie russe à la suite de l'invasion.

Toutefois, l'ampleur des sanctions financières imposées à la Russie était la plus importante jamais mise en œuvre. Malgré ces intentions, le commerce pétrolier russe s'est retrouvé pris entre deux feux, comme dommage collatéral.

Pris dans le feu croisé des sanctions

Le commerce physique du pétrole est une activité complexe qui implique de multiples couches de transactions et de contreparties. Ainsi, même si le commerce du brut russe est encore techniquement légal, le train de sanctions a, dans de nombreux cas, entravé les rouages du commerce au point de tuer le marché.

Un exemple : les négociants en pétrole physique utilisent souvent des lettres de crédit bancaire pour financer l'achat de cargaisons de pétrole brut. Mais comme le rapporte le Wall Street Journal :

"[Les] banques qui graissent les rouages du commerce international refusent de financer les transactions de matières premières russes".

Sans cette source de financement essentielle, les négociants ne peuvent pas acheter de brut russe et le livrer sur le marché mondial. Parallèlement, des rapports similaires font état de raffineurs, de fournisseurs d'assurance et d'autres rouages essentiels du marché physique qui renoncent à négocier du pétrole russe. Même si les transactions ne sont pas techniquement illégales, ces acteurs ne veulent tout simplement pas courir le risque ou se casser la tête.

Comme l'explique simplement un trader d'un grand courtier en matières premières : "le marché commence à s'effondrer".

Pendant ce temps, même si les entreprises occidentales sont prêtes à prendre le risque légal/financier d'acheter du brut russe, elles sont maintenant confrontées à un énorme risque de réputation. Par exemple, la supermajor pétrolière Shell (NYSE:SHEL) a acheté 100 000 barils de brut russe avec un rabais record il y a une semaine vendredi. La réaction a été suffisante pour que Shell présente des excuses publiques mardi dernier et s'engage à "cesser tout achat au comptant de pétrole brut russe".

La situation s'est encore aggravée la semaine dernière, lorsque l'administration Biden s'en est prise directement à l'énergie russe en annonçant l'interdiction des importations de pétrole russe aux États-Unis.

La Russie a rapidement répondu en envisageant d'interdire les exportations de matières premières russes en réponse aux sanctions occidentales.

Ainsi, une partie substantielle des 4,8 millions de barils/jour d'exportations de pétrole russe vers les économies occidentales est déjà perturbée par l'impact indirect des sanctions et de la pression populaire. Aujourd'hui, l'escalade des tensions menace d'affecter directement la totalité des 4,8 millions de bbl/j de volumes d'exportation.

Il s'agirait d'une perturbation massive en temps normal. C'est un problème encore plus grave pour le marché pétrolier actuel, qui était déjà confronté à un déficit d'approvisionnement majeur avant même la menace de perdre des millions de barils russes.

Les stocks mondiaux de pétrole s'épuisent

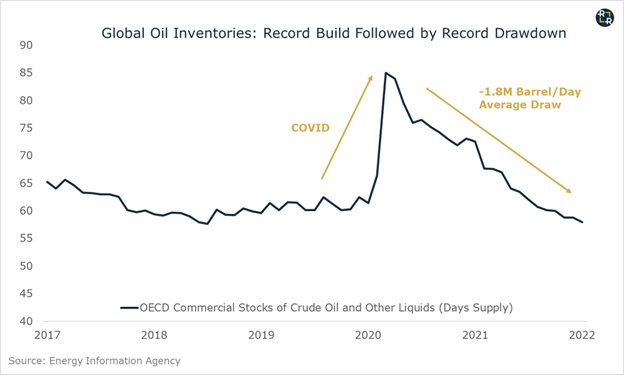

Au cours de l'épidémie initiale de COVID-19, les arrêts économiques dans le monde entier ont brièvement interrompu la demande à hauteur de 20 millions de barils par jour. Cela a entraîné une augmentation historique des stocks de pétrole brut. Cependant, le marché est rapidement passé d'un excédent à un déficit lorsque l'offre a été supprimée et que la demande a rebondi. Au troisième trimestre de 2020, le marché est entré dans un déficit structurel, les stocks mondiaux de brut diminuant en moyenne de 1,8 million de barils par jour (bbl/j) jusqu'au quatrième trimestre de 2021 :

À première vue, un déficit de 1,8 million de barils par jour peut sembler modeste dans le contexte d'un marché mondial de 90 à 100 millions de barils par jour. Mais cela montre pourquoi le prix du pétrole (et de toutes les autres matières premières) est fixé par le baril marginal. Il a suffi d'un déficit d'approvisionnement quotidien d'environ 2 %, cumulé sur 18 mois, pour effacer un excédent pétrolier record en un temps record.

Vous pouvez donc imaginer l'impact catastrophique d'un déficit d'approvisionnement de 5 % dû à l'interruption des exportations de pétrole russe. Surtout dans le contexte actuel où les stocks de pétrole se rapprochent de la limite inférieure de leur fourchette historique.

À ce propos, la situation actuelle des stocks pourrait être encore pire que celle décrite ci-dessus. Laissez-moi vous expliquer...

Vous voyez, les grandes agences de prévisions publiques qui rendent compte des stocks mondiaux de pétrole ne mesurent pas le niveau des réservoirs. Elles estiment l'offre et la demande, et considèrent le résultat net comme une variation implicite des stocks. Cela signifie qu'une lecture erronée de l'offre ou de la demande peut produire une estimation erronée des stocks. Et il s'avère que c'est exactement ce qui s'est passé ces dernières années.

200 millions de barils de pétrole manquants

L'Agence internationale de l'énergie (AIE) est une source essentielle d'informations sur l'offre et la demande mondiales de pétrole. L'AIE a donc tiré la sonnette d'alarme lorsqu'elle a récemment admis avoir massivement sous-estimé la demande mondiale de pétrole ces dernières années. Après avoir révisé ses chiffres sur la demande, l'agence a indiqué que les stocks mondiaux de pétrole étaient inférieurs d'environ 200 millions de barils aux prévisions.

Cela signifie que le marché mondial du pétrole d'aujourd'hui pourrait en fait être beaucoup plus tendu que les chiffres rapportés par des agences comme l'AIE.

Pour obtenir une mesure plus précise des stocks, nous pouvons examiner les niveaux de stockage hebdomadaire à Cushing, en Oklahoma - la plaque tournante clé qui fixe le prix du pétrole WTI. Contrairement aux données sur les stocks mondiaux qui proviennent d'estimations de l'offre et de la demande, les réservoirs de stockage de Cushing sont directement mesurés chaque semaine.

Les dernières données montrent que les stocks de Cushing sont tombés à seulement 22,2 millions de barils. Cela ne représente qu'environ 10 % de plus que le niveau minimum opérationnel de ~20 millions de barils, et cela diminue de semaine en semaine:US Oil Inventories, Cushing Data

En résumé, la marge d'erreur du marché pétrolier actuel est très faible.

Mercredi, j'analyserai les tendances de l'offre et de la demande qui nous ont menés là, ce qui nous fournira une feuille de route pour ce que nous pouvons attendre des marchés pétroliers à l'avenir.

Note de l'éditeur : ce contenu a été initialement publié sur le site Ross Report.