Nous prévoyons que le cycle de réduction des taux de la Fed commencera bientôt et se poursuivra progressivement. À moins d'une crise financière ou d'un changement brutal et inattendu dans la trajectoire de l'l'inflation ou du chômage, le prochain cycle de réduction des taux ne sera pas spectaculaire ; nous pensons que la Fed procédera à des réductions progressives, de 25 points de base, de son taux directeur.

En outre, la Fed va rester très dépendante des données et se calibrera en conséquence. Dans l'ensemble, il s'agit d'un scénario plutôt positif pour les actifs à risque. Néanmoins, les valorisations des marchés d'actions sont de plus en plus élevées, en particulier sur les marchés développés. Par conséquent, nous maintenons notre position neutre sur les actions. Nous avons relevé toutes les devises (EUR, CHF, JPY, devises EM) à neutre contre le Dollar (de Négatif). Les facteurs techniques se sont retournés contre le dollar américain et la Fed a envoyé un signal clair sur les réductions de taux à venir.

Dans nos perspectives de marché pour le second semestre, nous avons mis en évidence cinq thèmes clés : 1) la normalisation de la croissance économique mondiale ; 2) la normalisation du marché du travail ; 3) le lancement du cycle d'assouplissement par les banques centrales ; 4) la normalisation du leadership du marché des actions ; et 5) l'augmentation de la volatilité.

Tout au long de l'été, plusieurs de ces éléments ont occupé le devant de la scène. Nous voyons des signes tangibles de ralentissement de l'économie mondiale, tels que l'essoufflement de la dynamique positive du début de l'année en Europe et en Chine, et le refroidissement progressif de l'économie américaine, même si le risque de récession reste assez faible. Toujours aux États-Unis, les indicateurs récents montrent que le marché du travail se refroidit mais reste favorable à une croissance robuste de la consommation.

En ce qui concerne les banques centrales, le cycle de réduction des taux attendu au niveau mondial a commencé en Europe et commencera bientôt aux États-Unis. Rarement dans l'histoire récente, un banquier central (une banque ?) n'a été aussi clair que lors du dernier symposium de Jackson Hole : Le pivot de la Fed est imminent, c'est-à-dire que la Réserve fédérale commencera à ajuster sa politique monétaire dès la réunion du FOMC de septembre.

L'été a également été marqué par deux évolutions du marché. Tout d'abord, un bref retour de la volatilité. Comme nous l'avons mentionné dans notre numéro d'août d'Asset Allocation Insight, les actions mondiales ont subi une correction technique au début du mois d'août, sous l'effet du dénouement des opérations de portage sur le yen et des craintes liées à la croissance. Bien que la flambée spectaculaire du VIX index ait été très brève, elle nous a rappelé que le positionnement du marché est très étendu et qu'un accident de marché peut survenir à tout moment.

L'autre évolution du marché a été les premiers signes d'une rotation des styles de marché et des secteurs. En effet, les chouchous du marché pour 2023 et le premier semestre 2024 - les méga-capitalisations technologiques américaines - peinent à retrouver leurs sommets historiques. Pendant ce temps, le S&P 500 à pondéra&tion égale atteint des sommets historiques. La tendance reste donc positive et la participation s'élargit, ce qui est positif.

Quelle est la suite des événements ? Comme nous l'avons expliqué dans une récente note d'AU POINT, il est possible de trouver les bons, les mauvais et les vilains côtés de la toile de fond fondamentale et technique actuelle.

Les bons côtés

- Macro : Il n'y a pas d'atterrissage brutal en vue et la tendance à la désinflation reste en place.

- Politique monétaire et conditions financières (voir ci-dessous) : Les baisses de taux de la Fed sont imminentes et les conditions financières (par exemple, les écarts de crédit serrés) restent souples.

- Les bénéfices : La saison des bénéfices du deuxième trimestre a été solide et les rachats d'actions redeviennent un moteur.

- Aspects techniques : la tendance reste positive, la largeur du marché s'améliore

- Actifs croisés : Les obligations remplissent leur rôle (diversification des portefeuilles), beaucoup de liquidités sur la touche

Le mauvais

- Macro : Le risque de récession demeure et le risque d'un atterrissage brutal est très probablement sous-estimé par les marchés.

- Aux États-Unis, les prévisions de bénéfices pour le troisième trimestre font l'objet de révisions négatives.

- Technique : nous notons que le leadership se déplace vers la défensive

- Géopolitique : L'issue des élections américaines reste très incertaine

Ce qui ne va pas

- Géopolitique : Le risque d'une détérioration de la situation au Moyen-Orient et/ou d'une aggravation du conflit entre la Russie et l'Ukraine.

- Macro : Le risque d'une crise budgétaire en France

Points de vue sur l'allocation d'actifs

ACTIONS :

Régions, secteurs et styles

Nous restons neutres sur les actions dans un contexte de croissance résiliente mais toujours ralentie et de valorisation élevée. D'un point de vue régional, nous continuons à privilégier les actions américaines et européennes, alors que la Chine continue à lutter contre une demande interne faible et que la dynamique économique du Japon reste molle.

D'un point de vue sectoriel/stylistique, nous penchons pour les grandes capitalisations de qualité, avec une valorisation raisonnable car une certaine rotation est en cours, les investisseurs s'attendant à ce que le cycle d'assouplissement commence bientôt par la Fed. D'un autre côté, nous ne voyons pas encore de conditions permettant d'augmenter l'exposition aux petites capitalisations et aux valeurs cycliques, qui seraient les premiers signes d'une ré-accélération de la croissance économique.

Les bénéfices

La saison des résultats du deuxième trimestre est maintenant derrière nous et a été plutôt rassurante, l'IA/technologie et le consommateur haut de gamme aux États-Unis restant résistants. Dans l'ensemble, les indications fournies par les entreprises ont confirmé les perspectives de bénéfices pour 2024, les révisions négatives pour les valeurs cycliques et les petites capitalisations étant compensées par les révisions positives pour les grandes capitalisations.

Pour l'avenir, nous pensons que le débat sera centré sur : a) le rythme du ralentissement de la croissance des bénéfices pour les grandes capitalisations technologiques, b) la durabilité des investissements dans l'IA, et c) le réalisme de la forte accélération des bénéfices.

En ce qui concerne la décélération de la croissance des bénéfices pour les grandes entreprises technologiques, elle part d'une base élevée (+37 % par an en 2024) pour atteindre une croissance attrayante de plus de 20 % en 2025, supérieure à la moyenne du marché.

En ce qui concerne l'IA, de plus en plus d'investisseurs s'interrogent sur le futur retour sur investissement des investissements massifs réalisés par les grandes entreprises technologiques. Bien que l'inquiétude soit fondée, des entreprises comme Alphabet (NASDAQ :GOOGL) et Meta (NASDAQ :META) bénéficient déjà d'optimisations basées sur l'IA, et la plupart d'entre elles reconnaissent la nécessité de continuer à investir pour éviter de se laisser distancer par leurs concurrents. Les résultats du deuxième trimestre de Nvidia (NASDAQ:NVDA) nous incitent à penser que le cycle d'investissement se poursuivra probablement jusqu'en 2025. La prochaine étape importante sera les prévisions de dépenses d'investissement (capex) des entreprises technologiques à grande capitalisation, attendues au début de l'année prochaine.

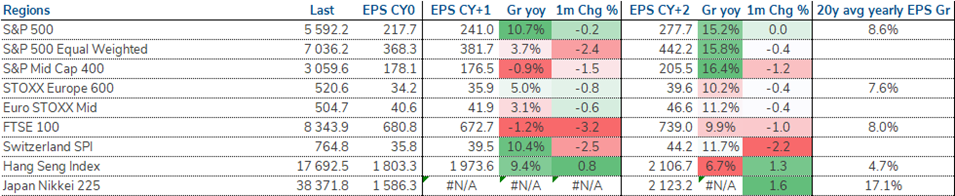

En ce qui concerne le troisième point, la forte accélération des bénéfices pour le reste du marché nous semble discutable. Bien qu'il y ait des vents contraires tels que la baisse des pressions inflationnistes, un effet de base favorable et la perspective de taux d'intérêt plus bas, l'activité économique ne devrait pas s'accélérer de manière significative à partir d'ici. En outre, le consensus des bénéfices a tendance à être revu à la baisse jusqu'au milieu de l'année, de sorte que nous devrions nous attendre à ce que ce processus de révision négative se poursuive au cours des prochains trimestres pour l'année civile 2025.

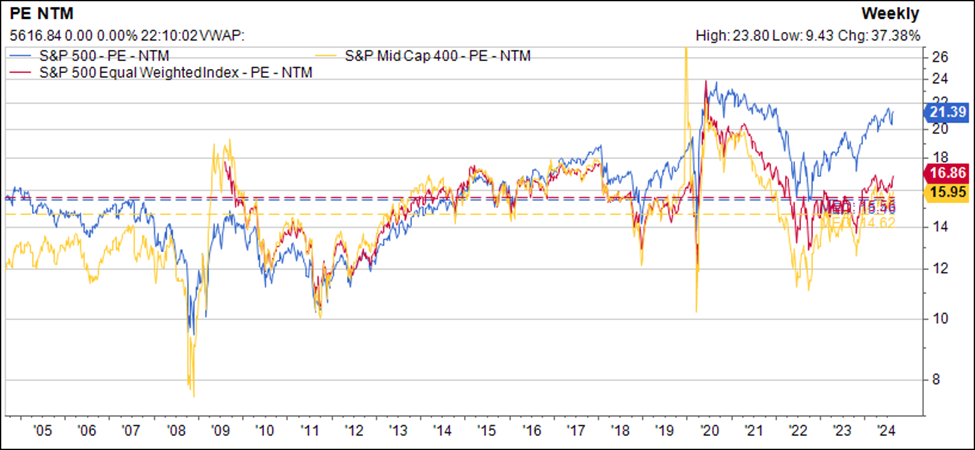

Valorisations

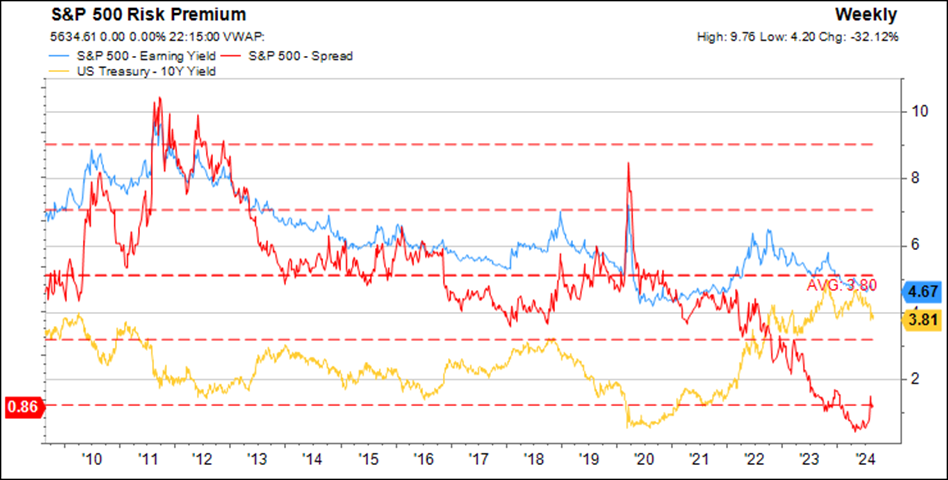

Nous devenons plus prudents en ce qui concerne les valorisations des actions car : a) le ralentissement des bénéfices des méga-capitalisations pèse sur les multiples, b) l'activité économique continue de se normaliser (lentement), c) les prévisions de croissance des bénéfices dans des segments du marché tels que les moyennes/petites capitalisations sont élevées et devraient, selon nous, justifier des multiples de valorisation plus faibles et d) la prime de risque des actions reste peu attrayante.

Dans l'ensemble, le marché américain reste cher, tandis que les petites capitalisations de ce marché reposent sur une croissance optimiste des bénéfices. Cela indique que les investisseurs devraient être plus sensibles à l'évaluation, ce qui s'est produit ces dernières semaines avec la sous-performance des actions richement évaluées.

En outre, si l'on considère l'ensemble des actifs, la prime de risque des actions semble peu attrayante au regard des normes historiques.

Décisions tactiques en matière d'allocation d'actifs

Nous avons commencé l'année avec une allocation en actions proche de notre allocation stratégique d'actifs (ASA). En raison des effets de marché, l'allocation a progressivement augmenté jusqu'à la surpondération tout au long du premier semestre et nous n'avons pas vendu dans la force.

Cependant, lors de notre comité tactique d'allocation d'actifs de juillet, nous avons décidé de rééquilibrer les portefeuilles vers une allocation neutre en actions, ce qui signifie que nous avons effectivement réduit notre exposition aux actions dans les portefeuilles de nos clients. Pour ce faire, nous avons rééquilibré notre exposition aux actions américaines vers le point neutre de la SAA (par exemple, cela implique une réduction de 2 % dans les comptes équilibrés).

En ce qui concerne les titres à revenu fixe, nous avons également procédé à quelques rééquilibrages mineurs au sein des portefeuilles. Par exemple, dans un compte équilibré, nous avons réduit la sous-pondération des obligations à haut rendement, tout en conservant une légère sous-pondération par rapport à notre ASA dans les 4 devises (+1%). Les deux changements mentionnés ci-dessus ont entraîné une augmentation des liquidités, généralement de l'ordre de +1% dans les comptes équilibrés.

Comme indiqué précédemment, notre position sur les actions reste neutre, mais nous nous attendons à ce que la volatilité du marché reste élevée pendant un certain temps. Nous notons également que la corrélation entre les actions et les obligations devient négative, ce qui améliore les caractéristiques de diversification des obligations d'État.

Le comité a donc décidé de poursuivre le mouvement vers la neutralité du côté des titres à revenu fixe, en ramenant les obligations d'État à long terme à la neutralité, tout en maintenant notre allocation en actions à la neutralité.

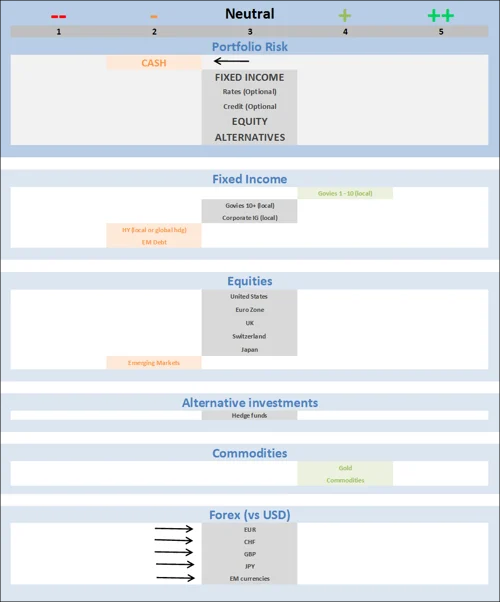

Matrice des mouvements préférentiels (voir ci-dessous)

Sous-pondération des liquidités (de neutre)

- Le fort rebond des principaux marchés boursiers depuis le 5 août a poussé l'allocation en actions à une légère surpondération et a réduit l'allocation en liquidités. Comme nous ne rééquilibrons pas les portefeuilles, nous faisons passer la préférence pour les liquidités de neutre à négative afin de représenter la réalité du portefeuille dans nos grilles.

Toutes les devises sont de nouveau neutres par rapport au dollar (au lieu de négatives)

- Les indicateurs techniques se sont retournés contre le dollar américain et la Fed a envoyé un signal clair sur les réductions de taux à venir. En conséquence, le comité d'allocation d'actifs a décidé de supprimer la sous-pondération de toutes les devises par rapport au dollar américain.

Grille d'allocation d'actifs