Par Geoffrey Smith

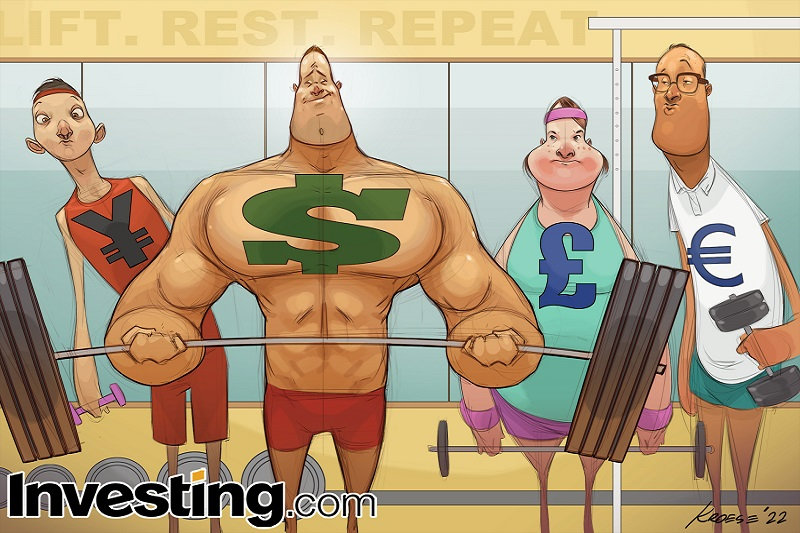

Investing.com -- Les banquiers centraux ne veulent peut-être pas le voir de cette façon, mais la série de réunions de politique générale de cette semaine se résume à un test de force brutal.

Quelle économie est assez forte pour résister à une forte hausse des taux d'intérêt, alors que les gardiens monétaires du monde entier tentent de dompter la bête qu'est l'inflation ? Il semble que la liste soit courte.

Une autre surprise à la hausse de l'inflation américaine en août a suscité des spéculations selon lesquelles la Réserve fédérale relèvera la fourchette cible des fed funds d'un point de pourcentage complet mercredi, même si le taux global est tombé à 8,3 %.

Il y a un an, une mesure aussi agressive, la plus importante hausse de taux depuis près de 30 ans, aurait été impensable. Mais l'inflation a été si forte et - de plus en plus - si large que peu de gens seraient en désaccord avec la Fed si elle allait jusqu'à 100 points de base.

En effet, la plupart des analystes estiment désormais que la question clé de la réunion, et de la conférence de presse du président Jerome Powell qui suivra, ne sera pas "75 ou 100", mais plutôt ce que le fameux "dot plot" - qui montre où les principaux dirigeants de la Fed s'attendent à ce que les taux se situent au cours des deux prochaines années - a à dire sur la hauteur des taux et la durée pendant laquelle ils devront y rester afin de faire baisser l'inflation.

Les contrats à terme sur le dollar à court terme impliquent actuellement que le taux des fonds fédéraux culminera entre 4,25 % et 4,50 % en avril de l'année prochaine. Pour ce faire, la Fed devra augmenter son taux de 2 points de pourcentage au cours des six prochains mois, ce qui signifie que 100 points de base mercredi feront déjà la moitié du travail. Il s'ensuit que le rythme du resserrement ralentit considérablement par la suite.

Ce schéma de "front-loading" des hausses de taux était déjà évident lors de la première grande réunion des banques centrales de la semaine, mardi, où la Riksbank suédoise a augmenté son taux directeur de 100 points de base - plus que prévu - pour le porter à 1,75 %.

Cependant, les propres indications de la Riksbank concernant la trajectoire future des taux indiquent qu'elle ne prévoit qu'une nouvelle hausse de 75 points de base avant de commencer à baisser en 2024, a déclaré Gustav Helgesson, économiste chez Nordea, dans une note aux clients.

"En relevant davantage le taux directeur maintenant, le risque d'une inflation élevée à plus long terme est réduit, et donc la nécessité d'un resserrement plus important de la politique monétaire à l'avenir", a déclaré la Riksbank dans son communiqué.

Il est vrai que la Riksbank - comme de nombreuses banques centrales ces dernières années - est notoirement imprécise dans ses prévisions. Mais l'argument d'une forte hausse maintenant pour éviter plus de resserrement plus tard est susceptible de se répéter tout au long de la semaine, en particulier jeudi, lorsque la Banque d'Angleterre tiendra sa réunion du Monetary Policy Committee.

La livre sterling a souffert ces dernières semaines, car les marchés ont perdu confiance dans la capacité de la BoE à suivre la Fed pas à pas, même si le taux d'inflation du Royaume-Uni - supérieur à 10 % et toujours en hausse en août - est nettement inférieur à celui des États-Unis. Les analystes s'attendent à ce que la BoE n'augmente son taux que de 50 points de base, mais l'économie britannique est en si mauvais état que toute orientation qui parle de nouvelles hausses de taux sera reçue avec scepticisme.

Mais d'ici à ce que la BoE se réunisse, le marché des changes pourrait avoir des préoccupations plus importantes. La Banque du Japon - la dernière et la plus grande colombe de l'inflation de la communauté des banques centrales - se réunira également jeudi, à un moment où le gouvernement japonais montre des signes croissants d'inquiétude face à la dépréciation du yen.

Le yen a perdu 20 % de sa valeur par rapport au dollar au cours des sept derniers mois seulement, une baisse qui va bien au-delà de la dépréciation bénigne qui était autrefois accueillie comme un soutien aux exportations.

La semaine dernière, la Banque du Japon aurait "vérifié les taux" avec les cambistes, ce qui est historiquement un prélude à une intervention. Mais malgré cela, la BoJ ne semble toujours pas disposée à assouplir sa politique de baisse des rendements obligataires.

Le Norvège et la Suisse rendront également leurs décisions de taux jeudi. Mais les réunions sur les marchés émergents seront sans doute plus intéressantes.

Le Brésil, qui a entamé tôt son cycle de hausse des taux, ne devrait pas poursuivre son resserrement. Il en va de même pour la Turquie, qui semble avoir délibérément choisi la voie de la dépréciation de sa monnaie. Mais en Afrique du Sud et en Égypte, les taux devraient être relevés de 75 et 100 points de base, respectivement - des mesures qui auront probablement un impact important sur leurs économies respectives.

William de Vijlder, économiste en chef de BNP Paribas (OTC:BNPQY), déclare que les banques centrales mondiales sont dans la deuxième phase d'un cycle de resserrement en trois étapes. Après une première phase de panique due au fait d'être "en retard sur la courbe", elles sont maintenant passées à une phase de "persévérance" avec des hausses de taux qui, elles le savent, seront douloureuses, mais nécessaires. Après cela, vient enfin la "patience", car ils attendent que le resserrement de la politique prenne effet.

"Le resserrement frontal", a écrit de Vijlder dans une note aux clients cette semaine, "devrait conduire à une réduction durable du risque de dérapage des anticipations d'inflation."

À court terme, "l'agressivité de cette approche entraîne une inquiétude croissante quant à un atterrissage brutal, mais pendant cette phase de persévérance, cela n'empêche pas les banques centrales de pousser les freins toujours plus fort."