Par Laura Sanchez

Investing.com - Les marchés européens sont dans le vert jeudi -Ibex 35, CAC 40, DAX...- alors que la semaine touche à sa fin. Les experts continuent de donner leurs perspectives économiques à court et moyen terme.

Jaime Raga, senior CRM chez UBS (SIX :UBSG) AM Iberia, souligne que "après l'épisode de tension bancaire du mois de mars, la situation se calme. Les premiers indicateurs suggèrent que les perspectives de poursuite de l'expansion économique sont intactes. En fait, le scénario avec lequel nous entamons le deuxième trimestre est assez similaire à celui du début de l'année. À notre avis, le consensus est trop pessimiste lorsqu'il s'attend à ce qu'une récession soit imminente.

"Les inquiétudes concernant la santé du secteur financier n'ont pas déclenché de détérioration significative et immédiate de la croissance économique. Le point de départ de l'activité nominale est ferme, ce qui signifie que la croissance peut encore ralentir avant que nous ayons à nous inquiéter d'une contraction économique imminente", ajoute-t-il.

"Nous restons plus optimistes que le consensus sur les perspectives d'activité à court terme, mais nous reconnaissons que l'éventail des résultats possibles reste large. Les perspectives de croissance et d'inflation restent incertaines. À notre avis, les principales classes d'actifs reflètent cette incertitude, de sorte que les prix des actions, les rendements obligataires et le dollar américain devraient rester stables dans les fourchettes observées depuis le début de l'année", ajoute M. Raga.

Selon lui, "les actions américaines anticipent un atterrissage en douceur, tandis que les marchés obligataires reflètent un risque de récession excessif. Nous pensons que cette situation sera résolue par une hausse des rendements obligataires et une baisse des indices boursiers américains fortement exposés à la croissance à partir du haut de leur fourchette.

Des vents contraires aux vents contraires

"Nous pensons que l'économie se dirige vers un ralentissement plutôt que vers un arrêt soudain", déclare Raga.

"Les marchés du travail américain et européen restent très tendus et soutiennent l'amélioration des dépenses de consommation. Les indices composites des directeurs d'achat américains et européens indiquent une expansion modérée et solide de l'activité globale. La production industrielle européenne se redresse grâce à l'atténuation des préoccupations liées à l'approvisionnement et aux coûts de l'énergie au cours de l'hiver dernier", note-t-il.

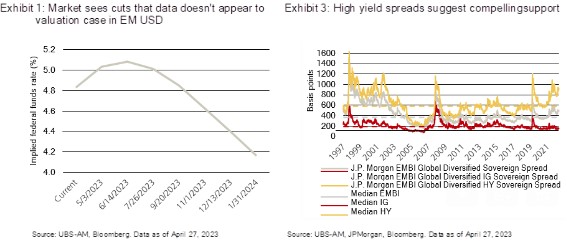

Tableau 1 : Le marché voit des réductions que les données ne semblent pas montrer.

Tableau 3 : Les écarts de rendement suggèrent un soutien convaincant pour l'évaluation du crédit. EM USD

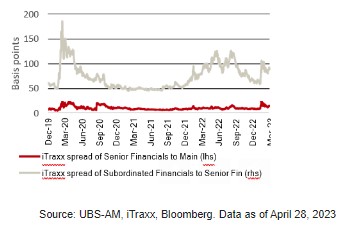

Tableau 2 : Nous pensons qu'il est possible de réduire les écarts dans le secteur financier européen à mesure que les inquiétudes financières se dissipent.

Le principal risque associé à ce point de vue est que le gouvernement américain ne soit pas en mesure de relever le plafond de la dette avant la date dite "X", qui sera atteinte au cours de l'été (à l'heure où nous écrivons ces lignes, le calendrier exact n'est pas très clair). Toutefois, le principal risque associé au plafond de la dette n'est pas une défaillance souveraine, qui serait à l'origine d'une crise financière majeure", explique M. Raga.

UBS AM estime que le risque d'une défaillance souveraine est très faible, car nous sommes convaincus que le Trésor américain donnera la priorité au paiement du principal et des intérêts de sa dette. Toutefois, une telle issue conduirait probablement à des réductions de dépenses dans d'autres domaines, ce qui pourrait avoir un impact important sur la croissance économique et probablement entraîner une récession. Paradoxalement, les bons du Trésor augmenteraient probablement si les États-Unis ne parvenaient pas à un accord sur le plafond de la dette, compte tenu de l'impact significatif attendu sur la croissance.

"Même si nous voyons un risque de hausse des rendements, l'absence de solution à court terme et les implications fiscales potentielles des négociations sur le plafond de la dette limiteront, selon nous, la hausse des rendements des bons du Trésor américain. Cela limite en partie le risque de baisse des obligations d'entreprise sur une base globale. Et d'un point de vue plus large, la solution au problème persistant de l'inflation pourrait être une politique fiscale qui contribue à une croissance inférieure à la tendance", conclut M. Raga.