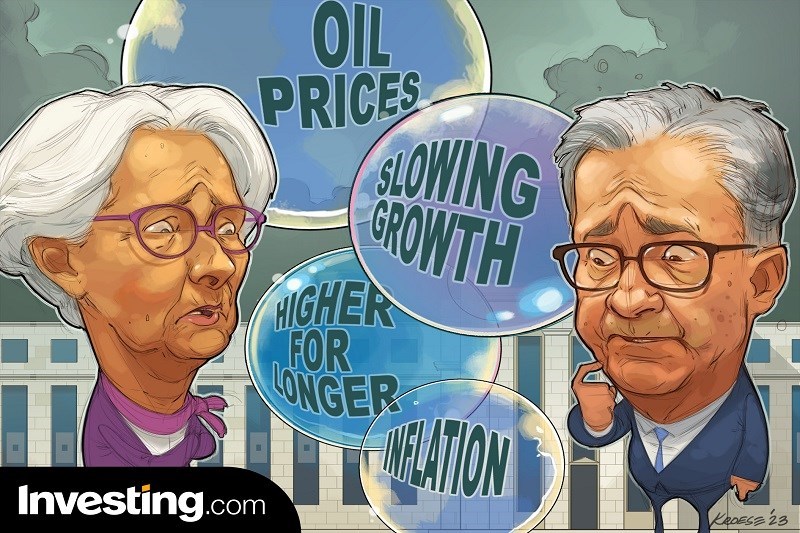

Investing.com - Les marchés européens se sont tendus mercredi - Ibex 35, CAC 40, DAX...- dans un contexte de nervosité des investisseurs suite au message hawkish des banques centrales.

"Plusieurs représentants de la Fed, tels que Mester, ont commenté la nécessité de quelques hausses de taux supplémentaires, afin de les maintenir plus longtemps que prévu, tandis que Bostic est allé plus loin, n'envisageant qu'une seule baisse de taux en 2024 ('contre' les deux que le graphique indique, les quatre qui ont été écartés en juillet ou les six qui ont été écartés au pire de la crise bancaire régionale aux États-Unis). Tout cela renforce l'idée de taux élevés pour plus longtemps", prévient Renta 4 (BME :RTA4).

"Du côté de la BCE, M. Lane a reconnu la tendance désinflationniste, mais a mis en garde contre la récente flambée des prix de l'énergie tout en exprimant son inquiétude quant aux prix des denrées alimentaires et à la pression sur les salaires. Pour sa part, Holzmann a déclaré que la BCE discutera bientôt de la fin des réinvestissements PEPP (qui pourrait être avancée par rapport à la prévision initiale de poursuite des réinvestissements jusqu'à la fin de 2024, ce qui serait un signal supplémentaire de resserrement de la politique monétaire). Et en ce qui concerne la BoE, Mann a déclaré que les taux d'intérêt britanniques pourraient rester durablement élevés", ajoute le gestionnaire.

Aujourd'hui, le ton est donné par les déclarations de Christine Lagarde et Luis de Guindos, président et vice-président de la BCE.

"Les interventions des membres de la BCE et de la Fed (Lagarde et De Guindos, entre autres) pourraient faire du bruit, mais ce ne serait pas grave", estime Bankinter (BME :BKT).

Obligations élevées et dollar

"Le message des banques centrales selon lequel les taux d'intérêt sont proches ou ont atteint leurs sommets n'a pas eu autant d'impact que le message selon lequel ils resteront élevés pendant une longue période, repoussant les attentes de réduction des taux à la fin de 2024, voire de 2025. Ceci, ajouté à la vigueur de l'économie américaine, qui a montré une forte résistance, malgré les actions de la Réserve fédérale pour lutter contre l'inflation, a conduit au rebond des rendements obligataires", soulignent-ils chez Link Securities.

Ces analystes rappellent que le rendement des bons du trésor US à 10 ans a parfois atteint 4,8 %, un niveau jamais vu depuis 2007, avant la crise financière mondiale.

"Cette flambée des rendements a eu un effet de contagion sur les rendements obligataires européens. Cela conditionne les projections futures des entreprises, qui prennent ces obligations comme référence, et entrave le financement des entreprises de croissance, affectant les entreprises qui sont en concurrence avec ces rendements pour gagner la faveur des investisseurs", ajoute Link Securities.

"En outre, le dollar a continué à s'apprécier par rapport à l'euro (de 1,05/€ à 1,04/€) et par rapport à la livre sterling", ajoutent-ils.

"Un niveau plus exigeant des taux longs comprime les valorisations des actifs boursiers, notamment ceux ayant une composante de croissance", souligne-t-on chez Bankinter.