Investing.com - Le secteur bancaire continue d'inquiéter les investisseurs après les faillites de plusieurs banques américaines et quelques difficuktés en Europe. Pourtant, quelques banques arrivent à se maintenir malgré tout.

Jefferies estime que les investisseurs devraient acheter First Horizon alors qu'elle sort de l'ombre de son plan de fusion annulé. L'analyste Casey Haire a fait passer la banque régionale de "hold" à "buy". Bien que M. Haire ait abaissé son objectif de prix à 13 $. La mise à niveau intervient avant la journée des investisseurs de la société le mois prochain.

"Bien que les journées des investisseurs soient rarement des catalyseurs significatifs, nous considérons que FHN est unique car ce sera la première fois que la direction fournira des indications en 17 mois après la rupture de l'accord avec TD", a-t-il déclaré dans une note aux clients mercredi, faisant référence à la fin de la fusion entre TD Bank et First Horizon annoncée plus tôt ce mois-ci.

L'action a perdu 54,1 % cette année, ce qui signifie qu'elle a fait moins bien que le SPDR S&P Regional Banking ETF (KRE), qui a chuté de 30,4 % depuis le début de l'année 2023.

Il a déclaré que peu de banques peuvent rivaliser avec la solidité du capital de First Horizon, qu'il a qualifié d'élément clé de la note d'achat. Bien qu'il ait déclaré que les rachats sont peu probables dans un avenir proche en raison de l'incertitude économique générale, ils devraient revenir un jour comme un moyen d'utiliser le capital excédentaire.

Selon M. Haire, l'action présente une décote d'environ 20 % par rapport à ses pairs, bien qu'elle affiche des performances conformes.

Mais il y a encore des défis à relever pour les actions des banques régionales vendues, a-t-il noté.

First Horizon a un profil de liquidité faible et devrait donner des attentes faibles pour la marge d'intérêt nette, a déclaré Haire. Il a noté que la banque a connu une fuite de dépôts de 18% depuis le quatrième trimestre de 2021, éclipsant la moyenne de 4% parmi les pairs. First Horizon a également un faible ratio prêts/dépôts, à 96% contre une moyenne de 82% parmi les pairs.

Cela devrait freiner les estimations. Haire a réduit les estimations du bénéfice par action pour 2023 et 2024 à 1,58 $ et 1,57 $, respectivement, contre 1,85 $ et 1,80 $, principalement en raison des perspectives de marge d'intérêt nette. Par ailleurs, il a déclaré que les dépenses devraient augmenter car la société tente de rattraper les améliorations technologiques et opérationnelles qui n'ont pas été réalisées pendant la fusion.

First Horizon est également mal positionnée pour digérer les coups portés à la rentabilité par les réformes réglementaires, a-t-il dit, car la société a un montant d'actifs inférieur à celui de ses pairs, mais s'approche du seuil de 100 milliards de dollars qui a été envisagé pour des réglementations accrues. Il a ajouté que la société pourrait soit trouver un nouveau partenaire stratégique, soit acquérir d'autres sociétés afin d'équilibrer les vents contraires de la réglementation en augmentant son échelle.

"Nous pensons que la clarté apportée par la prochaine journée des investisseurs et le déploiement de capitaux excédentaires à plus long terme permettront à FHN de combler les multiples écarts avec ses pairs", a déclaré M. Haire.

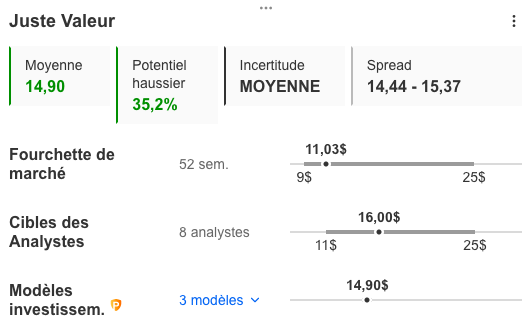

Les modèles d'InvestingPro placent la juste valeur de First Horizon à 14,90 dollars soit une potentiel de hausse de 35,1%. Explorez d'autres données financières concernant cette action sur InvestingPro.