Par Senad Karaahmetovic

L'année 2022 a été une année à oublier pour les investisseurs boursiers. Au 23 décembre, l'indice S&P 500 est en baisse de près de 20 % depuis le début de l'année (YTD). Après trois années consécutives de rendements positifs, l'indice boursier américain de référence s'apprête à enregistrer la pire performance annuelle depuis 2008.

2022 - Une année difficile pour les investisseurs

Le marché boursier mondial a connu un recul massif en raison d'une inflation record depuis des décennies et d'un resserrement extrêmement agressif des taux d'intérêt par les principales banques centrales du monde, la Réserve fédérale américaine en tête.

Alors que le secteur de l'énergie a surperformé, certains bénéficiaires de COVID - comme DocuSign (NASDAQ:DOCU), Roku (NASDAQ:ROKU) et Peloton (NASDAQ:PTON) - ont été anéantis. L'indice NASDAQ Composite, très axé sur les technologies, a perdu près de 33 % depuis le début de l'année.

Le changement historique de la Fed a vu la banque centrale augmenter ses taux d'intérêt de 4,25 % cette année. Le président de la Fed, Jerome Powell, a déclaré à plusieurs reprises que la Fed avait "plus de travail à faire" lorsqu'il s'agit de faire baisser l'inflation.

Les analystes de Goldman Sachs s'attendent à ce que la Fed augmente encore son taux d'intérêt de référence à 5,0-5,2%.

"Nous sommes sceptiques quant au fait que le FOMC réduira le taux des fonds jusqu'à ce que l'économie menace d'entrer en récession, et nous ne pensons pas que cela se produira l'année prochaine", ont déclaré les stratèges de Goldman dans une note aux clients.

Quelles sont les perspectives pour 2023 ?

Même les méga-capitalisations n'ont pas été épargnées par la baisse générale des marchés boursiers. Meta Platforms (NASDAQ:META) et Tesla (NASDAQ:TSLA) ont toutes deux perdu 65 % depuis le début de l'année, tandis qu'Amazon (NASDAQ:AMZN) a perdu près de 50 %.

Alors que la chute du S&P 500 en 2022 a été principalement motivée par l'inflation et le resserrement des banques centrales, les stratèges boursiers estiment que la prochaine étape de la baisse sera motivée par des révisions négatives des estimations.

Le consensus actuel du marché prévoit que le S&P 500 gagnera environ 216 dollars en 2023. Les analystes plus haussiers voient les bénéfices du S&P 500 à environ 220 $, ce qui implique une croissance à peu près nulle par rapport à 2022.

D'autre part, un groupe d'analystes boursiers plus baissiers estime que le BPA diminuera d'environ 10 % pour atteindre 200 $. Parmi les baissiers les plus virulents figurent les analystes de Morgan Stanley et Bank of America.

"Nous restons fermement convaincus que le marché baissier des actions ne sera pas terminé tant que le S&P 500 n'aura pas atteint la fourchette de nos objectifs tactiques de base et baissiers, c'est-à-dire 3000-3400, plus tard cet automne", ont déclaré les analystes de Morgan Stanley à leurs clients en septembre.

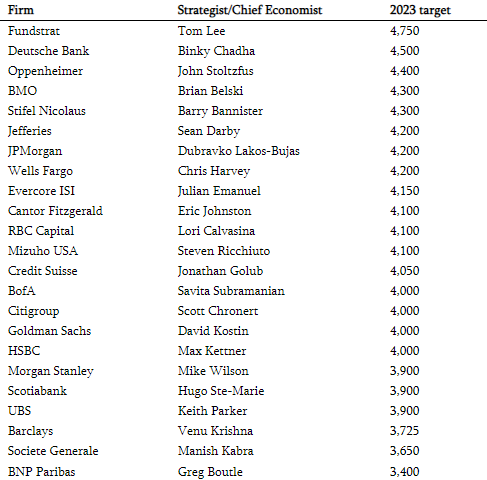

Alors, où en sommes-nous pour 2023 ? L'objectif de prix moyen pour le S&P 500 est actuellement de 4080. Ce chiffre est basé sur les prévisions de 23 analystes.

Les principaux analystes de Wall Street

partagent leurs prévisions pour le S&P 500 en 2023

Voici les opinions de 5 éminents stratèges de la rue sur ce que les investisseurs peuvent attendre du S&P 500 en 2023.

JPMorgan : "Nous nous attendons à ce que la volatilité du marché reste élevée (VIX en moyenne ~25) avec une nouvelle série de baisses des actions, surtout après le run-up de fin d'année que nous appelions de nos vœux et le multiple du S&P 500 approchant 20x. Plus précisément, au 1S23, nous nous attendons à ce que le S&P 500 teste à nouveau les plus bas de cette année, la Fed se crispant trop sur des fondamentaux plus faibles."

"Ce sell-off combiné à la désinflation, à la hausse du chômage et à la baisse du sentiment des entreprises devrait suffire pour que la Fed commence à signaler un pivot, entraînant par la suite une reprise des actifs et poussant le S&P 500 à 4 200 d'ici la fin de l'année 2023."

Bank of America : "Nous restons baissiers sur les actifs à risque au premier semestre, puis probablement haussiers au second semestre ; le récit du marché passera des "chocs" de l'inflation et des taux de 22 à la récession et aux "chocs" du crédit au premier semestre 23, puis à un récit plus haussier des "pics" de l'inflation, des Fed funds, des rendements obligataires et du dollar américain au second semestre 23."

"La configuration de 2023 en 2023 est moins baissière que celle de 2022 ; le marché baissier des obligations et des actions signifie que les investisseurs sont beaucoup plus pessimistes qu'il y a un an ; il est peu probable que les banques centrales augmentent les taux 280 fois de plus en 23 ; les rendements attendus par BofA sont prudemment positifs."

Morgan Stanley : "Les projections du consensus prévoient toujours des bénéfices par action (BPA) du S&P 500 d'environ 220 dollars pour 2022 et 230 dollars pour 2023 - ce qui implique une croissance d'une année sur l'autre. Un tel scénario ne tient pas compte de la probabilité que les entreprises soient simultanément confrontées à une baisse des volumes et à une perte de leur pouvoir de fixation des prix, inaugurant un puissant levier d'exploitation négatif."

"Notre prévision de BPA 2023 pour le S&P 500 de 195 $ est cohérente avec un recul de 15 à 20 % par rapport au prix actuel de l'indice, qui devrait être suivi d'une reprise jusqu'à la fin de l'année pour atteindre un niveau essentiellement identique à celui d'aujourd'hui."

Citi : "Le risque de récession de l'année prochaine reste un point essentiel. Nos prévisions de cours et de bénéfices pour l'indice S&P 500 reposent implicitement sur l'idée qu'il pourrait s'agir de la récession la plus largement anticipée depuis des décennies. Ainsi, les investisseurs doivent admettre que les comparaisons historiques de récession peuvent avoir besoin de contexte."

"Les économistes américains de Citi prévoient une récession au deuxième semestre 23. Cependant, nous pensons que les effets fondamentaux et de performance se feront sentir au premier semestre. Le débat clé est de savoir dans quelle mesure le risque de récession est pris en compte. Le PE du S&P 500 s'est déjà contracté pour atteindre les niveaux de l'après-bulle technologique. Nous pensons que l'impact de la hausse des taux sur la contraction des multiples est en grande partie derrière nous. A partir de là, les résultats des bénéfices deviennent plus pertinents. Bien que les attentes du consensus semblent encore agressives, nous pensons que la baisse des bénéfices en 23 sera moins importante que prévu par rapport aux analogies historiques de récession."

Jefferies : "Les actions américaines reçoivent des signaux contradictoires - un dollar qui s'adoucit (reflationniste), une inversion profonde de la courbe (difficile pour la croissance) et une modération des anticipations d'inflation (bonne pour les actifs de longue durée). Les aléas des effets retardés sur les différents secteurs expliquent l'essentiel de la confusion. La Chine devrait fournir une contre-tendance au ralentissement américain, ce qui rendra le tableau encore plus confus en 2023."

"Nous prévoyons une croissance négative du BPA de 6,5% en 2023 (BPA integer : 204) avec un objectif inchangé pour le S&P 500 de ~4 200 - ce dernier étant aidé par la chute des bons du Trésor américain."

Conclusion

Le marché boursier a connu une année difficile et de nombreux analystes n'attendent pas grand-chose de l'année 2023 à venir. Alors que le consensus s'établit pour un selloff au premier semestre de l'année prochaine sur fond de révisions négatives des estimations, l'année prochaine pourrait finalement donner lieu à une ultime opportunité d'achat avant que la Fed ne soit finalement contrainte de commencer à baisser les taux en 2024 pour soutenir l'économie en récession.