Détecter les hauts et les bas du marché boursier est le Saint Graal de l'analyse des investissements. Hélas, il est pratiquement impossible de réussir dans ce domaine, du moins en termes de précision. Pourtant, certains d'entre nous s'aventurent encore dans cette voie.

Pourquoi ? Il est utile de développer une perspective, même si elle n'est pas parfaite, de l'utiliser judicieusement et d'en reconnaître les limites.

La principale mise en garde est résumée dans l'avertissement suivant : le marché peut rester irrationnel plus longtemps que vous ne pouvez rester liquide. Après tout, l'histoire regorge d'exemples de marchés qui semblaient "surévalués" et qui ont continué à atteindre de nouveaux sommets, parfois pendant des années.

Pourquoi alors faire l'effort d'évaluer les conditions du marché à la recherche d'indices sur les rendements futurs ?

Pour une raison que je trouve convaincante : le suivi de ce qui semble être le cycle du marché nous rappelle utilement que le risque n'est pas stationnaire. Un autre aspect de ce type d'analyse est qu'il vous oblige à prendre en compte votre tolérance au risque et les décisions liées à vos choix d'investissement, à l'allocation d'actifs, etc.

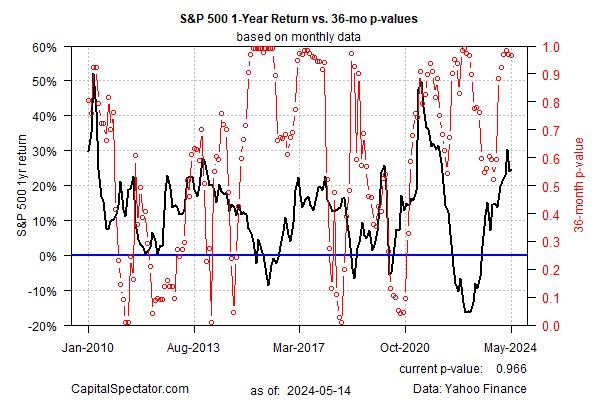

Dans cette optique, examinons les efforts déployés pour quantifier ce que l'on appelle le risque de bulle pour le S&P 500. Il existe de nombreuses façons d'aborder cette tâche et le graphique ci-dessous n'en est qu'un exemple. La lecture actuelle suggère que le S&P 500 est surdimensionné.

En fait, c'était également le message au début du mois de mars, lorsque j'ai effectué les mêmes analyses. Qu'en est-il de cette signalisation ? Les résultats sont mitigés, au mieux. Le mois suivant, le marché a subi une forte correction, mais il a depuis repris sa course à la hausse et est maintenant sur le point d'atteindre un nouveau sommet.

L'effervescence observée dans le graphique ci-dessus est corroborée par d'autres indicateurs, tels que le ratio CAPE. La question est de savoir ce que les investisseurs devraient faire, le cas échéant, à la lumière de l'opinion générale selon laquelle le marché semble pleinement valorisé, voire surévalué.

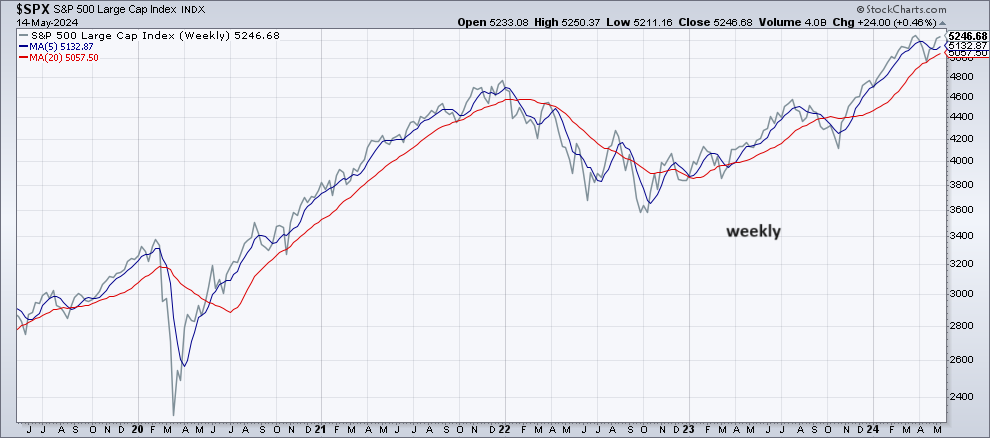

L'une des réponses consiste à associer les estimations d'évaluation à long terme aux profils de tendance à court terme. Chacun de ces profils est utile pour des raisons différentes et pour des horizons temporels différents. Il n'est pas rare que l'un contredise l'autre, ce qui s'applique aux conditions actuelles. En effet, comme l'indique le graphique ci-dessous, la tendance du S&P 500 reste haussière. Après une brève correction le mois dernier, les esprits animaux ont rebondi.

L'intérêt de suivre l'évaluation, le risque de bulle et la tendance est que, lorsque les deux sont en accord, l'analyse du risque qui en découle est sans doute plus convaincante. Sur la base de cette hypothèse, qui est étayée dans une certaine mesure par les données historiques, l'état actuel des conditions du marché laisse place à un débat sur les perspectives à court terme.

Lorsque la tendance se détériorera, à un moment où le risque lié à la valeur et à la bulle semble élevé, cela constituerait un argument beaucoup plus fort en faveur d'une réduction du risque. Mais pour l'instant, nous n'en sommes pas encore là, et personne ne sait quand cela changera.

Du point de vue du risque calculé, les haussiers ont encore un avantage. Les analyses à long terme suggèrent que la marge d'erreur s'amenuise, mais les analyses des tendances suggèrent qu'il ne s'agit pas encore d'un handicap majeur.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.