- Alors que la Fed devrait procéder à de nouvelles hausses cette année, nombreux sont ceux qui commencent à s'inquiéter d'une éventuelle récession.

- J'ai utilisé l'outil de sélection d'actions InvestingPro pour rechercher des sociétés de grande qualité dont les fondamentaux sont solides, qui versent des dividendes en hausse et qui ont un fort potentiel de croissance.

- Vous cherchez d'autres idées de transactions concrètes pour naviguer dans la volatilité actuelle des marchés ? Les soldes d'été d'InvestingPro sont en cours : Découvrez nos remises massives sur les plans d'abonnement !

Alors que les craintes d'une récession imminente commencent à se faire sentir, les investisseurs cherchent à se réfugier dans des placements stables et générateurs de revenus. Dans ces moments-là, les actions à dividendes de haute qualité se révèlent être des options attrayantes qui peuvent offrir une combinaison d'appréciation potentielle du capital et de revenus réguliers, quelles que soient les conditions économiques.

En se concentrant sur des sociétés dont les fondamentaux sont solides, les flux de trésorerie robustes et qui versent régulièrement des dividendes, les investisseurs peuvent se positionner de manière à traverser les périodes d'incertitude tout en bénéficiant potentiellement d'une croissance à long terme et de la stabilité des dividendes.

Dans cette optique, j'ai utilisé l'outil de sélection d'actions InvestingPro pour rechercher des actions à dividendes de haute qualité à acheter dans l'environnement de marché actuel.

En utilisant les capacités d'analyse et de filtrage du filtre InvestingPro, les investisseurs peuvent découvrir des actions à dividendes qui fournissent un flux de revenus fiable et présentent un potentiel de croissance à long terme, ce qui en fait des options résilientes dans des climats économiques incertains.

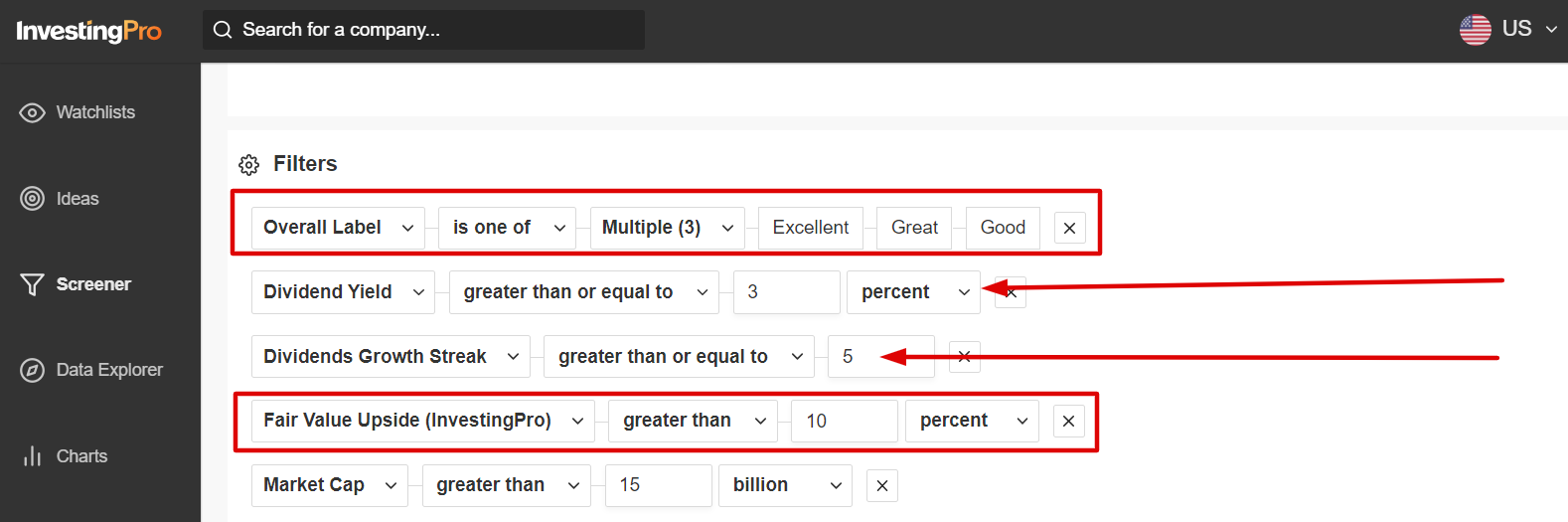

J'ai d'abord recherché les sociétés dont le label de santé InvestingPro était "Excellent", ou "Bon".

J'ai ensuite recherché des actions dont le rendement du dividende était égal ou supérieur à 3 % et qui affichaient une croissance du dividende d'au moins cinq ans.

Les titres dont la "juste valeur" d'InvestingPro était supérieure ou égale à 10 % ont été ajoutés à ma liste de surveillance. L'estimation de la juste valeur est déterminée en fonction de plusieurs modèles d'évaluation, notamment les ratios cours/bénéfice (P/E), cours/ventes (P/S) et cours/valeur comptable (P/B).

Source : InvestingPro

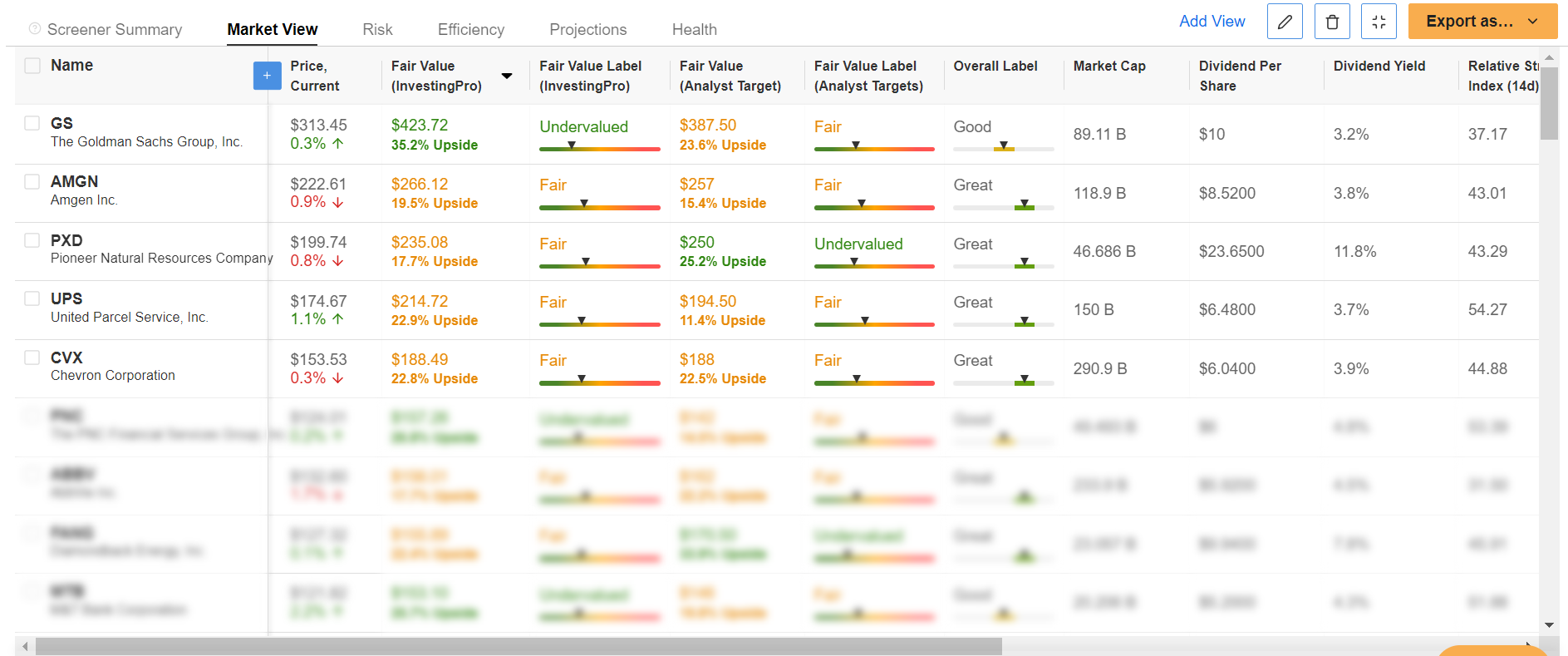

Une fois les critères appliqués, je me suis retrouvé avec un total de 33 sociétés qui ont le potentiel de résister aux ralentissements économiques et de fournir aux investisseurs un flux de revenus fiable, y compris Goldman Sachs (NYSE :GS), Amgen (NASDAQ :AMGN), Pioneer Natural Resources (NYSE :PXD), United Parcel Service (NYSE :UPS), et Chevron (NYSE :CVX).

Source : InvestingPro

Parmi ces sociétés, ConocoPhillips (NYSE :COP) et Kellogg (NYSE :K) sont celles qui m'ont le plus impressionné en raison de leurs fondamentaux solides, de leurs bilans sains et de leur long historique d'augmentations de dividendes.

Commencez votre essai gratuit de 7 jours avec InvestingPro pour voir la liste complète des actions qui répondent à mes critères. Si vous êtes déjà abonné à InvestingPro, vous pouvez consulter mes sélections ici.

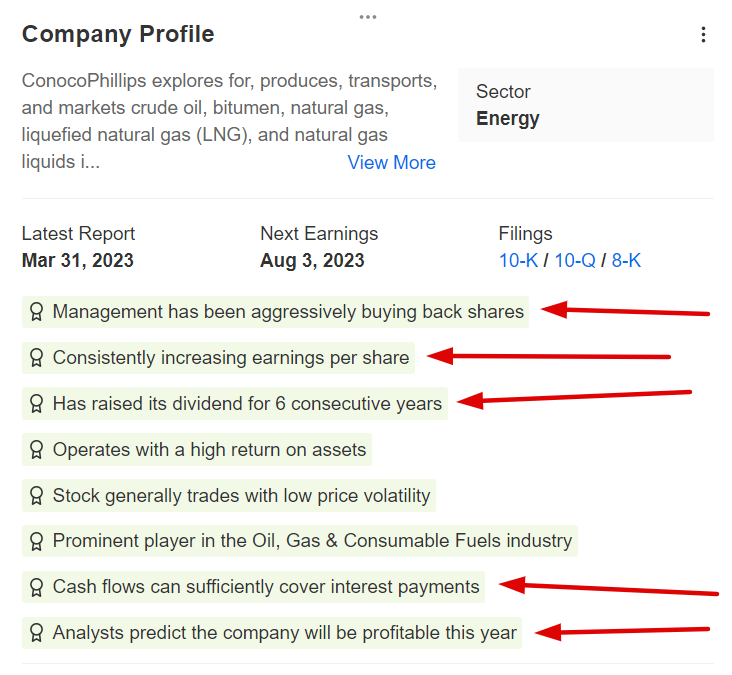

1. ConocoPhillips

- *Performance depuis le début de l'année : -14,6%.

- *Juste valeur d'InvestingPro : +16,9% : +16.9%

À un prix actuel d'environ 100 $, InvestingPro a souligné que le géant du pétrole et du gaz ConocoPhillips (NYSE :COP) pour offrir une solide valeur à long terme aux investisseurs dans les mois à venir, ce qui en fait un achat intelligent dans le contexte actuel du marché.

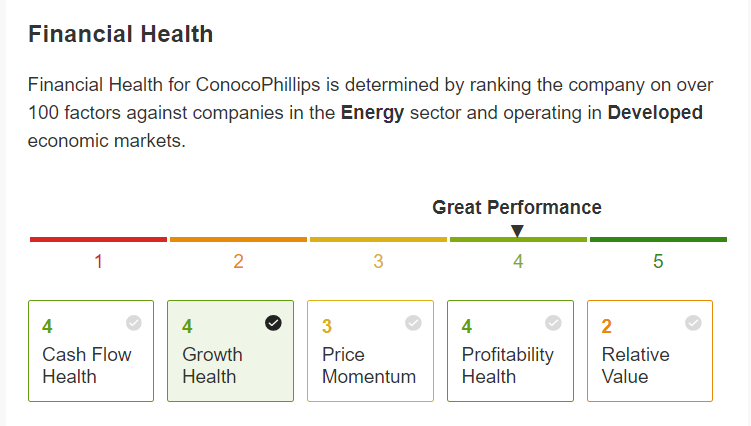

Démontrant la force et la résilience de ses activités, la société énergétique basée à Houston, au Texas, affiche un score de santé financière InvestingPro presque parfait de 4 sur 5. Le score Pro Health est déterminé en classant la société sur plus de 100 facteurs par rapport à d'autres sociétés du secteur de l'énergie.

Source : InvestingPro

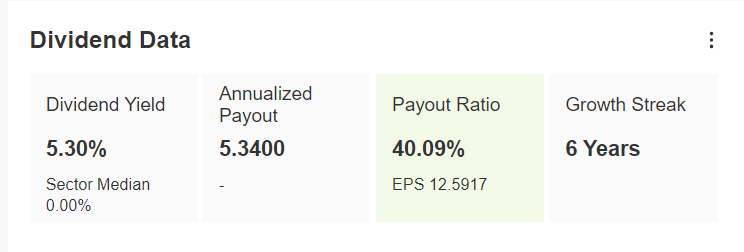

Outre ses fondamentaux encourageants, le géant américain du pétrole et du gaz reste déterminé à restituer des capitaux supplémentaires à ses investisseurs sous la forme de dividendes en espèces accrus et de rachats d'actions, quelles que soient les conditions économiques.

Non seulement les actions rapportent 5,30 %, ce qui est excellent pour le marché, mais la société a également augmenté son dividende annuel pendant six années consécutives.

Source : InvestingPro

Outre l'augmentation des dividendes, ConocoPhillips a également restitué du capital aux actionnaires en procédant à des rachats d'actions.

InvestingPro met également en évidence plusieurs autres facteurs favorables à ConocoPhillips, notamment des perspectives de bénéfices solides, une rentabilité saine, un bilan impeccable et une croissance solide des flux de trésorerie.

Source : InvestingPro

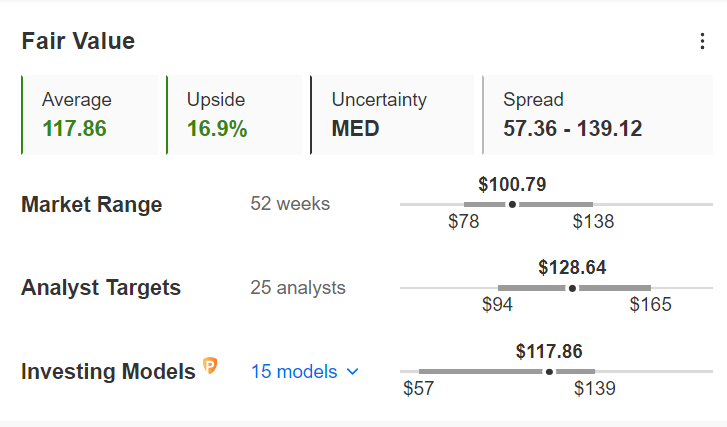

Comme le souligne InvestingPro, l'action COP pourrait connaître une augmentation d'environ 17 % par rapport aux niveaux actuels, selon plusieurs modèles d'évaluation, ce qui la rapprocherait de son objectif de prix "juste valeur" de 117,86 $ par action.

Source : InvestingPro

Wall Street reste également optimiste à l'égard de l'entreprise énergétique, les 26 analystes interrogés par Investing.com ayant tous classé les actions à "acheter" ou à "conserver". Avec un objectif de prix moyen d'environ 129 $, les analystes voient une hausse de 27,6 % à venir.

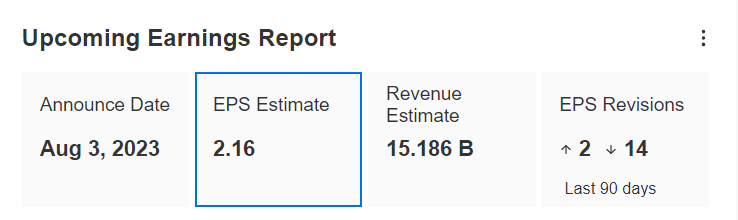

Malgré le contexte macroéconomique difficile, Conoco a publié des résultats financiers positifs pour le premier trimestre le 4 mai et a revu à la hausse ses perspectives de production pour l'ensemble de l'année.

Source : InvestingPro

La société devrait publier ses résultats du deuxième trimestre le jeudi 3 août. COP a dépassé les attentes de Wall Street en matière de chiffre d'affaires au cours de 10 des 11 derniers trimestres et n'a été en deçà des estimations qu'une seule fois au cours de cette période, ce qui témoigne d'une exécution solide dans l'ensemble de l'entreprise.

InvestingPro vous permet d'accéder facilement à des informations complètes et détaillées sur différentes entreprises en une seule page, ce qui vous permet d'économiser du temps et des efforts.

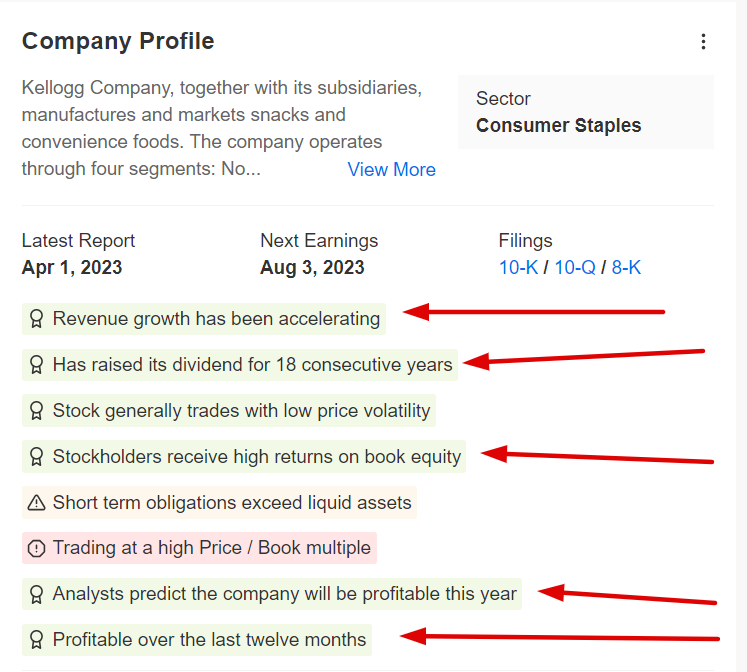

2. Kellogg

- Performance depuis le début de l'année : -6.4%.

- Rendement depuis le début de l'année : -6.4%

- InvestingPro Fair Value Upside : +14.8%

Malgré la récente tendance baissière de son action, InvestingPro a identifié Kellogg (NYSE :K) - qui est l'une des plus grandes sociétés de fabrication de produits alimentaires au monde - à fournir des rendements significatifs aux actionnaires dans les mois à venir.

En général, les actions des sociétés de consommation de base défensives dont les produits sont essentiels à la vie quotidienne des gens ont tendance à bien se comporter dans des environnements macroéconomiques difficiles.

Kellogg, qui exerce ses activités dans plus de 180 pays, est surtout connue pour sa production d'une grande variété de céréales et de plats préparés bon marché et abordables, tels que les pâtisseries pour grille-pain, les gaufres surgelées, les chips et les biscuits salés. Parmi les marques les plus emblématiques de l'entreprise figurent Corn Flakes, Froot Loops, Rice Krispies, Frosted Flakes, Pop-Tarts, Eggo, Pringles et Cheez-Its.

Le géant de l'alimentation conditionnée basé à Battle Creek, dans le Michigan, a prouvé au fil du temps qu'il pouvait faire face à un ralentissement de l'économie tout en continuant à verser des dividendes en espèces plus élevés grâce à son modèle d'entreprise rentable et fiable qui a traversé avec succès de nombreuses tempêtes dans le passé.

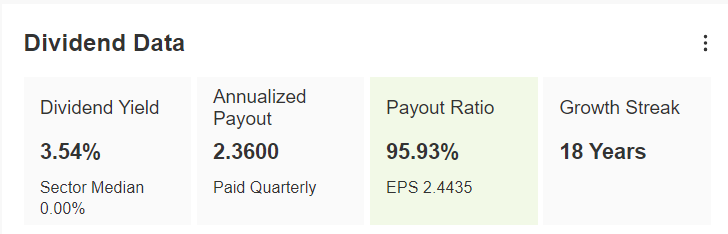

Kellogg a augmenté son dividende annuel pendant 18 années consécutives et les actions rapportent actuellement 3,54 %, soit plus du double du rendement implicite de l'indice S&P 500, qui est de 1,50 %.

Source : InvestingPro

Outre l'augmentation du dividende, InvestingPro signale plusieurs vents contraires qui devraient alimenter les gains de l'action K dans les mois à venir, notamment l'accélération de la croissance du chiffre d'affaires, la qualité élevée des bénéfices et des perspectives de rentabilité solides.

Source : InvestingPro

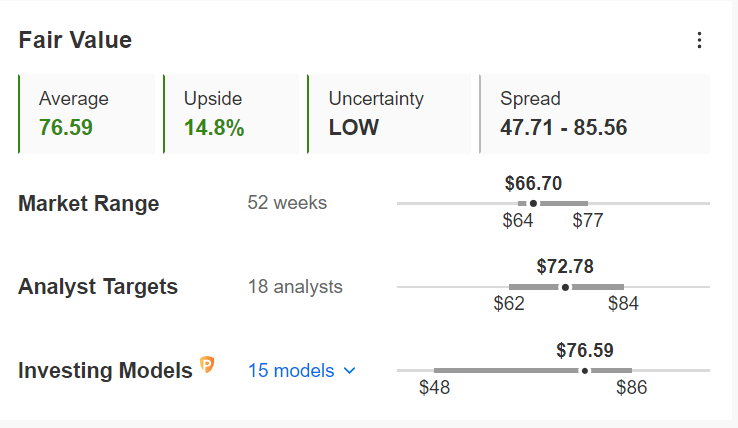

Il n'est pas surprenant que les actions Kellogg soient largement sous-évaluées selon les modèles quantitatifs d'InvestingPro. Avec un objectif de juste valeur de 76,59 $, l'action K pourrait connaître une hausse de 14,8 % par rapport au cours de clôture de mardi.

Source : InvestingPro

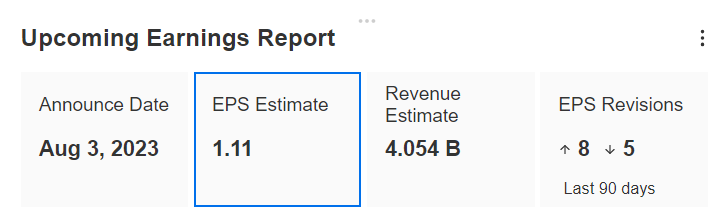

Signe de la bonne tenue de ses activités dans le contexte actuel, Kellogg a publié le 4 mai un bénéfice et des ventes pour le premier trimestre qui ont dépassé les attentes du consensus, grâce à la bonne tenue de la demande pour ses céréales et ses snacks.

Source : InvestingPro

Les résultats du deuxième trimestre devraient être publiés le jeudi 3 août. Kellogg a dépassé les attentes de Wall Street en matière de bénéfices et de ventes pendant neuf trimestres consécutifs, ce qui témoigne de la force et de la résistance de ses activités sous-jacentes.

Dans le cadre des soldes d'été d'InvestingPro, vous pouvez maintenant profiter de réductions incroyables sur nos plans d'abonnement pour une durée limitée :

- Mensuel : Économisez 20 % et bénéficiez de la flexibilité d'investir sur une base mensuelle.

- Annuel : Économisez 50 % et assurez votre avenir financier avec une année complète d'InvestingPro à un prix imbattable.

- Bi-annuel (Spécial Web) : Économisez 52 % et maximisez vos rendements grâce à notre offre Web exclusive.

Ne manquez pas cette opportunité limitée dans le temps d'accéder à des outils de pointe, à des analyses de marché en temps réel et à des avis d'experts. Rejoignez InvestingPro dès aujourd'hui et libérez votre potentiel d'investissement. Dépêchez-vous, les soldes d'été ne dureront pas éternellement!

Divulgation : Au moment où j'écris ces lignes, j'ai une position courte sur le Dow, le S&P 500 et le Russell 2000 via le ProShares UltraPro Short Dow 30 ETF (SDOW), le ProShares Short S&P 500 ETF (SH) et le ProShares Short Russell 2000 ETF (RWM). Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.