- La hausse de l'inflation érode les revenus fixes que les investisseurs tirent de leurs portefeuilles.

- Dans un tel environnement de coûts élevés, il est logique d'acheter des actions à dividendes qui augmentent leurs versements plus rapidement que le taux d'inflation.

- Home Depot a enregistré, en moyenne, une croissance annuelle de 21 % de ses versements au cours des 10 dernières années.

Les prix à la consommation aux États-Unis ont connu en mars la plus forte hausse depuis la fin de 1981, soulignant le coût de la vie actuellement très élevé. Selon les données du ministère du Travail, l'indice des prix à la consommation a augmenté de 8,5 % par rapport à l'année précédente, après un gain annuel de 7,9 % en février.

L'inflation galopante est l'un des plus grands ennemis de ceux qui comptent sur les investissements en capital comme source de revenus. Cela est particulièrement vrai lorsque la plupart des actifs à revenu fixe ont un rendement nettement inférieur à la hausse moyenne des prix.

Dans un tel environnement, l'achat de titres à dividendes de première qualité qui augmentent leurs versements plus rapidement que le taux d'inflation est la meilleure solution.

Les actions présentant des niveaux de risque élevés, les investisseurs doivent s'attendre à la volatilité de leur portefeuille. Toutefois, vous pouvez réduire certains de ces risques en vous concentrant sur des actions de grande qualité, dotées de bilans solides et d'un historique de paiement de dividendes.

En gardant ce thème à l'esprit, nous avons sélectionné ci-dessous deux actions que les investisseurs à revenu pourraient envisager d'acheter maintenant. Chacune d'entre elles offre un potentiel de gains en capital importants et une hausse substantielle des dividendes pour contrer l'impact de la hausse des prix.

1. Home Depot

Le géant de la rénovation Home Depot (NYSE:HD) est une action exceptionnelle à conserver dans votre portefeuille pour lutter contre l'inflation et obtenir des dividendes croissants. HD a clôturé mardi à 306,29 $.

Le détaillant basé à Atlanta a un historique impressionnant d'augmentation de ses dividendes beaucoup plus rapidement que le taux d'inflation. Au cours des 10 dernières années, le géant de la rénovation domiciliaire a enregistré une croissance annuelle moyenne de 21 % de ses dividendes. La société a également fourni des rapports positifs sur les bénéfices de manière séquentielle.

Avec un rendement de dividende annuel de 2,48 %, la société offre un versement trimestriel de 1,9 $ par action. Et, avec un ratio de distribution gérable de 42%, le paiement du dividende a beaucoup plus de place pour croître, en particulier lorsque Home Depot bénéficie d'une demande plus élevée pour ses produits dans le cadre du boom immobilier en cours.

La semaine dernière, UBS a inclus HD dans sa liste de valeurs de dividendes de "haute qualité" qui, selon elle, ne sont pas susceptibles de réduire leurs versements lorsque les risques pour la croissance augmentent. Sa note ajoute :

"Nous avons utilisé nos modèles quantitatifs pour trouver des actions de haute qualité par rapport à leurs pairs, qui versent un dividende et qui sont peu susceptibles de le réduire."

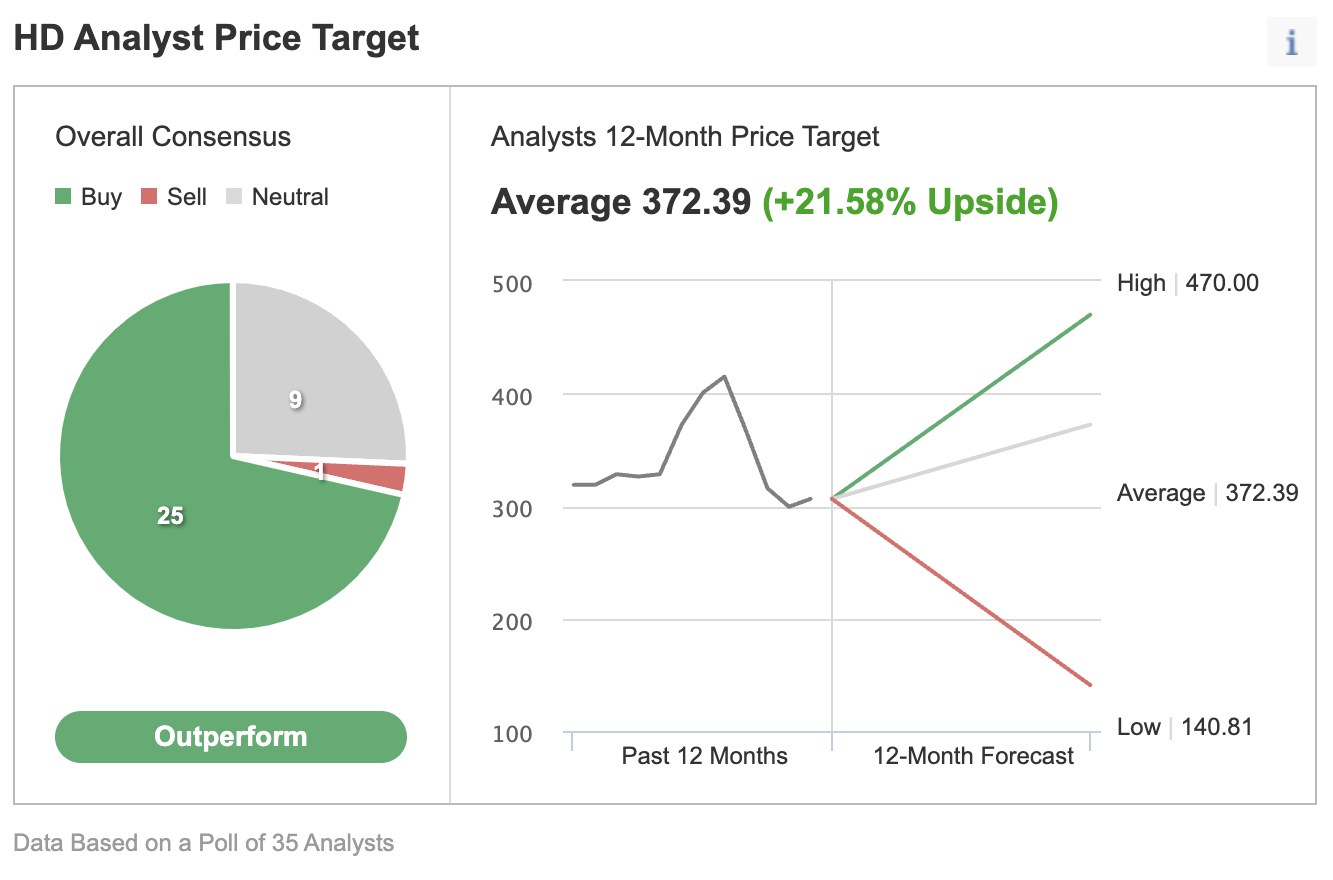

Dans un sondage Investing.com auprès de 35 analystes, 25 évaluent actuellement le titre comme un achat, tout en fournissant un objectif de prix à 12 mois qui implique un potentiel de hausse de 21,58%.

Source : Investing.com

2. Apple

Dans cet environnement économique volatile, les méga-capitalisations technologiques se sont avérées être un bon pari en raison de leurs immenses capacités de gains et de leurs larges marges économiques.

Le fabricant d'iPhone Apple (NASDAQ:AAPL) est l'un de ces titres. AAPL est en mesure de fournir à la fois un revenu et une croissance du capital aux retraités pendant de nombreuses années. Apple a clôturé mardi à 167,66 $.

Le mastodonte de Cupertino, en Californie, dispose d'une puissance de feu incroyable pour faire face aux ralentissements mondiaux et satisfaire les investisseurs à la recherche de revenus. C'est l'une des sociétés les plus riches en liquidités au monde. D'après les documents déposés, les liquidités de la société (liquidités, équivalents de liquidités et titres négociables) s'élèvent actuellement à plus de 200 milliards de dollars au 25 décembre.

Cette puissance a été visible dans le dernier rapport sur les bénéfices de la société, où Apple a largement dépassé les estimations des analystes.

L'action a ce qui semble être un rendement de dividende minuscule de 0,53 %. Mais cela ne doit pas être considéré comme décevant. La société offre une combinaison puissante de dividendes croissants et de rachats d'actions qui permet d'augmenter le rendement total pour ses investisseurs. Au cours des cinq dernières années, Apple a augmenté son dividende de 10 % chaque année. La société verse actuellement 0,22 $ par action pour un paiement trimestriel.

En outre, Apple est la société qui a racheté le plus grand nombre de ses actions parmi les sociétés cotées au S&P 500. Le fabricant de smartphones, d'ordinateurs personnels et de wearables a dépensé 85,5 milliards de dollars pour racheter des actions et 14,5 milliards de dollars en dividendes au cours de son exercice 2021, qui s'est terminé en septembre.

Ces facteurs font de l'entreprise un choix constamment préféré des analystes de Wall Street.

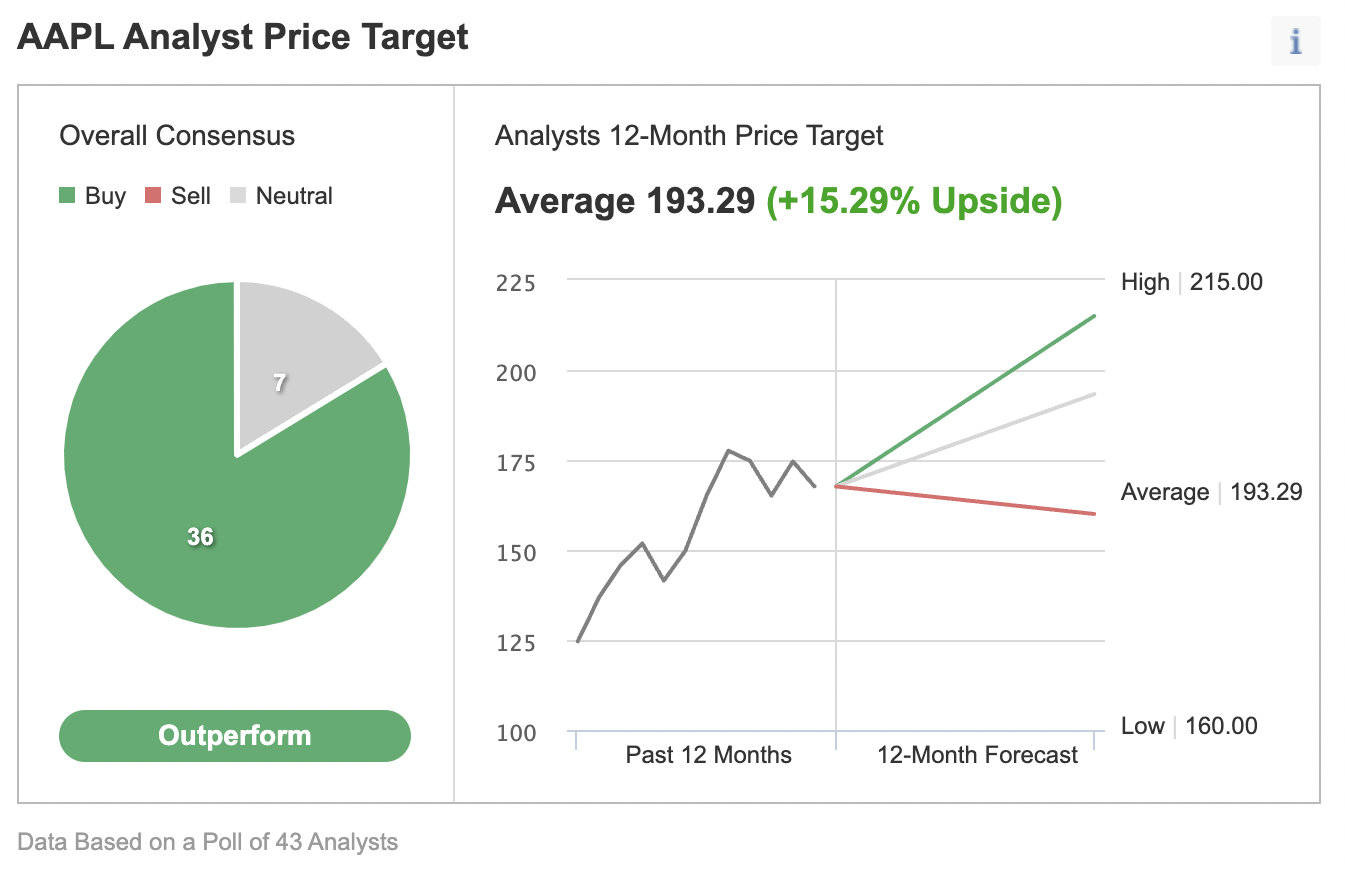

Source : Investing.com

Dans une enquête d'Investing.com auprès de 43 analystes, un nombre impressionnant de 36 évalue Apple comme un achat avec l'objectif de prix consensuel à 12 mois qui implique une hausse de 15,29 %.