- Les craintes renouvelées que la Réserve fédérale ne doive maintenir les taux d'intérêt plus longtemps ont ébranlé le sentiment des investisseurs ces derniers jours.

- Dans le cadre de ce mouvement de repli, les actions de plusieurs sociétés de grande qualité ont été injustement pénalisées en dépit de la solidité de leurs fondamentaux, de leurs valorisations raisonnables et de la croissance de leurs dividendes.

- À ce titre, je recommande d'acheter des actions de Chevron et d'Archer-Daniels-Midland, car le repli actuel est allé trop loin à mon avis.

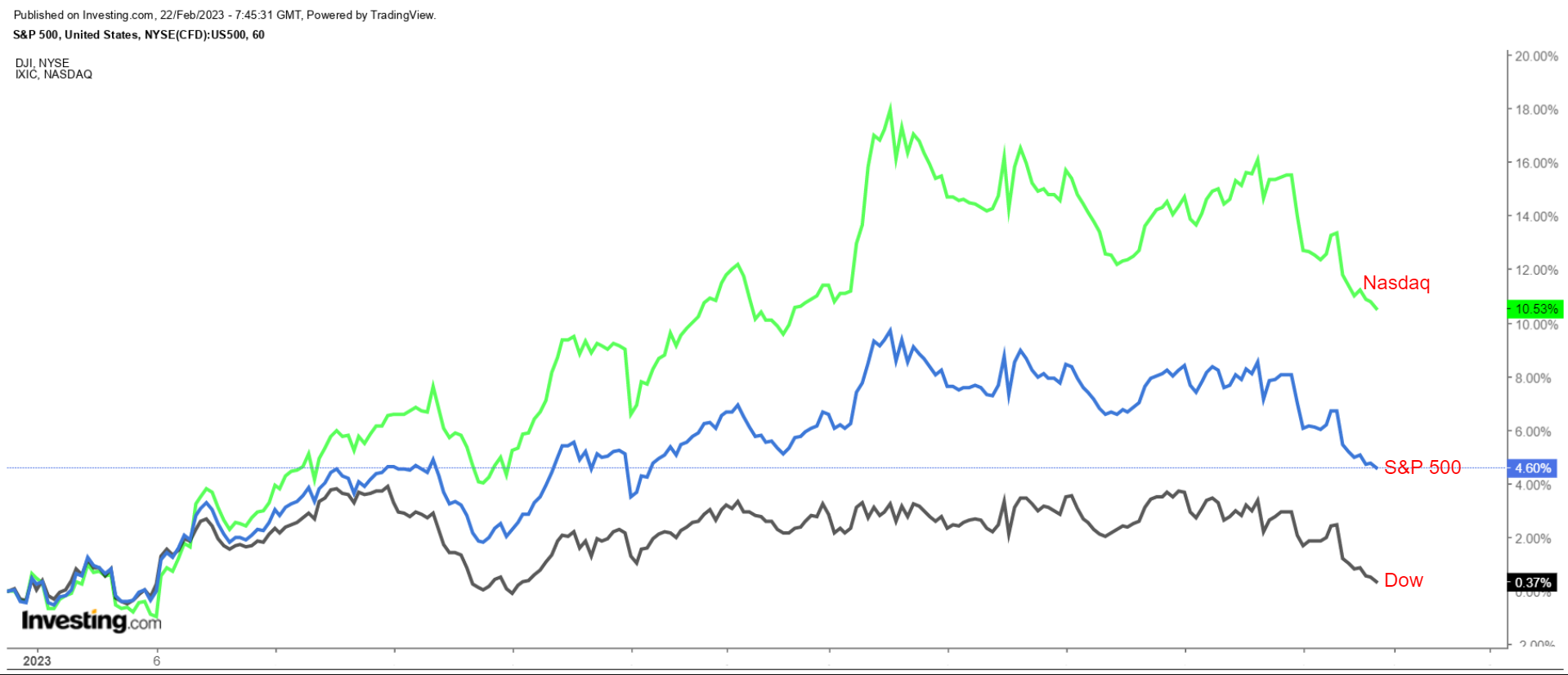

Des fissures commencent à apparaître dans le rallye du début de l'année à Wall Street, le sentiment continuant d'être dicté par les inquiétudes liées aux plans de la Réserve fédérale visant à augmenter les taux d'intérêt.

Alors que les principales moyennes américaines sont toujours assises sur des gains considérables depuis le début de l'année, une partie de la reprise a fondu ces derniers jours en raison des signes indiquant qu'une économie américaine forte pourrait mettre la Fed sur la voie de nouvelles hausses de taux pour lutter contre les niveaux élevés persistants de l'inflation.

L'indice de référence S&P 500 est en baisse de 4,4 % par rapport à son sommet de 2023, mais il reste en hausse de 4,1 % depuis le début de l'année. L'indice a chuté de plus de 2 % mardi, soit la pire baisse quotidienne de 2023.

Compte tenu de ce qui précède, je recommande d'acheter des actions de Chevron (NYSE :CVX) et d'Archer-Daniels-Midland (NYSE :ADM) pour résister à la volatility du marché actuel.

Chevron

- Performance depuis le début de l'année : -10,3%.

- Capitalisation boursière : 311,1 milliards de dollars

Malgré la récente tendance à la baisse de ses actions, je pense que Chevron - qui est l'une des principales sociétés énergétiques intégrées au monde - est bien placée pour offrir une valeur à long terme significative à ses actionnaires, car elle continue d'afficher une croissance régulière de ses bénéfices et de ses ventes malgré un contexte macroéconomique difficile.

Outre ses fondamentaux prometteurs, le géant de l'énergie basé à San Ramon, en Californie, reste déterminé à restituer le capital excédentaire à ses actionnaires sous la forme d'une augmentation des dividendes en espèces et de rachats d'actions, grâce à son bilan solide et à la croissance prévue de son flux de trésorerie disponible.

Les actions ont perdu 10,3 % depuis le début de l'année, ce qui est bien pire que la baisse de 3,4 % subie par le Energy Select Sector SPDR Fund (NYSE :XLE), qui suit un indice pondéré par la capitalisation boursière des sociétés énergétiques américaines du S&P 500.

CVX a clôturé à 161,00 $ hier, son plus bas niveau depuis le 18 octobre. Aux niveaux actuels, Chevron a une capitalisation boursière de 311,1 milliards de dollars, ce qui en fait la deuxième société énergétique la plus précieuse au monde, derrière ExxonMobil (NYSE :XOM).

Tout bien considéré, je pense que les actions CVX valent la peine d'être ajoutées à votre portefeuille, car leur valorisation est toujours attrayante et elles devraient offrir une nouvelle hausse à long terme.

Signe de la bonne performance de ses activités dans le climat économique actuel, Chevron a dégagé un bénéfice annuel record de 36,5 milliards de dollars pour 2022, dépassant d'environ 10 milliards de dollars son précédent record établi en 2011. Le résultat net de la major pétrolière a été stimulé par une puissante combinaison de prix élevés de l'énergie, d'une amélioration de la demande mondiale de pétrole et de gaz, et d'une augmentation de la production de ses opérations stellaires dans tout le bassin permien des États-Unis.

"Nous avons enregistré des bénéfices et des flux de trésorerie records en 2022, tout en augmentant les investissements et en faisant croître la production américaine à un niveau record pour l'entreprise", a déclaré Mike Wirth, président-directeur général de Chevron.

Soutenu par sa forte position de liquidité, Chevron a relevé sa rémunération aux actionnaires, annonçant des plans pour tripler ses dépenses en rachat d'actions, de 25 à 75 milliards de dollars. Le nouveau plan de rachat entre en vigueur le 1er avril 2023, sans date d'expiration fixe.

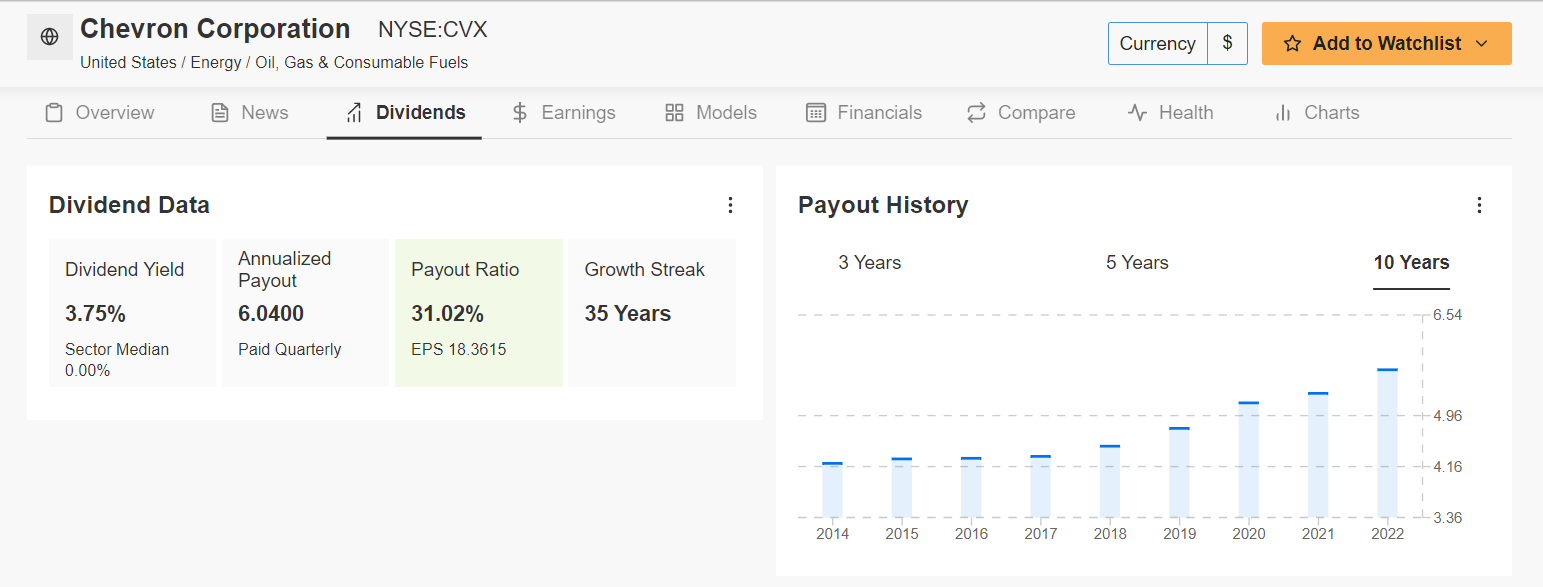

Source : InvestingPro

En outre, le conseil d'administration de Chevron a augmenté son dividende trimestriel de 6 %, à 1,51 dollar par action, soit 6,04 dollars par an. Non seulement les actions du mastodonte du pétrole et du gaz rapportent actuellement 3,75 %, ce qui est un record sur le marché, mais la société a augmenté son dividende annuel pendant 35 années consécutives, ce qui souligne ses antécédents exceptionnels en matière de retour de liquidités aux investisseurs.

Wall Street reste optimiste à l'égard de la société "Big Oil", 23 des 27 analystes interrogés par Investing.com évaluant le titre CVX comme "acheter" ou "conserver". L'objectif de cours moyen de l'action est de 193,64 dollars, ce qui représente une hausse de 20,2 % par rapport aux niveaux actuels.

Archer-Daniels-Midland

- Performance depuis le début de l'année : -12,3%.

- Capitalisation boursière : 44,6 milliards de dollars

Entre sa valorisation attrayante, ses fondamentaux encourageants, son modèle économique fiable et rentable, et son énorme trésorerie, je pense que les actions d'Archers-Daniels-Midland sont un achat intelligent dans le contexte actuel du marché.

Malgré la volatilité récente, je reste positif à l'égard du géant de l'agroalimentaire et du négoce de matières premières, compte tenu de ses antécédents exceptionnels en matière de retour de capitaux aux actionnaires, indépendamment des conditions économiques. ADM a augmenté son dividende annuel pendant 48 années consécutives, depuis 1974, prouvant au fil du temps qu'elle peut supporter un ralentissement de l'économie et continuer à offrir aux investisseurs des paiements plus élevés.

L'action ADM a nettement sous-performé le marché en général jusqu'en 2023, avec une chute de 12,3 % depuis le début de l'année. En revanche, le iShares MSCI Global Agriculture Producers ETF (NYSE :VEGI), qui suit les résultats d'investissement d'un indice composé des principales valeurs agricoles mondiales, a progressé de +0,2% sur la même période.

Les actions ont terminé à 81,40 $ hier soir, non loin de leur plus faible niveau depuis fin septembre. Aux valorisations actuelles, la société basée à Chicago a une capitalisation boursière de 44,6 milliards de dollars, ce qui en fait l'une des plus grandes sociétés agroalimentaires du monde.

Je m'attends à ce que l'action d'Archer-Daniels-Midland retrouve son dynamisme dans les mois à venir, car elle bénéficie de tendances favorables de la demande dans le secteur, ce qui contribuera à alimenter la croissance future des bénéfices et lui permettra de continuer à se concentrer sur le rendement pour les actionnaires.

Le négociant mondial en grains, qui gagne de l'argent en transformant, en négociant et en expédiant des récoltes dans le monde entier, a annoncé un bénéfice record et une croissance des ventes optimiste lors de sa mise à jour financière du quatrième trimestre le mois dernier. Les résultats solides ont démontré la résistance de la société face à la hausse des coûts de l'énergie et aux perturbations de la chaîne d'approvisionnement mondiale.

ADM s'attend à une autre "année très forte" à l'horizon 2023, car elle récolte les fruits d'une demande robuste pour ses produits agricoles dans un contexte de baisse des exportations de céréales de la mer Noire suite à l'invasion de l'Ukraine par la Russie et de moindres récoltes en Argentine, frappée par la sécheresse.

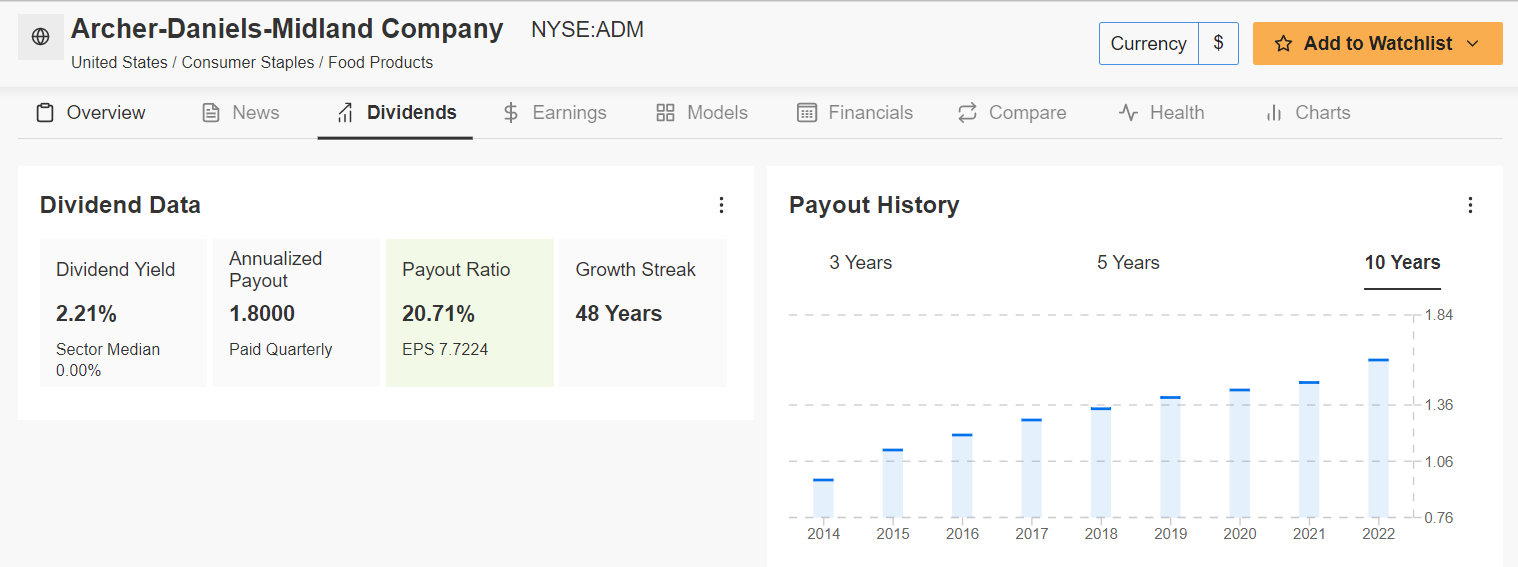

Source : InvestingPro

Dans le dernier geste en date en faveur des actionnaires, le conseil d'administration d'ADM a approuvé le mois dernier une augmentation de 12,5 % de son dividende trimestriel en espèces , qui passe de 0,40 à 0,45 dollar par action, à compter du trimestre en cours. Le nouveau dividende se traduit par un paiement annualisé en espèces de 1,80 $ par action, contre 1,60 $ actuellement. Au cours actuel des actions, le taux de dividende annuel implique un rendement de 2,21 %, ce qui est largement supérieur au rendement implicite de 1,58 % de l'indice S&P 500.

Il n'est pas surprenant que Wall Street ait un point de vue haussier à long terme sur ADM, comme l'indique une enquête d'Investing.com, qui révèle que les 15 analystes couvrant le titre l'ont évalué comme étant soit "à acheter" soit "neutre". Parmi les analystes interrogés, les actions ont un potentiel de hausse de 26,4 % par rapport au cours de clôture de mardi.

Divulgation: Au moment de la rédaction de cet article, je suis à découvert sur le S&P 500 et Nasdaq 100 via le ProShares Short S&P 500 ETF (SH) et le ProShares Short QQQ ETF (PSQ). Je rééquilibre régulièrement mon portefeuille d'actions individuelles et de FNB sur la base d'une évaluation continue du risque, tant au niveau de l'environnement macroéconomique que des finances des entreprises. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.