- L'économie américaine devrait connaître un nouveau ralentissement en 2023

- Avec une inflation toujours aussi forte et la Fed qui augmente les taux pour la combattre, les investisseurs doivent être prudents dans leurs choix d'investissement.

- Voici les deux options d'investissement à considérer

- Si les investisseurs pensent que l'économie pourrait entrer en récession, une incertitude apparaît, ce que les marchés n'aiment pas. Dans une telle situation, les investisseurs ont tendance à se retirer des actions.

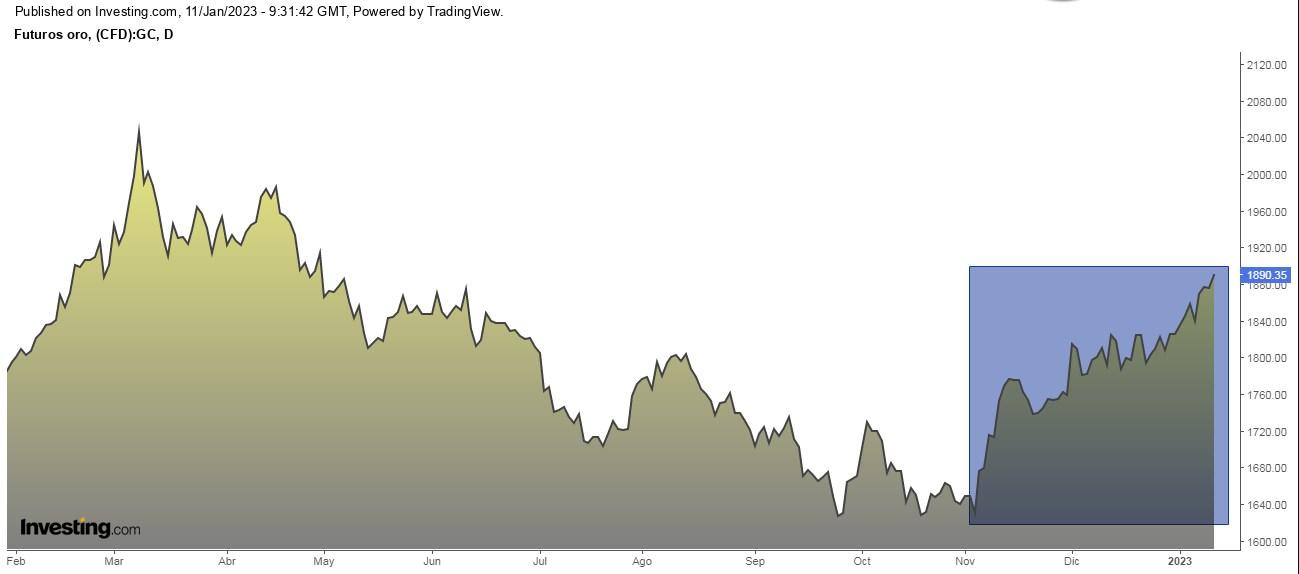

- Si l'inflation est plus élevée que d'habitude, les investisseurs achètent de l'or pour protéger leur capital et minimiser la perte de pouvoir d'achat consécutive à l'augmentation du coût de la vie.

- Lorsque le dollar est faible, l'or en profite. Cela est principalement dû à la relation inverse entre les deux actifs. Si le dollar se renforce, le prix de l'or en pâtit, et vice versa.

- Les investisseurs craignent que l'économie globale entre en récession cette année. Tous les regards sont tournés vers les États-Unis, qui sont officiellement entrés en récession en 2022. Mais si l'on s'en tient au concept de récession du NBER, l'économie n'est toujours pas entrée en récession. L'enquête auprès des gestionnaires de fonds de BofA indique que les investisseurs ne sont pas très enclins à prendre des risques sur les marchés. De plus, cet indicateur se situe à des niveaux inférieurs à ceux observés en 2008 et en 2020 lors de la pandémie.

- L'inflation reste bien au-dessus de l'objectif des principales banques centrales du monde. La Réserve fédérale se réunit les 31 janvier et 1er février et devrait continuer à relever ses taux d'intérêt de 50 points de base ou de 25 points. On note que 17 des 19 responsables de la Fed s'attendent à une hausse des taux de plus de 5 % en 2023, et qu'aucun d'entre eux ne prévoit une baisse des taux cette année, même si les marchés estiment qu'à la fin de 2023 et tout au long de 2024, c'est une possibilité.

- Le billet vert a connu une superbe année 2022, se redressant contre la plupart des devises. Mais cette année, le rythme des hausses de taux de la Fed sera plus lent, et le dollar pourrait s'essouffler, et la paire EUR/USD pourrait remonter à 1,10-1,12.

- La Chine est le premier acheteur d'or au monde. Sa réouverture est une bouffée d'air frais pour son économie. Et cela favorise l'or puisque la Chine cherchera à acheter plus d'or si son économie se porte bien, ce qui augmentera considérablement la demande pour le métal et, donc, son prix.

- Plusieurs banques centrales achètent de l'or. L'objectif est essentiellement de diversifier leurs réserves et de ne pas dépendre autant du dollar. Plus précisément, les banques centrales de Chine, de Russie et de Turquie achètent à un rythme jamais vu depuis 55 ans. Dans le cas de la Chine, elle a commencé à acheter après trois ans sans le faire depuis décembre 2019. Elle a augmenté ses réserves de 30 tonnes en décembre après 32 tonnes en novembre, portant les réserves du pays à un total de 2 010 tonnes.

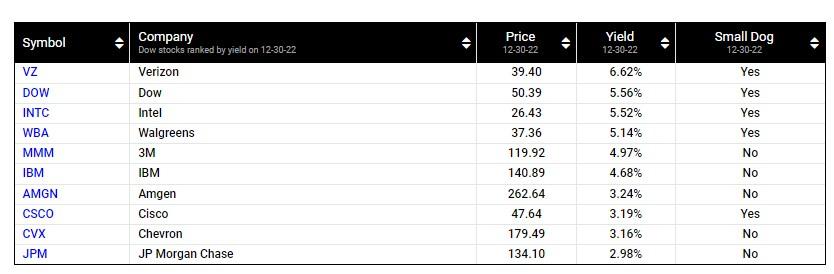

- Chevron (NYSE :CVX)

- Amgen (NASDAQ :AMGN)

- IBM (NYSE :IBM)

- Cisco (NASDAQ :CSCO)

- JPMorgan Chase & Co (NYSE :JPM)

- Dow (NYSE :DOW)

- Verizon (NYSE :VZ)

- Walgreens Boots Alliance (NASDAQ :WBA)

- 3M Company (NYSE :MMM)

- Intel (NASDAQ :INTC)

Après une année 2022 très difficile, les premiers signes montrent que 2023 ne sera pas non plus une promenade de santé. Mais il y a encore de l'espoir ; même dans un contexte d'inflation élevée, de hauts taux d'intérêt et de ralentissement de la croissance économique, il existe des options d'investissement intéressantes qui peuvent vous aider à protéger votre capital et à naviguer sur le marché boursier mieux que l'investisseur moyen non averti .

Voici deux idées qui peuvent vous aider à bloquer certains bénéfices tout en maintenant une faible exposition au risque :

1. L'or

L'or est intéressant dans certaines circonstances. si l'inflation est plus élevée que d'habitude, et qu'il y a des craintes concernant l'économie en général, ou si le dollar s'affaiblit, l'or est généralement favorisé.

Cela implique que dans trois circonstances spécifiques, l'or a tendance à bien se comporter étant donné qu'il s'agit d'une valeur refuge :

Une combinaison de tous les facteurs ci-dessus pourrait jouer en 2023. Et nous avons de nombreuses raisons de croire que cette année pourrait être l'année de l'or.

2. Les chiens du Dow Jones

Il s'agit d'une stratégie très simple. Elle consiste à prendre les 10 sociétés cotées sur le Dow Jones Industrial Average (bien que cela fonctionne également avec n'importe quel autre indice boursier), qui ont le rendement en dividendes le plus élevé à la clôture de la dernière séance de bourse de l'année.

Achetez des actions de ces 10 sociétés, répartissez équitablement votre argent entre elles et gardez-les dans votre portefeuille tout au long de l'année.

Cette stratégie fonctionne-t-elle ? Oui ! Si vous aviez suivi cette stratégie en 2022, voici quel aurait été le résultat :

En 2022, votre rendement aurait été de 2,2 %, ce qui n'est pas mal du tout si l'on considère que le Dow Jones a chuté de 8,78 %, le S&P 500 de 19,44 % et le Nasdaq 100 de 32,91 % -- sans parler de l'Europe, dont tous les indices ont terminé dans le rouge de 5,56 % à 13,31 %.

En 2021, votre rendement aurait été de 16,30 %. De 1957 à 2003, le rendement annuel moyen a été de 14%, dépassant celui du Dow Jones, qui était de 11%.

Pour 2023, les 10 actions du Dow Jones seraient :