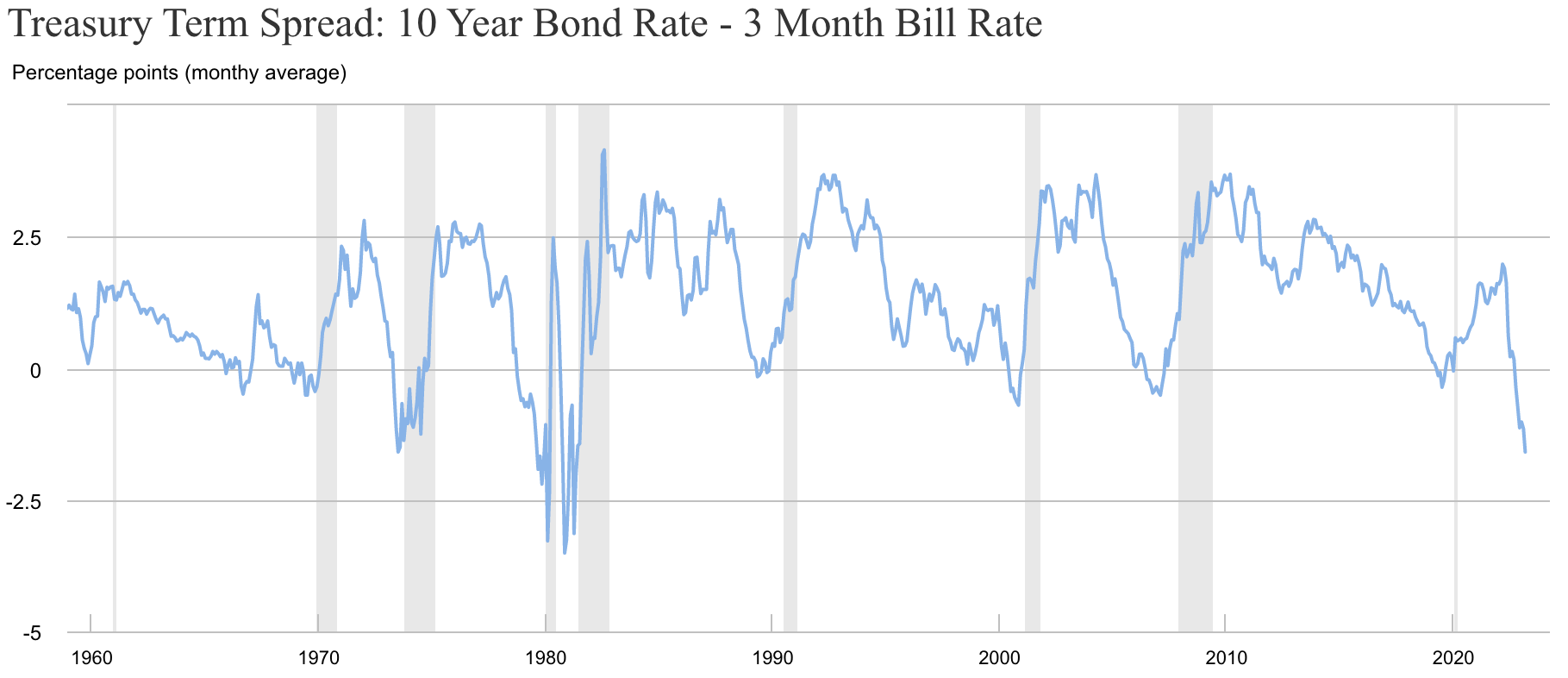

- Les États-Unis sont confrontés à la plus forte probabilité de récession depuis 40 ans, l'écart entre les rendements à 10 ans et à 3 mois ayant atteint son niveau d'inversion le plus élevé depuis les années 1980.

- La Réserve fédérale prévoit une récession "légère", mais le marché s'attend à un revirement cette année, ce qui laisse présager une récession plus profonde et plus précoce.

- Il est conseillé aux investisseurs d'allouer une partie de leur portefeuille à des actions résistantes à la récession afin d'atténuer les risques.

Malgré la révision probable à la hausse du PIB au 1er trimestre dans les chiffres de cette semaine et la probabilité d'un léger rebond de l'activité économique au deuxième trimestre, les chances que les États-Unis sombrent dans une récession l'année prochaine sont toujours les plus élevées depuis 40 ans.

L'écart entre le taux à 10 ans et 3 mois est tombé à -1,59 %, l'inversion la plus profonde depuis les années 1980, ce qui porte les probabilités de récession à 68 %, selon la Fed de New York. Ce risque actuel dépasse celui de novembre 2007, juste avant le déclenchement de la crise des subprimes, lorsqu'il n'était que de 40 %.

Source : NYFed

Cette semaine, la Fed devrait faire le point sur la question en publiant le compte rendu de sa dernière réunion. Toutefois, si la Fed n'a pas changé d'avis cette année, la Banque centrale continue de prévoir une récession "légère" qui débutera à la fin de l'année et se poursuivra jusqu'en 2024.

"Compte tenu de leur évaluation des effets économiques potentiels des récents développements dans le secteur bancaire, les projections du personnel au moment de la réunion de mars incluaient une récession légère commençant plus tard cette année, avec une reprise au cours des deux années suivantes", peut-on lire dans le résumé de la dernière réunion.

En ce qui concerne la profondeur de la récession probable, le JPow a choisi le terme "légère" (une nouvelle "inflation transitoire"). Cependant, il semble que le marché perçoive la situation d'une manière un peu différente.

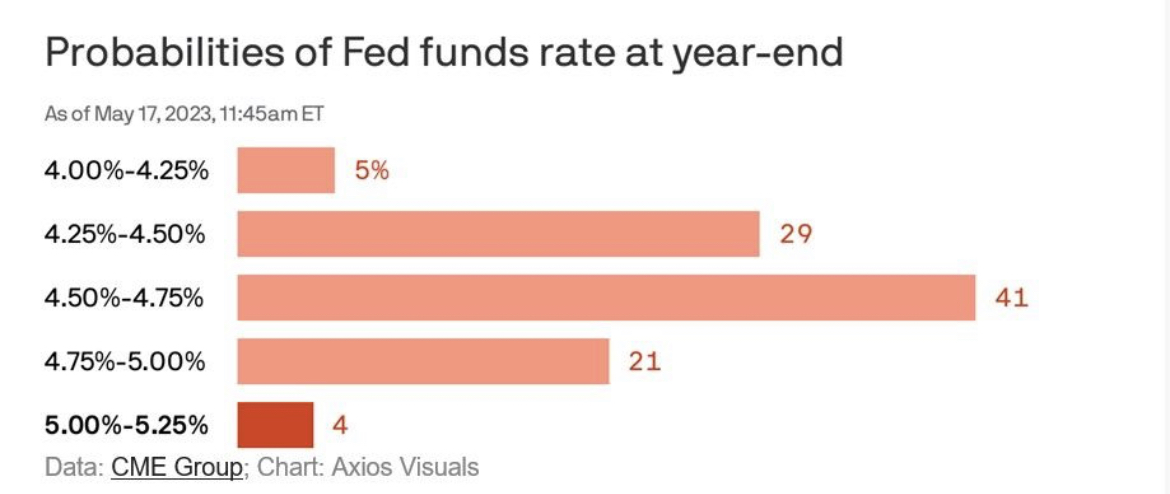

Si nous regardons les Contrats à terme sur les Fed Funds, il est clair que le marché ne croit pas la Fed à ce stade. En fait, il prévoit déjà un pivot cette année, ce qui indique que la récession pourrait arriver plus tôt que prévu.

Source : Axios, CME Group

Comment faire face à cette situation ?

Le débat sur la récession s'est polarisé entre ceux qui pensent qu'une récession se produira sans aucun doute et ceux qui sont prêts à parier contre elle.

Bien que je penche plutôt pour ces derniers, j'aimerais proposer une approche pragmatique du problème : au lieu d'essayer de prédire ce qui va se passer, les investisseurs ont tout intérêt à positionner leurs portefeuilles en fonction des risques présentés, quelle que soit leur opinion personnelle sur la question.

En ce sens, chaque investisseur devrait détenir au moins 20 % de son portefeuille d'actions dans des titres qui se comportent généralement bien en cas de récession d'ici le troisième trimestre de cette année. Ceux qui croient à la récession peuvent aller jusqu'à 50 %, tout en profitant des sommets annuels pour réduire l'exposition générale aux actions.

Nous devons également garder à l'esprit qu'une récession sera probablement suivie d'un changement de cap de la part de la Fed, ce qui rendra à nouveau attrayantes les actions de croissance de haute qualité.

Dans le contexte actuel, nous utiliserons notre outil InvestingPro pour passer le marché au crible afin de trouver les meilleures actions résistantes à la récession à acheter maintenant. Les lecteurs peuvent effectuer la même recherche pour chaque sujet d'actualité en cliquant sur le lien suivant : Essayez-le gratuitement pendant une semaine!

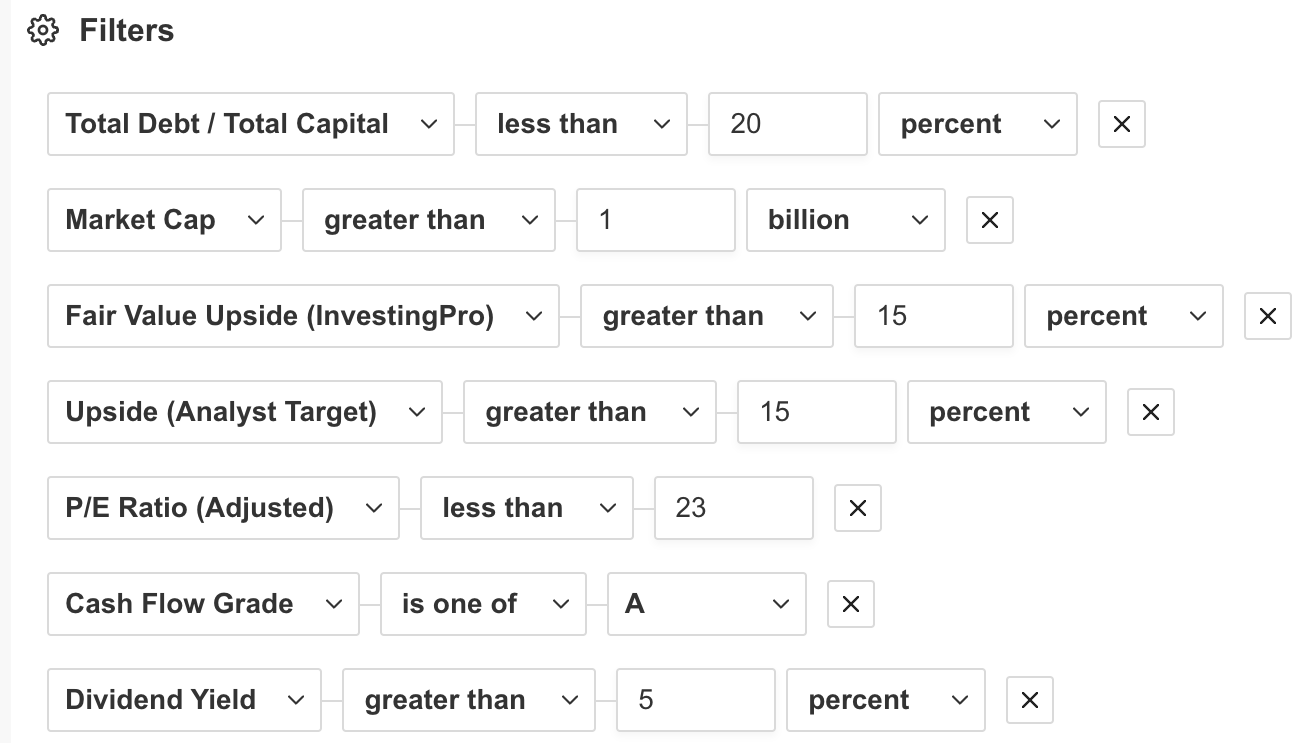

Filtre d'actions

Pour découvrir ces actions, j'ai utilisé le screener avancé d'InvestingPro. Je me suis concentré sur la recherche de sociétés appartenant aux secteurs qui s'en sortent généralement bien en période de récession (c'est-à-dire les biens de consommation de base, les services publics, les matériaux et les services de communication), dont la situation financière est saine et qui offrent un bon potentiel de hausse au cours des 12 prochains mois. J'ai également recherché des sociétés qui versent des dividendes élevés et qui disposent de flux de trésorerie suffisants pour continuer à le faire en dépit d'un ralentissement économique plus important.

Source : InvestingPro

Pour les mesures, j'ai utilisé les critères suivants :

- Dette totale/capital total inférieur à 20 %.

- Qualité des flux de trésorerie avec un score de "A".

- Ratio P/E (ajusté) inférieur à 23

- Estimation de la juste valeur supérieure à 15

- Consensus des analystes à la hausse supérieur à 15 %.

- Capitalisation boursière supérieure à 1 milliard de dollars

- Rendement des dividendes supérieur à 5

Après avoir rigoureusement appliqué ces critères, j'ai trouvé trois entreprises. Chaque titre a reçu une recommandation d'"achat fort" sur la base de leurs potentiel de hausse par rapport à la juste valeur InvestingPro et offre un potentiel de hausse substantiel.

Voici mes 3 meilleures actions résistantes à la récession avec un faible ratio cours/bénéfice, un fort potentiel de hausse et des dividendes substantiels.

1. Cal-Maine Foods (NASDAQ :CALM)

- Score de santé financière : 5

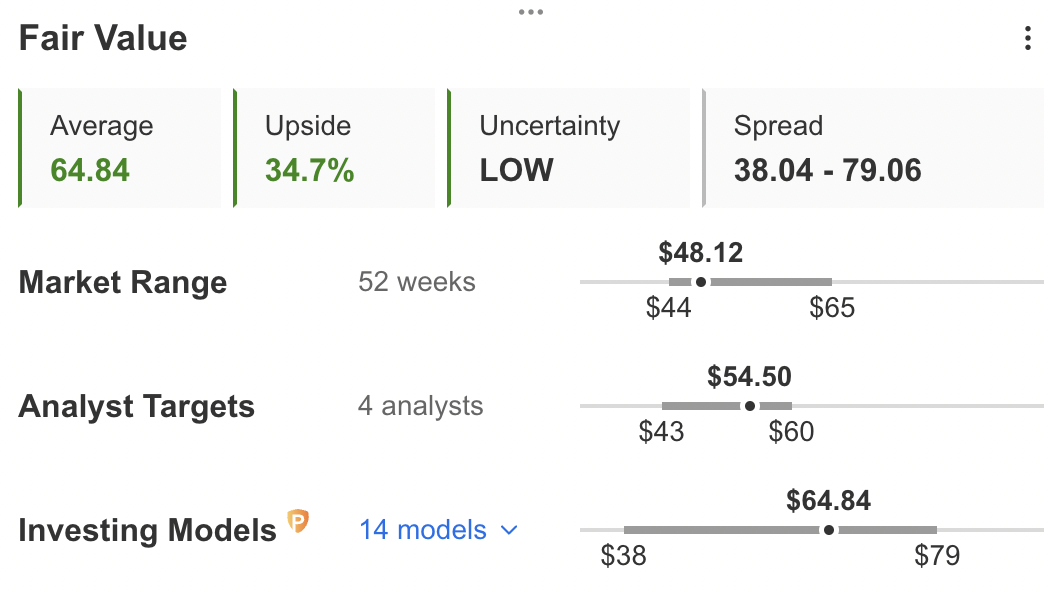

- Potentiel de hausse : 34,7

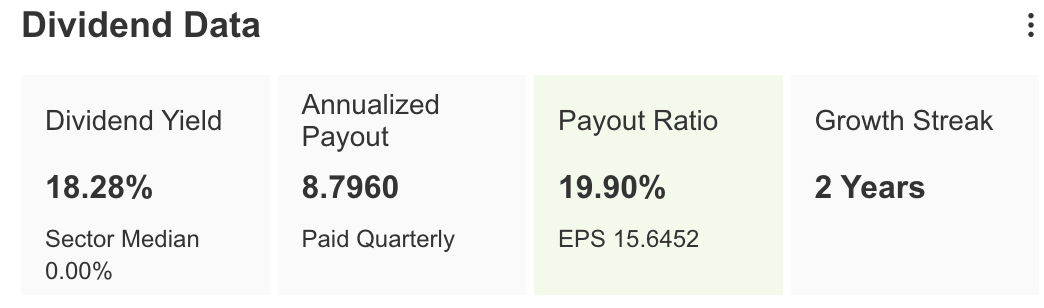

- Rendement des dividendes : 18,2

2. Ternium (NYSE :TX )

- Score de santé financière : 5

- Potentiel de hausse : 54,6

- Rendement des dividendes : 9,1

3. Warrior Met Coal (NYSE :HCC )

- Score de santé financière : 5

- Potentiel de hausse : 30,9

- Rendement des dividendes : 5,6

Avec InvestingPro, nous allons nous pencher plus en détail sur le titre le plus important de cette liste.

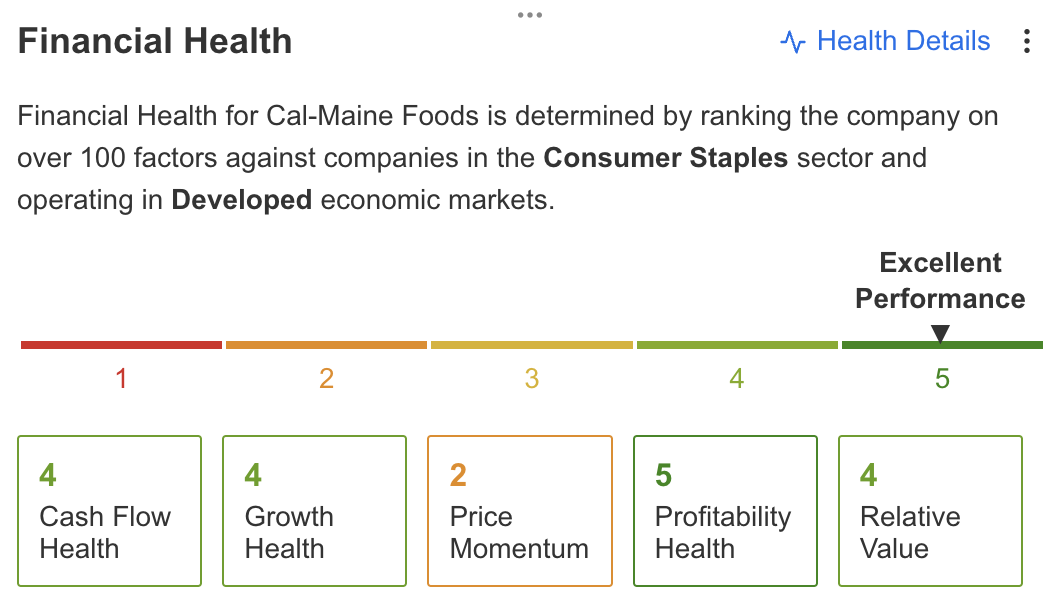

Cal-Maine Foods

La société CALM, basée dans le Mississippi et connue pour la qualité exceptionnelle et la variété de ses œufs en coquille, est un acteur influent de l'industrie depuis sa création. Fortement implantée dans diverses régions des États-Unis, cette société s'est forgé une solide réputation en fournissant des produits nutritifs et délicieux aux consommateurs de tout le pays.

En plus des indicateurs susmentionnés, l'entreprise a obtenu une note parfaite de cinq dans l'indicateur de santé financière d'InvestingPro.

Source : InvestingPro

La société a également un potentiel de hausse de 34,7 % aux prix actuels.

Enfin, le conglomérat alimentaire affiche également un rendement du dividende à terme impressionnant de 18,2 %, ce qui le place dans les 15 % les plus élevés du S&P 500 en termes de paiements en espèces à ses investisseurs.

Source : InvestingPro

Conclusion

Qu'une véritable récession frappe ou non l'économie américaine, il est vivement conseillé aux investisseurs de se prémunir contre de tels risques en positionnant judicieusement leurs portefeuilles. Au lieu d'essayer de prédire l'avenir, une évaluation correcte des risques peut vous aider à obtenir des résultats très positifs à long terme.

Le screener d'actions d'InvestingPro est un excellent outil pour vous aider à naviguer dans ce processus. En combinant les analyses des analystes de Wall Street avec des modèles d'évaluation complets, les investisseurs peuvent prendre des décisions éclairées tout en maximisant leurs rendements.

***

Divulgation: L'auteur de ce rapport ne détient actuellement aucune position dans les actions mentionnées. Cependant, il pourrait initier une position dans CALM dans un futur proche.