- La saison des résultats du deuxième trimestre de Wall Street démarre cette semaine.

- Un groupe restreint de sociétés est sur le point de connaître une croissance explosive.

- Les investisseurs devraient envisager d'acheter Nucor, EOG Resources et Airbnb.

- Date de publication des résultats : Jeudi 21 juillet

- Estimation de la croissance du BPA : +60,8% en glissement annuel

- Estimation de la croissance du revenu : +30,5 % en glissement annuel

- Performance depuis le début de l'année : -4,3 %.

- Capitalisation boursière : 29,1 milliards de dollars

- Date de publication des résultats : vendredi, 5 août

- Estimation de la croissance du BPA : +151,4% d'une année sur l'autre

- Estimation de la croissance du chiffre d'affaires : +48,1 % en glissement annuel

- Performance depuis le début de l'année : +12%

- Capitalisation boursière : 58,2 milliards de dollars

- Date de publication des résultats : Jeudi 11 août

- Estimation de la croissance du BPA : +500% Y-o-Y

- Estimation de la croissance du revenu : +56,7 % en glissement annuel

- Performance depuis le début de l'année : -42%.

- Capitalisation boursière : 61,4 milliards de dollars

La saison des résultats du deuxième trimestre aux États-Unis passe à la vitesse supérieure cette semaine.

Les analystes s'attendent à une croissance des bénéfices du T2 S&P 500 de 4,1 %, ce qui - si cela se confirme - marquerait la plus faible augmentation d'une année sur l'autre depuis le quatrième trimestre de 2020.

L'attention se portera principalement sur les mégacapitalisations technologiques les plus connues, comme Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOG), Amazon. com (NASDAQ:AMZN) et Tesla (NASDAQ:TSLA), il existe plusieurs noms à croissance rapide qui devraient bénéficier d'une croissance explosive des bénéfices et des ventes grâce à une forte demande pour leurs produits et services.

Voici trois noms qui méritent d'être pris en considération avant la publication de leurs rapports trimestriels dans les semaines à venir.

Nucor

Nucor Corp. (NYSE:NUE), est le plus grand producteur d'acier des États-Unis et le 14e au niveau mondial. Outre le métal lui-même, l'entreprise fabrique une grande variété de produits en acier, tels que des barres, des poutres, des feuilles et des plaques.

La société basée à Charlotte, en Caroline du Nord, qui a annoncé des bénéfices et des revenus exceptionnels au premier trimestre, doit publier ses derniers résultats financiers avant la cloche d'ouverture le jeudi 21 juillet.

Le consensus prévoit un bénéfice de 8,28 dollars par action, soit une amélioration de près de 61 % par rapport au bénéfice de 5,15 dollars de l'année précédente. Le chiffre d'affaires devrait augmenter de 30,5 % d'une année sur l'autre pour atteindre 11,47 milliards de dollars, grâce à une puissante combinaison de prix solides de l'acier et d'une demande robuste de produits sidérurgiques.

Si ces prévisions sont confirmées, le bénéfice et le chiffre d'affaires trimestriels de Nucor seraient les plus élevés de son histoire.

Les investisseurs examineront également avec attention la mise à jour de Nucor concernant ses perspectives pour le reste de l'année 2022, car la société semble prête à continuer à respecter ses priorités clés dans un contexte de fondamentaux solides du marché de l'acier et d'un environnement de demande favorable.

Après avoir atteint un pic record de 187,90 dollars le 21 avril, l'action NUE a clôturé à 109,17 dollars hier soir. Aux valorisations actuelles, la société de produits sidérurgiques, dont les actions sont en baisse de 4,3 % depuis le début de l'année et 41,9 % en dessous de leur sommet historique, a une capitalisation boursière de 29,1 milliards de dollars.

Malgré les récentes turbulences, les actions de Nucor sont bien placées pour rebondir dans les mois à venir, grâce aux solides perspectives de bénéfices de la société, à sa valorisation attractive et à son bilan impeccable.

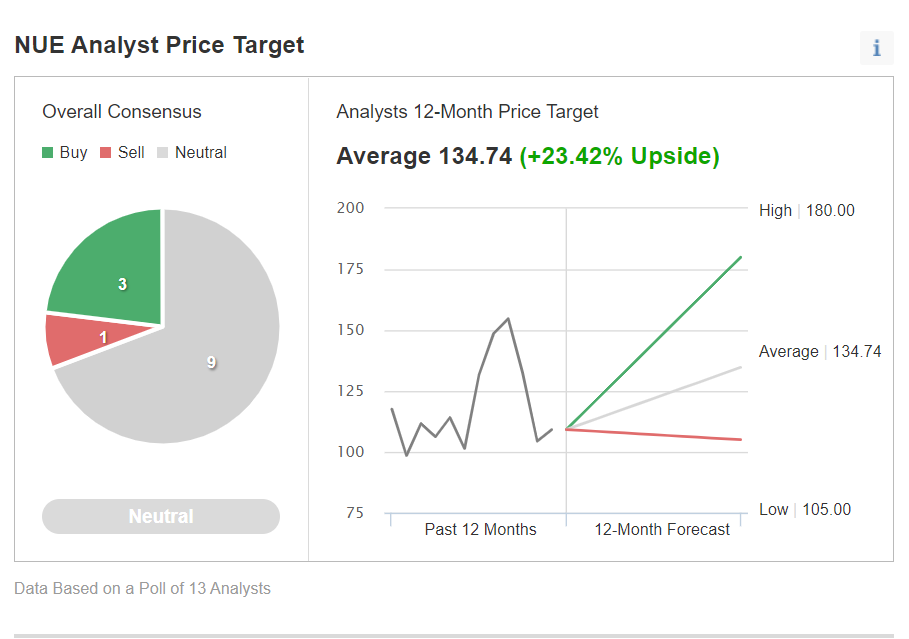

En effet, 12 des 13 analystes interrogés par Investing.com évaluent l'action Nucor comme étant "surperformante" ou "en attente", tandis qu'un seul a une note de "vente" sur le nom.

L'objectif de cours moyen des analystes de l'action NUE est d'environ 134,7 $, ce qui représente une hausse d'environ 23,4 % au cours des 12 prochains mois.

Source : Investing.com

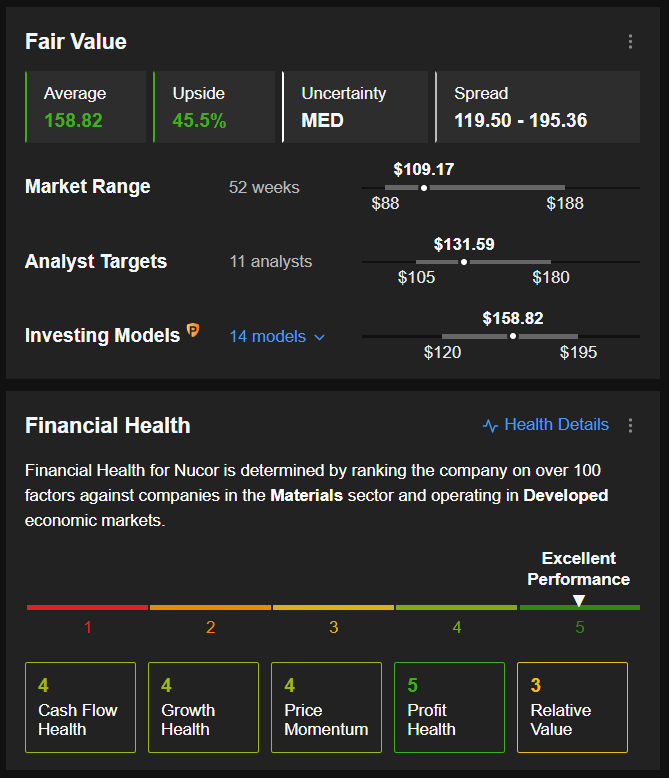

De même, les modèles quantitatifs d'InvestingPro indiquent un gain de 45,5 % de l'action NUE par rapport aux niveaux actuels, ce qui rapprocherait les actions de leur juste valeur de 158,82 $.

Source : InvestingPro

EOG Resources

EOG Resources, Inc. (NYSE:EOG) est l'une des plus grandes sociétés indépendantes de pétrole et de gaz naturel des États-Unis. Ses principales activités sont l'exploration, le développement, la production et la commercialisation de pétrole brut, de gaz naturel et de liquides de gaz naturel.

Début mai, la société énergétique basée à Houston, au Texas, a publié de solides résultats financiers pour le premier trimestre et a annoncé un dividende spécial de 1,80 $. Pour le deuxième trimestre, la société devrait publier ses résultats avant l'ouverture du marché américain le vendredi 5 août.

Le consensus prévoit un bénéfice par action de 4,35 $ pour le deuxième trimestre, soit une amélioration de 151,4 % par rapport au BPA de 1,73 $ de l'année précédente. Le chiffre d'affaires devrait faire un bond d'environ 48 % d'une année sur l'autre pour atteindre le niveau record de 6,13 milliards de dollars, grâce aux prix élevés du pétrole et du gaz.

Au-delà des chiffres du haut et du bas de l'échelle, les investisseurs seront impatients de savoir si EOG prévoit de reverser davantage de liquidités aux actionnaires sous la forme d'une augmentation des dividendes spéciaux et réguliers et de rachats d'actions.

EOG, l'un des producteurs de pétrole aux coûts les plus bas du pays, a déjà déclaré qu'il prévoyait de reverser au moins 60 % de son cash-flow libre annuel aux investisseurs, ce qui lui permettrait de verser 4,8 milliards de dollars de dividendes cette année.

Le producteur de pétrole, qui n'a jamais suspendu ou réduit son dividende, offre actuellement un paiement trimestriel de 0,75 $ par action, ce qui implique un dividende annualisé de 3,00 $ avec un rendement de 3,02 %.

L'action EOG a terminé la séance de mardi à 99,49 $, se repliant après avoir atteint un pic record de 147,99 $ le 8 juin. Aux niveaux actuels, sa capitalisation boursière s'élève à 58,2 milliards de dollars, ce qui en fait le quatrième producteur de pétrole américain, derrière Exxon Mobil (NYSE:XOM), Chevron (NYSE:CVX) et ConocoPhillips (NYSE:COP).

Les actions du producteur de pétrole de schiste à faible coût, propriétaire de superficies de premier ordre dans la formation de schiste d'Eagle Ford (NYSE:F) dans le sud du Texas et dans le bassin du Delaware du Permian, ont dépassé le marché plus large cette année, avec une hausse de 12 % en 2022.

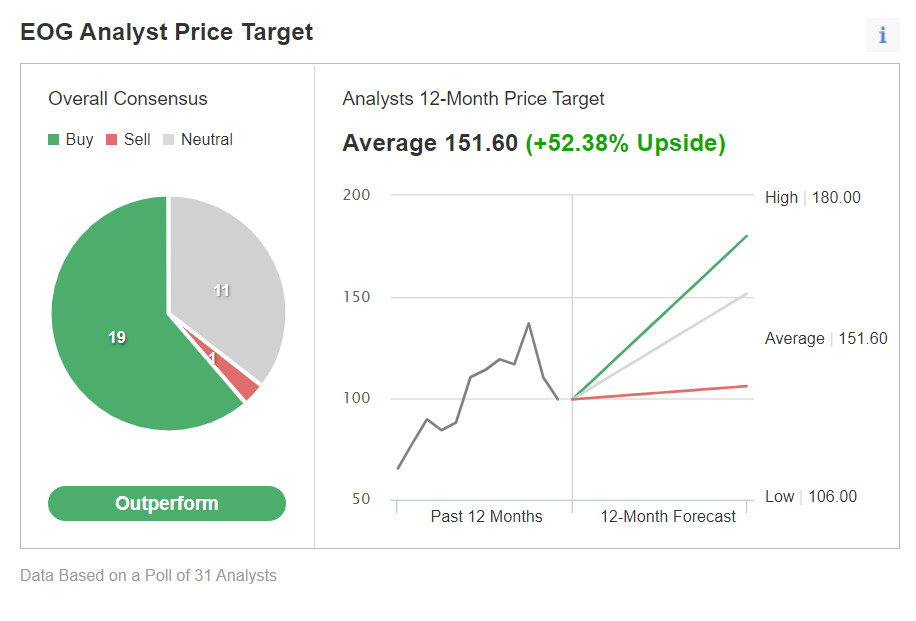

De nombreux analystes restent généralement haussiers sur EOG, citant ses solides perspectives à long terme. Dans une enquête d'Investing.com auprès de 31 analystes, 19 ont évalué l'action EOG comme un "achat", 11 l'ont évaluée comme une "détention", et un seul l'a considérée comme une "vente".

Source : Investing.com

Parmi les personnes interrogées, le titre présente un potentiel de hausse d'environ 52 %, avec un objectif de cours moyen à 12 mois de 151,60 $.

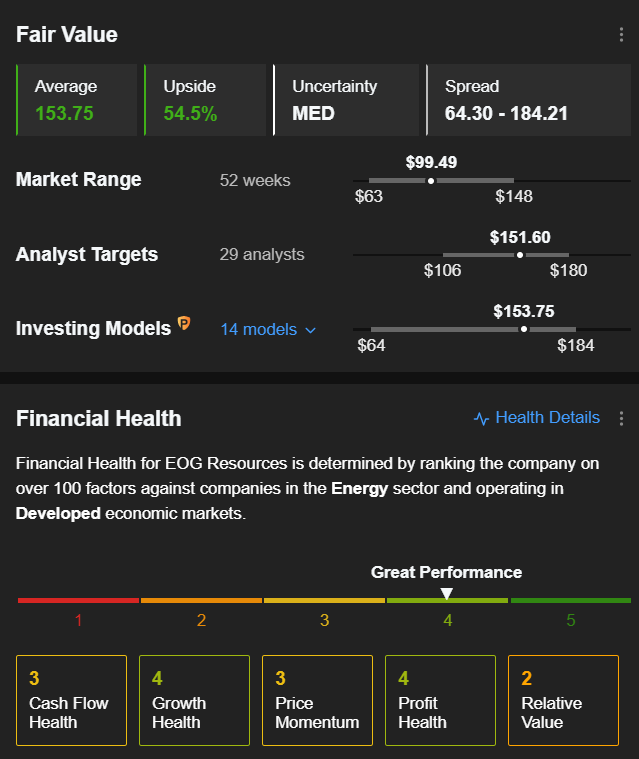

De même, selon un certain nombre de modèles de valorisation, la juste valeur moyenne de l'action EOG Resource sur InvestingPro s'élève à 153,75 $, soit une hausse potentielle de 54,5 % par rapport à la valeur de marché actuelle.

Source : InvestingPro

Airbnb

Fondée en 2007, Airbnb (NASDAQ:ABNB) exploite une plateforme de marché en ligne pour la location de vacances, de cabines, de maisons de plage, de maisons uniques et d'expériences touristiques dans le monde entier. Elle est largement considérée comme une menace concurrentielle par l'industrie hôtelière.

Après avoir facilement dépassé les estimations de Wall Street au cours du trimestre précédent et donné des prévisions optimistes, le géant du voyage en ligne devrait annoncer de solides résultats pour le deuxième trimestre après la fermeture du marché américain le jeudi 11 août.

Les estimations du consensus prévoient un bénéfice par action de 0,44 $ au deuxième trimestre, soit une amélioration de 500 % par rapport à la perte nette de 0,11 $ enregistrée au même trimestre de l'année précédente. Les recettes devraient augmenter de 56,7 % d'une année sur l'autre pour atteindre 2,1 milliards de dollars, les voyages continuant à rebondir après l'impact de la crise sanitaire du coronavirus.

Outre les chiffres du haut et du bas de l'échelle, la croissance du nombre de nuits et d'expériences réservées sera également au centre de l'attention, après que cet indicateur clé ait facilement dépassé les attentes pour dépasser les niveaux pré-pandémie au premier trimestre.

Airbnb, qui a fait son entrée en bourse en décembre 2020, a largement sous-performé le marché au cours des derniers mois, les craintes concernant les plans agressifs de hausse des taux de la Réserve fédérale ayant provoqué une déroute de nombreuses sociétés de croissance de premier ordre.

Après avoir atteint un record de 219,88 dollars en février 2021, l'action ABNB - en baisse de 42 % depuis le début de l'année - a rapidement chuté à 86,71 dollars le 30 juin.

Les actions d'Airbnb ont depuis récupéré quelques pertes, clôturant à 96,55 $ mardi, mais elles se situent toujours à environ 56 % en dessous de leur sommet historique.

À l'heure actuelle, la plateforme de réservation de locations de vacances en ligne basée à San Francisco, en Californie, a une capitalisation boursière d'environ 61,4 milliards de dollars.

La société de location à court terme reste bien placée pour tirer parti de la reprise en cours dans l'industrie du voyage grâce à la demande refoulée et à la tendance croissante au travail à domicile.

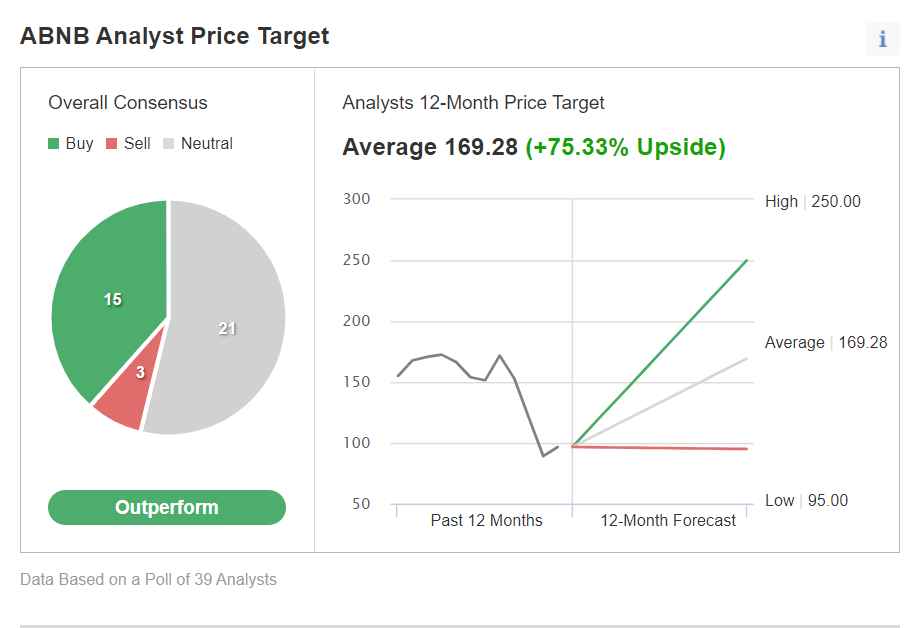

Source : investing.com

Sur les 39 analystes couvrant l'action Airbnb, selon une enquête d'Investing.com, la recommandation consensuelle est de "surperformer" avec une conviction assez élevée. 15 analystes évaluent ABNB à "acheter", 21 la considèrent comme "conserver", et 3 la placent à "vendre".

Entre-temps, leur objectif de cours moyen de 169,28 $ donne à ABNB une hausse implicite d'environ 75 % au cours de la prochaine année.

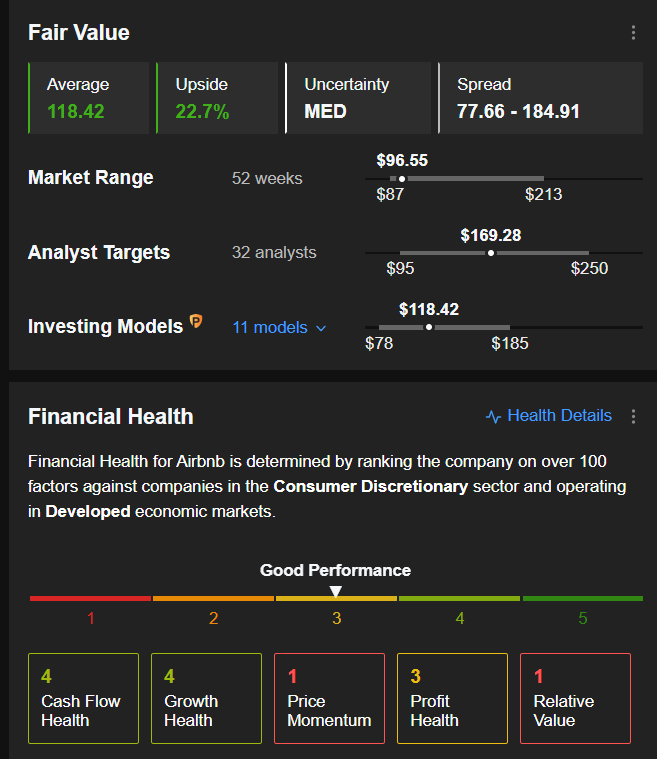

En outre, le prix moyen de la juste valeur des actions Airbnb sur InvestingPro s'élève à 118,42 $, soit une hausse potentielle de 22,7 % par rapport à la valeur de marché actuelle au cours des 12 prochains mois.

Source : InvestingPro

Avertissement : Au moment de la rédaction de cet article, Jesse ne possède pas d'actions dans les entreprises mentionnées. Les points de vue discutés dans cet article sont uniquement l'opinion de l'auteur et ne doivent pas être considérés comme des conseils d'investissement.