- La Fed conclut aujourd'hui la très attendue réunion de politique générale de septembre

- Les marchés s'attendent à une autre hausse de taux de 75bps

- Considérez Bank of America, Charles Schwab et Dell Technologies

La banque centrale américaine a déjà augmenté son taux d'intérêt de référence de 225 pb cette année alors qu'elle se bat pour ramener l'inflation sous contrôle et une nouvelle hausse est probable aujourd'hui.

La Fed continuera également à réduire son énorme bilan de 8.8 trillions de dollars de bilan, ajoutant au resserrement de la politique dans un contexte de marché beaucoup plus volatil maintenant que la dernière fois que la Fed a réduit son portefeuille d'obligations.

En tenant compte de cela, je m'attends à ce que les trois sociétés surperforment dans les semaines et les mois à venir.

Bank of America

- Performance depuis le début de l'année : -23,2%

- Capitalisation boursière : 274,5 milliards de dollars

Malgré un environnement macroéconomique difficile, Bank of America (NYSE:BAC) est bien placée pour bénéficier de la hausse agressive des taux de la Fed tout en capitalisant sur la forte poussée des rendements du Trésor. Les prêteurs ont tendance à augmenter le rendement qu'ils tirent de leurs produits de prêt, ou marge d'intérêt nette, lorsque les taux augmentent.

En fait, la société de services financiers basée à Charlotte, en Caroline du Nord, a noté dans son rapport sur le deuxième trimestre earnings en juillet qu'elle s'attend à ce que le revenu d'intérêt net s'améliore de 900 millions à 1 milliard de dollars au cours du troisième trimestre. Et la direction estime qu'il pourrait croître encore plus rapidement au quatrième trimestre.

En outre, l'engagement continu du géant bancaire à restituer du capital à ses actionnaires par le biais de rachats d'actions et de versements de dividendes renforce encore son attrait pour les investisseurs.

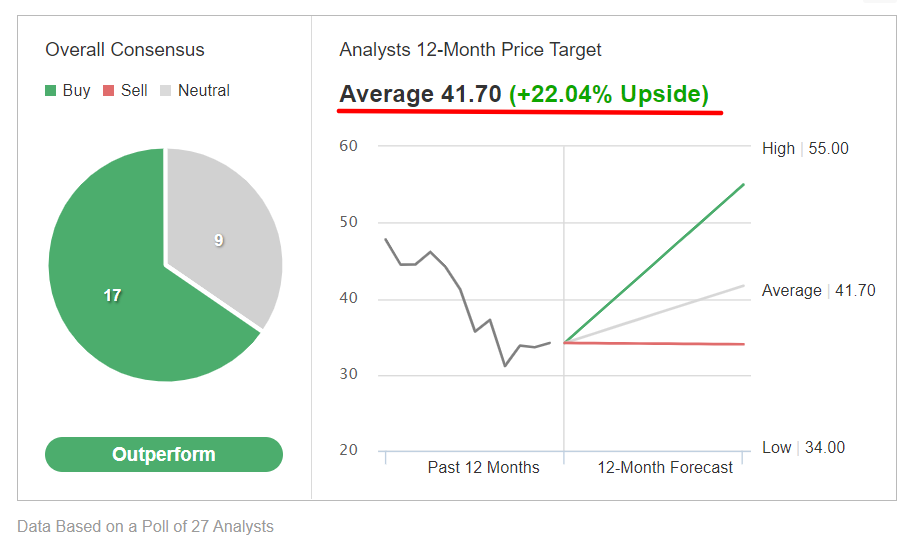

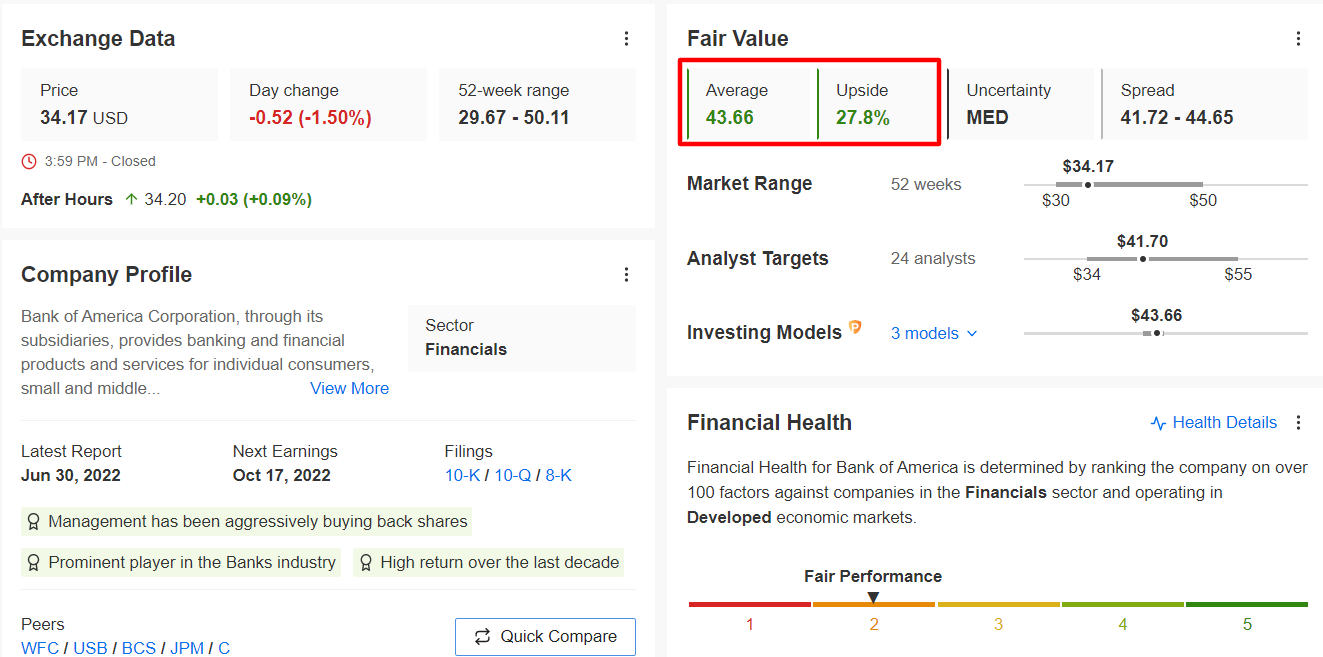

Sans surprise, le titre de Bank of America reste un favori à Wall Street, avec 26 des 27 notes d'analystes recueillies par Investing.com reflétant une recommandation haussière.

Encore plus prometteur, la juste valeur moyenne sur Investing Pro+ implique une hausse d'environ 28% par rapport aux niveaux actuels.

BofA est la deuxième plus grande institution bancaire américaine, derrière JPMorgan Chase (NYSE:JPM).

La banque, qui a publié des résultats mitigés au deuxième trimestre, devrait livrer les chiffres du troisième trimestre avant l'ouverture des marchés américains le lundi 17 octobre.

Le consensus prévoit un bénéfice par action de 0,79 $, en baisse de 7 % par rapport au BPA de 0,85 $ enregistré au même trimestre de l'année précédente. Malgré les obstacles, le revenu devrait augmenter de 2,8 % en glissement annuel pour atteindre 23,4 milliards de dollars.

{{0|Charles Schwab}}

- Performance depuis le début de l'année : -12,8 %

- Capitalisation boursière : 138,1 milliards de dollars

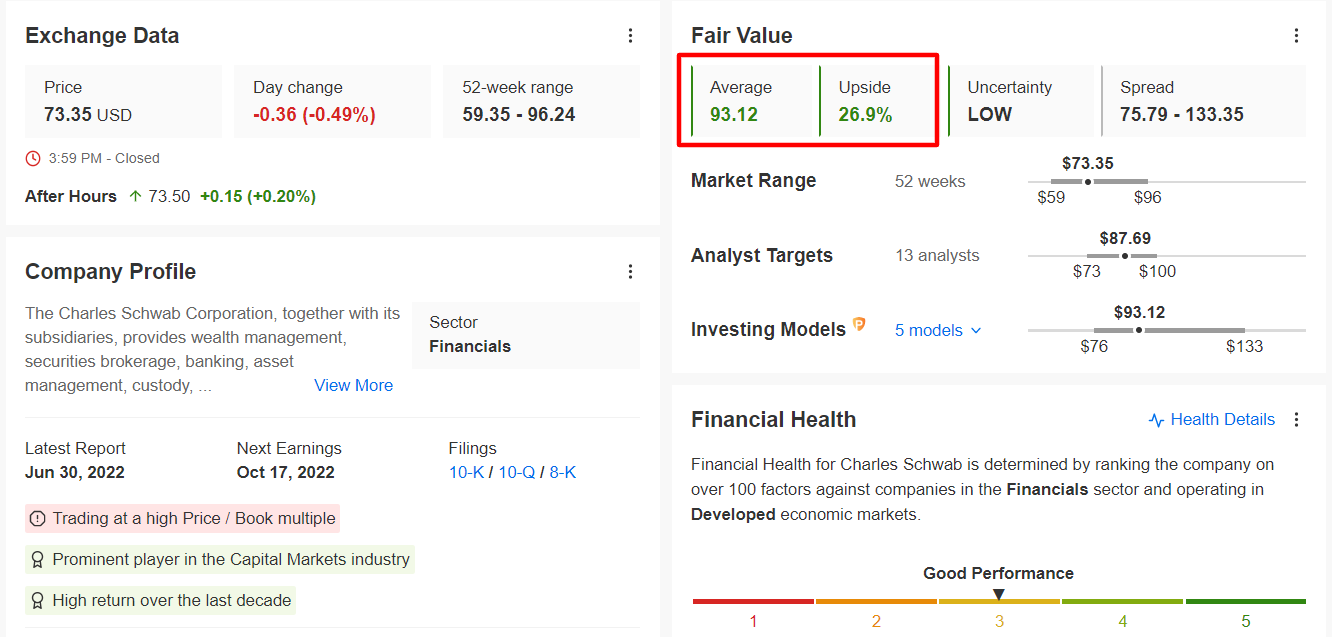

En tant que l'une des institutions financières les plus sensibles aux taux d'intérêt du pays, Charles Schwab (NYSE:SCHW) est en place pour récolter les bénéfices des perspectives de politique monétaire hawkish de la Fed, ce qui en fait une option solide pour les investisseurs à long terme. Selon un récent dépôt réglementaire, une hausse de 100 points de base du taux des fonds de la Fed augmenterait le revenu net d'intérêt de la société d'environ 12 % au cours des 12 prochains mois.

L'entreprise de services financiers, qui a acheté son rival TD Ameritrade pour 26 milliards de dollars en 2020, fournit des services bancaires, des services bancaires commerciaux, une plateforme de négociation électronique et des services de conseil en gestion de patrimoine aux clients de détail et institutionnels.

Elle comptait 34,0 millions de comptes de courtage actifs, 2,3 millions de participants à des plans de retraite d'entreprise, 1,7 million de comptes bancaires et 7,13 billions de dollars d'actifs totaux de clients à la fin du mois d'août.

Malgré un contexte difficile, les actions Schwab ont mieux résisté que l'ensemble du marché, avec une baisse de 12,8% depuis le début de l'année, contre 19,1% pour le S&P 500 sur la même période.

Les actions du courtier à escompte basé à Westlake, au Texas, ont connu une forte hausse ces dernières semaines, gagnant près de 24 % depuis qu'elles ont atteint un plancher de 59,35 $ à la mi-juin.

Avec les valorisations actuelles, Schwab estla cinquième institution bancaire américaine, devant des poids lourds de Wall Street comme Goldman Sachs (NYSE:GS), et Citigroup (NYSE:C).

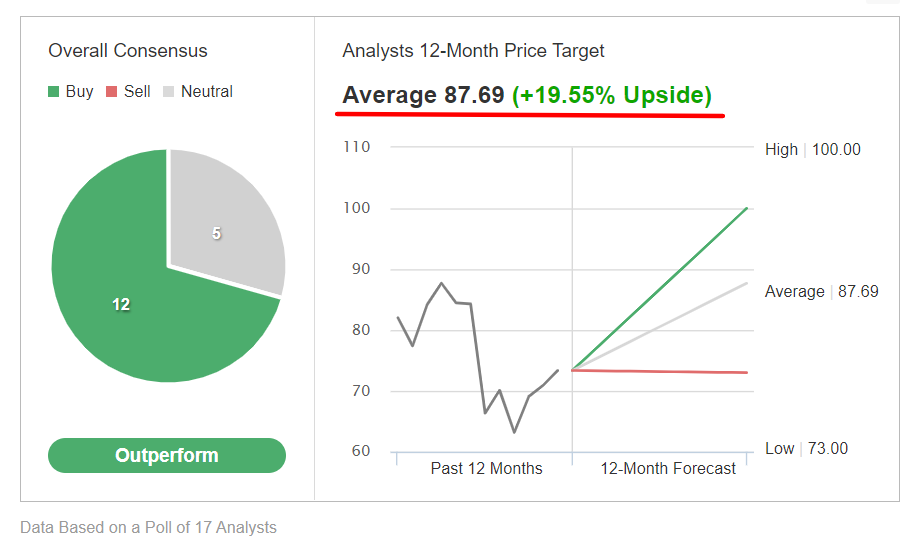

Même avec la récente remontée, la plupart des analystes restent généralement haussiers sur le titre Schwab, comme le montre une Investing.com enquête, qui révèle que 12 des 17 analystes couvrant le nom l'ont noté comme un "achat".

La juste valeur moyenne de l'action SCHW sur InvestingPro+ s'établit à 93,12 $, soit une hausse potentielle de 26,9 % par rapport à la valeur de marché actuelle.

Schwab, qui a fait état d'un impressionnant profit au deuxième trimestre, doit publier ses résultats du troisième trimestre avant la cloche d'ouverture le lundi 17 octobre.

Le consensus prévoit un BPA de 1,06 $ pour un chiffre d'affaires de 5,41 milliards de dollars. Si cela se confirme, cela marquerait une amélioration significative par rapport à l'année dernière, lorsque la firme avait gagné 0,84 $ par action sur des ventes de 4,57 milliards de dollars.

Dell Technologies

- Performance depuis le début de l'année : -34,2%

- Capitalisation boursière : 27,1 milliards de dollars

Dell Technologies (NYSE:DELL) est un important fournisseur mondial de solutions informatiques, surtout connu pour sa grande variété de produits informatiques personnels. Compte tenu de la faiblesse du sentiment dans le secteur de la technologie, les actions ont subi quelques turbulences dernièrement, atteignant une série de nouveaux planchers de 52 semaines au cours des dernières séances.

Au niveau actuel, les actions sont environ 68% en dessous de leur pic historique de 115,00 $ touché en octobre 2021.

À mon avis, la baisse considérable de l'action Dell a créé une opportunité d'achat convaincante, car sa valorisation attrayante combinée à son solide dividende et à l'amélioration de ses flux de trésorerie disponibles ont biaisé le risque/récompense à la hausse. Elle offre un rendement annualisé de 3,49%, l'un des plus élevés du secteur.

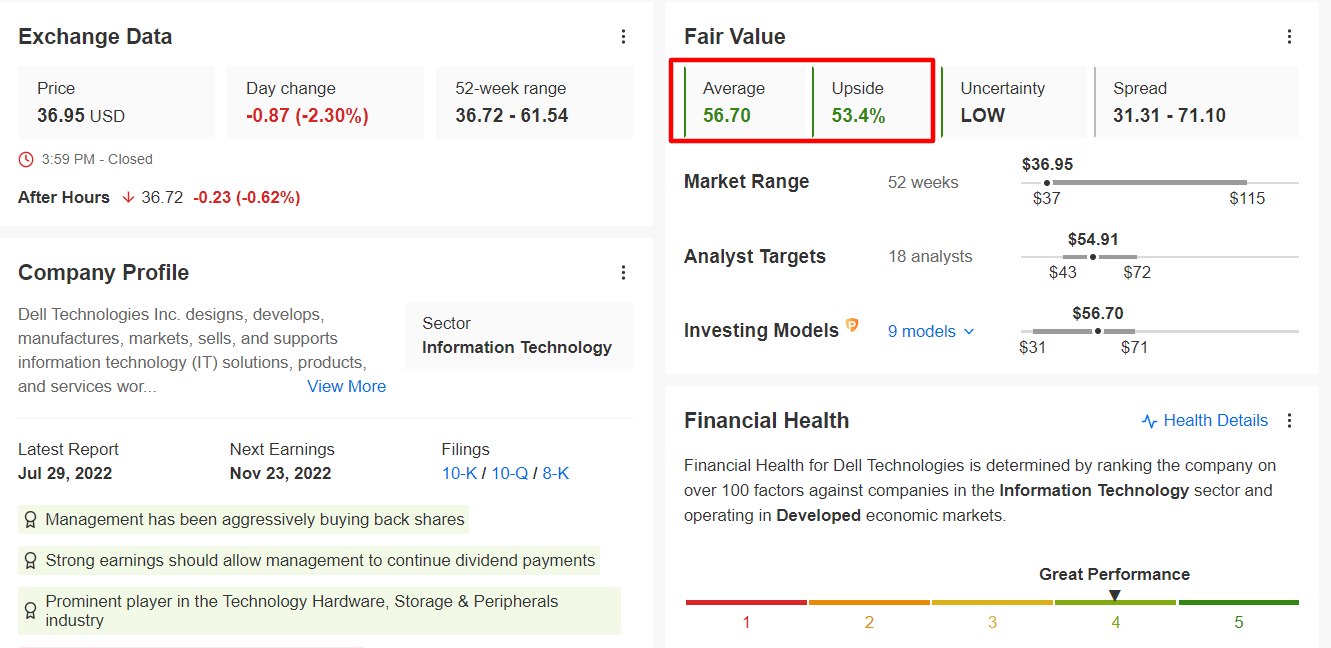

En outre, Dell a racheté 608 millions de dollars d'actions au cours du trimestre, la direction continuant à racheter des actions de manière agressive. Selon les modèles quantitatifs de InvestingPro+, l'action pourrait connaître une hausse vertigineuse de 53,4% par rapport aux niveaux actuels.

Dell a déclaré des bénéfices et des ventes qui ont facilement dépassé les attentes fin août, établissant un record pour les revenus du deuxième trimestre. Le co-chef de l'exploitation Jeff Clarke a déclaré que la société "a continué à bien exécuter dans un environnement de plus en plus difficile." Et le directeur financier Tom Sweet a ajouté :

"Nous restons concentrés sur la réalisation d'une croissance du chiffre d'affaires et du BPA avec un solide flux de trésorerie disponible pour nos actionnaires au fil du temps."

Dell a terminé le trimestre avec des obligations de performance restantes de 41 milliards de dollars, en hausse de 2 % sur un an, des revenus différés de 28 milliards de dollars et des liquidités et investissements de 7,1 milliards de dollars.

Les entreprises riches en liquidités ont tendance à gagner plus sur leurs réserves de liquidités lorsque les taux d'intérêt augmentent.

Divulgation : Au moment de la rédaction, Jesse n'a aucune position dans les actions mentionnées. Les opinions discutées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.