Le fait que X (Twitter (NYSE:TWTR)) continue de fonctionner aussi bien avec un personnel réduit de 80 % a été un tournant pour la pression des actionnaires. En 2023, les entreprises technologiques ont licencié 262 595 employés. En janvier 2024, cette tendance s'est non seulement poursuivie avec près de 30 000 réductions, mais elle s'est également étendue au secteur non technologique.

De PayPal (NASDAQ :PYPL) et United Parcel Service Inc (NYSE :UPS) à Citigroup Inc (NYSE :C) et Goldman Sachs Group Inc (NYSE :GS), les entreprises sont unies dans la réduction des coûts et l'intégration de l'IA comme principales raisons des licenciements avant une récession potentielle. Si cela laisse présager une augmentation des marges d'exploitation à l'avenir, cela peut également indiquer que de nombreuses entreprises sont surachetées.

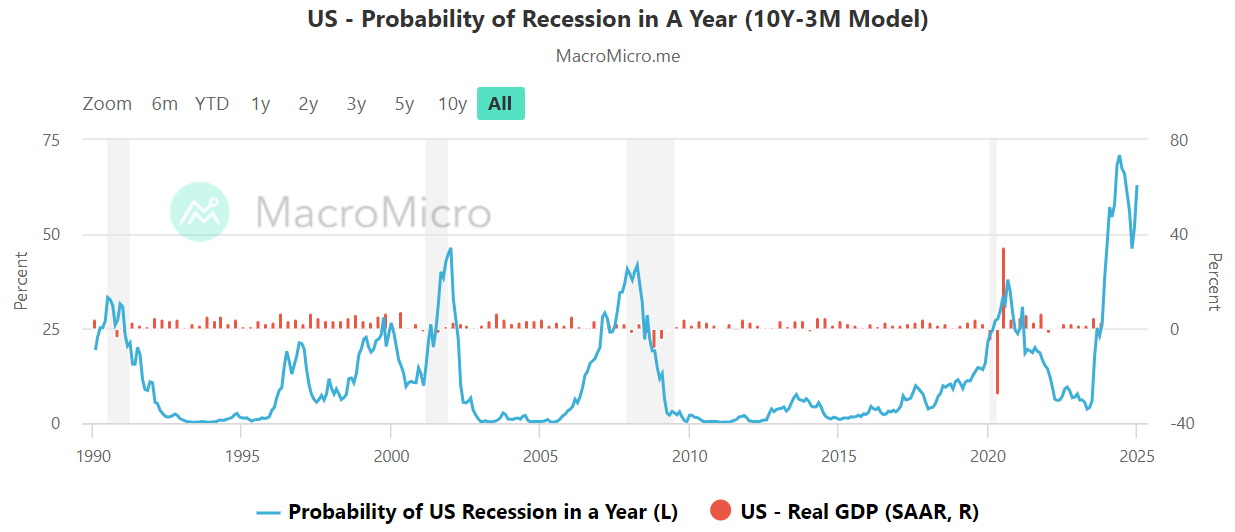

La probabilité de récession ne diminue pas

Une dynamique similaire s'est produite il y a près de 24 ans, lorsque la bulle Internet a éclaté en mars 2000. Avec une perte de 78 % du Nasdaq, les gains rapides enregistrés au cours de cette période ont été effacés en raison d'un surinvestissement et d'un manque de résultats. La récession a suivi en 2001, l'année même des attentats du 11 septembre.

Cette fois-ci, la récession lourdement annoncée devrait faire chuter les valorisations des entreprises. Après tout, les dépenses de consommation et les investissements des entreprises diminuent durant ces périodes.

Actuellement, l'indicateur Buffett, c'est-à-dire le rapport entre la valeur totale des actions cotées en bourse et le PIB, est nettement plus élevé que pendant la bulle Internet. Quelles sont les actions les plus susceptibles de perdre l'essentiel de leurs gains dans ce scénario ?

Apple Inc

Ce n'est un secret pour personne que cette entreprise de 2,86 billions de dollars dépend fortement des rachats d'actions pour augmenter le bénéfice par action (BPA) des actionnaires. Au cours de la dernière décennie, Apple Inc. (NASDAQ :AAPL) a été le roi du rachat d'actions, ayant dépensé la somme astronomique de 573 milliards de dollars.

Pour la seule année fiscale 2023, Apple a dépensé 77,5 milliards de dollars en rachats d'actions. Selon Bloomberg, cette stratégie est au cœur de la thèse de l'investissement "refuge" d'Apple. Comme les rachats d'actions réduisent le nombre d'actions en circulation, les investisseurs bénéficient à la fois d'un renforcement de leur portefeuille et de leur confiance.

Toutefois, cette stratégie n'est probablement pas viable, ce qui obligerait Apple à recourir à l'endettement pour générer le même niveau d'augmentation. Dans un contexte de récession, le modèle économique de base d'Apple est également menacé, car il y a peu d'incitations à acheter des téléphones légèrement différents mais coûteux.

Lors de la dernière publication des résultats, les bénéfices d'Apple ont stagné, en baisse de 3 % par rapport à 2022. Le prochain rapport de l'entreprise est prévu pour le 1er février. Pour 2023, le ratio cours/bénéfice (C/B) d'Apple est de 30,68, ce qui correspond au prix actuel de l'action par rapport au bénéfice par action.

Un ratio C/B aussi élevé indique que les investisseurs sont très optimistes quant à la croissance future d'Apple. Ils dépendent des rachats d'actions et de l'incertitude de la demande sur le marché des smartphones, fortement saturé et arrivé à maturité, qui n'offre qu'une marge de progression limitée aux investisseurs "value".

Carvana Co

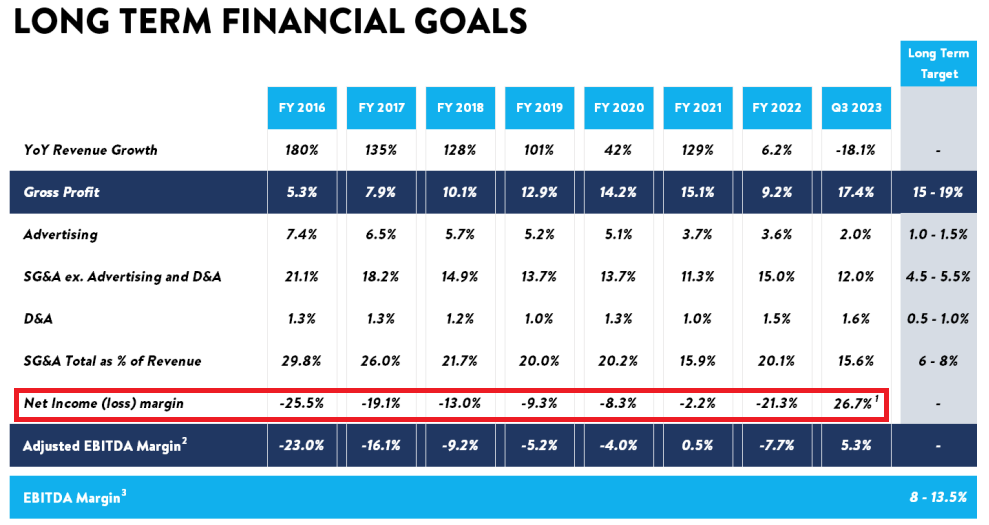

Sur un an, le chiffre d'affaires de Carvana Co (NYSE :CVNA), détaillant en ligne de voitures d'occasion, a augmenté de 334 %. Au cours des trois derniers mois, l'entreprise a vu sa valeur boursière augmenter de 60 %. En s'appuyant sur de multiples sources pour trouver des voitures remises à neuf et répertoriées, l'entreprise les livre ou met à la disposition des clients des points d'enlèvement.

Au cours de ce processus, les clients bénéficient d'un financement compétitif, d'une valeur garantie et d'une expérience en ligne confortable qui ne leur fait pas perdre de temps. Carvana génère des revenus grâce aux ventes de voitures, aux extensions de garantie, aux intérêts sur le financement et à d'autres plans.

Cependant, comme l'ont montré les récessions précédentes, la demande de voitures d'occasion a diminué. Le modèle commercial innovant de Carvana peut résister à la suppression probable de la demande en proposant des ventes aux enchères, mais l'entreprise n'a pas encore dégagé de bénéfices réguliers.

Ce n'est que dans le rapport sur les bénéfices du troisième trimestre 2023 que Carvana a réalisé son premier grand bénéfice net de 741 millions de dollars après avoir enregistré des pertes consécutives.

Bien que le modèle commercial de Carvana soit innovant, il n'a pas encore fait ses preuves, en particulier dans un contexte de récession.

Uranium Energy (NYSE :UEC)

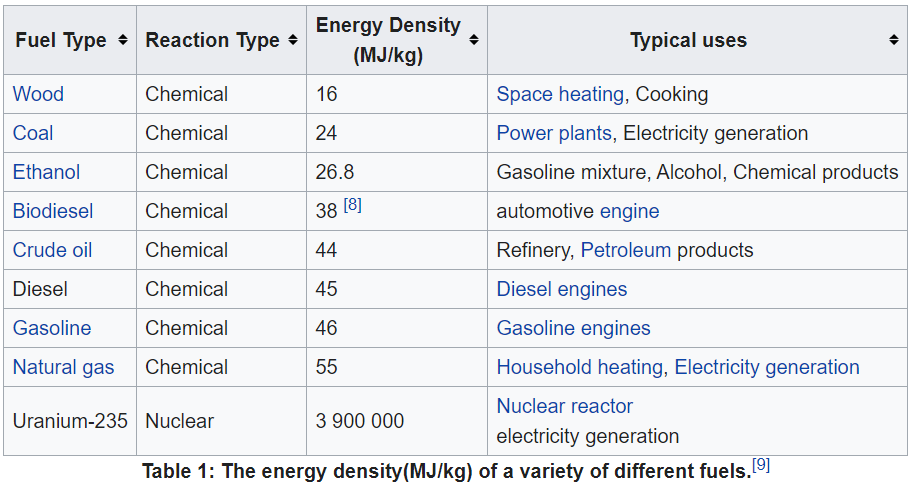

Les énergies solaire et éolienne ont la réputation d'être peu fiables, de nécessiter beaucoup de matériaux, d'être gaspilleuses, d'être gourmandes en surface et d'offrir une faible densité énergétique. En revanche, l'énergie nucléaire présente la densité énergétique la plus élevée de toutes les sources d'énergie, tout en étant "verte".

En février 2023, la Commission européenne a même proposé que l'énergie nucléaire, alimentée par l'hydrogène, soit considérée comme verte et "à faible teneur en carbone". "Plus récemment, l'UE a fait pression pour déployer des petits réacteurs modulaires (SMR) comme alternative aux grandes centrales nucléaires.

Cela se traduit par une demande accrue d'uranium. En conséquence, les actions des sociétés d'extraction d'uranium ont grimpé en flèche. En un an, la valeur de l'UEC a augmenté de 87 % et de 726 % depuis 2020. Uranium Le dernier rapport financier d'Energy présenté en décembre montre une baisse de 11,6 % du bénéfice net par rapport au trimestre précédent.

Bien qu'il s'agisse toujours d'un placement à long terme si les tendances actuelles se poursuivent, le ratio C/B de 794,3 de la société suggère une surévaluation due à l'exubérance des investisseurs sur la base d'une thèse solide.

- ProPicks : Des portefeuilles d'actions gérés par IA à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks