- Les valeurs technologiques à forte croissance sont de nouveau recherchées grâce à l'apaisement des inquiétudes concernant l'inflation et à la diminution des craintes concernant de nouvelles hausses des taux d'intérêt de la Fed.

- Le Nasdaq Composite continuera à tirer le marché vers le haut à mesure que la fin de l'ère des hausses de taux de la Fed approche.

- Voici donc trois grandes valeurs de croissance qui méritent d'être achetées dans le contexte actuel.

- Débloquez le potentiel d'InvestingPro en bénéficiant d'une remise allant jusqu'à 55 % ce vendredi noir et ne ratez plus jamais une action gagnante sur le marché.

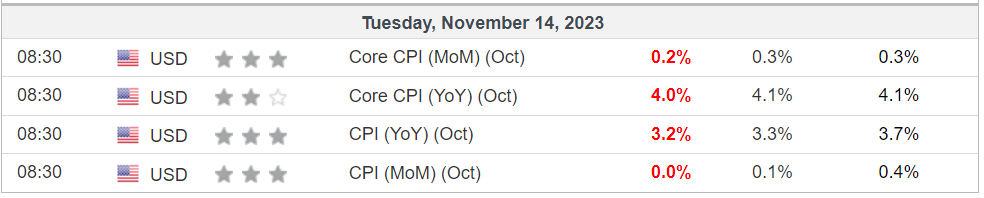

Le marché boursier américain semble prêt à prolonger son rallye jusqu'à la fin de l'année, après que Wall Street a accueilli positivement les données sur l'inflation qui soutiennent l'idée que la Réserve fédérale pourrait avoir fini de relever les taux d'intérêt.

Source : Investing.com

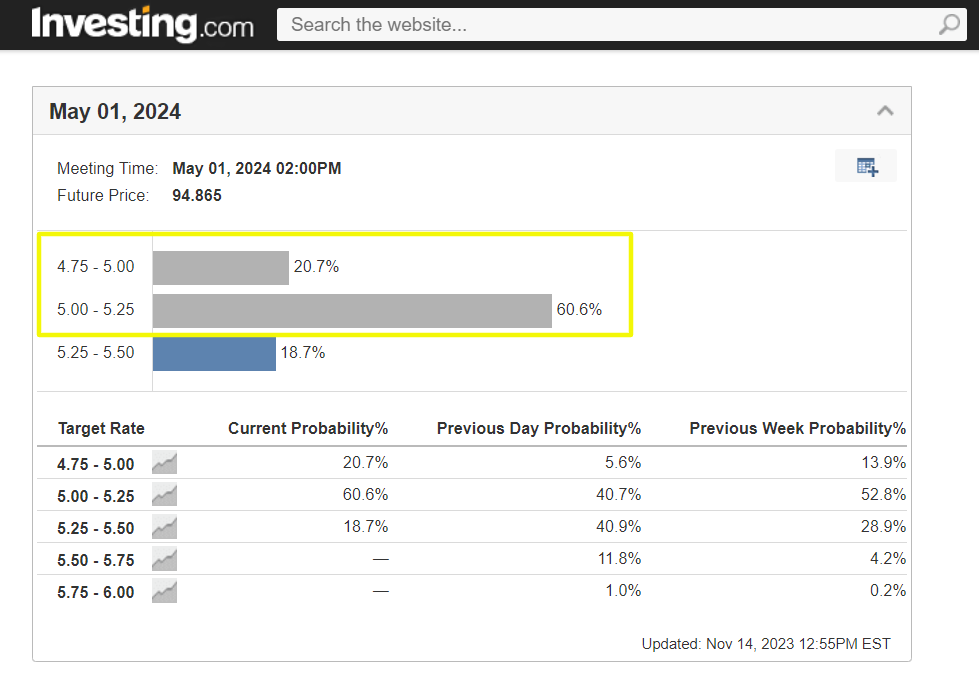

Les attentes d'une réduction des taux de la Fed l'année prochaine ont également augmenté à la suite de la publication d'un rapport sur l'indice des prix à la consommation peu convaincant. Mercredi matin, les contrats à terme sur les taux américains prévoyaient 80 % de chances d'une réduction des taux en mai, contre 45 % lundi, selon l'outil de surveillance de la Fed d'Investing.com.

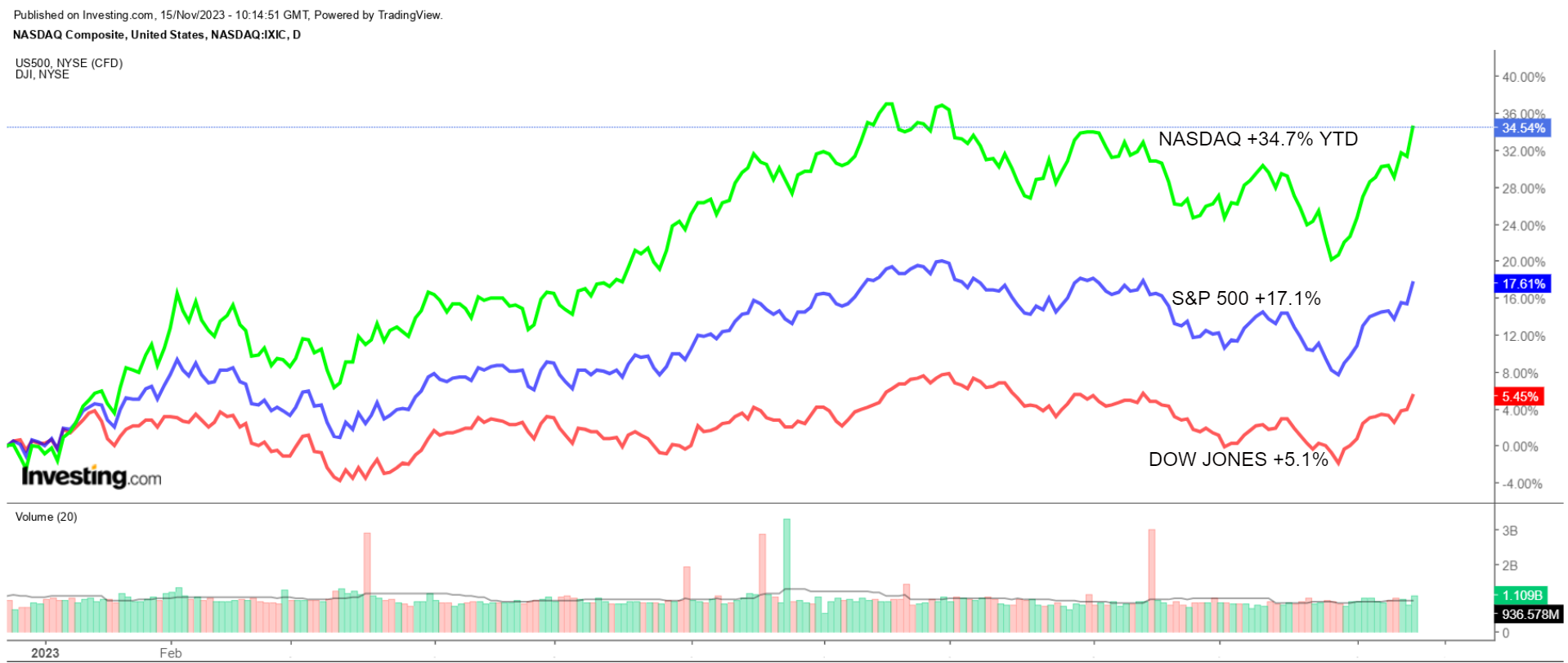

L'indice Nasdaq, à forte composante technologique, a été le plus performant des trois principaux indices américains jusqu'à présent en 2023, avec une hausse de 34,7 % depuis le début de l'année. À titre de comparaison, l'indice de référence S&P 500 a progressé de 17,1 % au cours de la même période et l'indice de référence Dow Jones Industrial Average a enregistré un gain de 5,1 %.

Le rallye en cours a été alimenté par les actions des sociétés technologiques à forte capitalisation, Nvidia (NASDAQ :NVDA) et Meta Platforms (NASDAQ :META) affichant toutes deux des gains à trois chiffres jusqu'à présent, tandis que Tesla (NASDAQ :TSLA), Amazon (NASDAQ :AMZN), Microsoft (NASDAQ :MSFT), Alphabet (NASDAQ :GOOGL) et Apple (NASDAQ :AAPL) ont également enregistré une solide hausse sur l'année.

Compte tenu de ces éléments, je recommande d'acheter des actions des sociétés suivantes DraftKings, CrowdStrike, et Datadog alors qu'il y a de plus en plus de chances que la Fed ait fini d'augmenter ses taux d'intérêt et qu'elle passe à un assouplissement de sa politique monétaire en 2024.

1. DraftKings

- *Performance depuis le début de l'année : +225.1%

- *Capitalisation boursière : 17,2 milliards de dollars

La baisse des craintes d'inflation et l'optimisme croissant quant à la fin des hausses de taux de la Fed continueront d'alimenter les actions de DraftKings (NASDAQ :DKNG), dont la croissance s'est accélérée dernièrement grâce à l'amélioration des perspectives fondamentales.

L'action DKNG a terminé la séance de mardi à un nouveau sommet de 52 semaines de 37,03 $, ce qui a valu à l'opérateur de paris sportifs basé à Boston, dans le Massachusetts, une évaluation de 17,2 milliards de dollars.

Les actions de la société de paris sportifs sont en hausse de 225 % depuis le début de l'année, grâce à l'enthousiasme suscité par l'amélioration des perspectives de rentabilité de l'entreprise, qui s'affirme comme le leader de l'industrie très concurrentielle des jeux en ligne.

Malgré le récent redressement, DKNG se négocie encore 50 % en dessous de son pic intrajournalier historique de 74,38 $ atteint en mars 2021.

Le spécialiste des jeux d'argent en ligne a annoncé une explosion de ses bénéfices et de son chiffre d'affaires au début du mois, principalement grâce à l'acquisition efficace de nouveaux clients.

DraftKings a déclaré une perte nette de 0,61 $ par action, réduisant la perte de 1,00 $ par action au cours de la même période de l'année précédente. Le chiffre d'affaires du troisième trimestre a bondi de 57 % par rapport à l'année précédente pour atteindre 790 millions de dollars, dépassant les prévisions de ventes de 699 millions de dollars.

La société de paris sportifs a déclaré 2,3 millions de payeurs uniques mensuels au troisième trimestre, ce qui représente une augmentation de 40 % d'une année sur l'autre. En outre, le revenu moyen par payeur unique mensuel a augmenté de 14 % pour atteindre 114 $.

Pour l'avenir, je pense que DraftKings est bien positionné pour réaliser de nouveaux gains en continuant à s'étendre dans de nouvelles juridictions et en attirant plus de clients sur sa plateforme. Actuellement, la société propose des paris sportifs mobiles dans 22 États et des jeux en ligne dans cinq États.

2. CrowdStrike

- *Performance depuis le début de l'année : +97.5%

- *Capitalisation boursière : 49,6 milliards de dollars

CrowdStrike (NASDAQ :CRWD) est bien placé pour prolonger son puissant rallye alors que l'on s'attend de plus en plus à ce que la Fed ait atteint la fin de son cycle de resserrement monétaire et que l'économie continue de subir le changement radical de la numérisation.

Le spécialiste de la sécurité de l'information basé à Austin, au Texas, a été l'un des principaux bénéficiaires de l'augmentation des dépenses informatiques des entreprises et des gouvernements du monde entier, qui réagissent aux menaces croissantes en matière de sécurité numérique.

Les actions ont atteint mardi un nouveau sommet de 52 semaines à 209 dollars, un niveau inégalé depuis avril 2022, avant de clôturer la séance à 207,97 dollars. À sa valeur actuelle, CrowdStrike a une capitalisation boursière d'environ 50 milliards de dollars.

L'action CRWD a progressé de 97,5 % depuis le début de l'année, ce qui reflète les solides fondamentaux de l'entreprise et ses perspectives de croissance à long terme. Malgré la hausse massive de cette année, les actions restent à environ 30 % du record historique de 298,48 $ atteint en novembre 2021.

Largement considéré comme l'un des principaux noms du secteur de la cybersécurité basée sur le cloud, CrowdStrike devrait enregistrer une croissance explosive de ses bénéfices et de son chiffre d'affaires lors de la publication de ses résultats financiers du troisième trimestre le 29 novembre.

Le consensus prévoit un bénéfice par action de 0,74 $, soit une amélioration de 85 % par rapport au bénéfice par action de 0,40 $ pour la même période de l'année dernière. Le chiffre d'affaires devrait augmenter de 34,8 % pour atteindre 777,3 millions de dollars, en raison de la demande croissante pour sa plateforme de cybersécurité basée sur le cloud.

Selon une enquête d'InvestingPro, les estimations de bénéfices ont été révisées à la hausse 38 fois au cours des trois derniers mois, contre zéro révision à la baisse, alors que Wall Street devient de plus en plus optimiste à l'égard de l'entreprise de cybersécurité.

Il convient de noter que CrowdStrike a dépassé les attentes de Wall Street pour les bénéfices et les revenus au cours de chaque trimestre depuis son entrée en bourse en juin 2019, soulignant la force de son activité sous-jacente.

3. Datadog

- *Rendement depuis le début de l'année : +48.4%

- *Capitalisation boursière : 35,8 milliards de dollars

Avec la Fed susceptible de commencer à réduire les taux d'intérêt plus tôt que prévu, je pense que Datadog (NASDAQ :DDOG) est l'une des meilleures sociétés à posséder dans le contexte actuel, car elle bénéficie de la forte demande des entreprises pour ses outils de surveillance de la sécurité et d'analyse.

DDOG a terminé la séance de mardi à 109,09 dollars, son cours de clôture le plus élevé depuis le 1er août. Aux niveaux actuels, Datadog a une capitalisation boursière de 35,8 milliards de dollars.

Les actions de la société new-yorkaise ont connu une tendance haussière majeure pendant la majeure partie de l'année, augmentant d'environ 49 % en 2023. Même après les fortes hausses enregistrées depuis le début de l'année, l'action DDOG est encore 45 % en dessous du pic record de 199,68 $ atteint en novembre 2021.

Signe de la bonne tenue de ses activités ces derniers temps, le fournisseur de plateformes de surveillance de la sécurité dans le nuage a annoncé des bénéfices supérieurs aux prévisions pour le troisième trimestre et des prévisions optimistes pour l'ensemble de l'année.

Datadog a déclaré que le bénéfice ajusté par action a augmenté de 95 % par rapport à l'année précédente pour atteindre 0,45 $, ce qui est supérieur aux 0,34 $ attendus par les analystes. Le chiffre d'affaires du trimestre s'est élevé à 547,5 millions de dollars, soit une hausse de 25 % d'une année sur l'autre, dépassant les estimations de 524,7 millions de dollars.

Le fabricant de logiciels de sécurité a déclaré qu'il avait 3 130 clients avec des revenus annuels récurrents (ARR) de 100 000 $ ou plus à la fin du mois de septembre, soit une augmentation de 20 % par rapport à la même période de l'année précédente.

Les perspectives de Datadog pour le quatrième trimestre indiquent clairement que l'entreprise ne s'attend pas à un ralentissement dans les mois à venir, les recettes devant augmenter de 21 % d'une année sur l'autre pour atteindre le chiffre record de 566 millions de dollars.

***

Acheter ou vendre ? Obtenez la réponse avec InvestingPro pour la moitié du prix ce Black Friday!

Des informations opportunes et des décisions éclairées sont les clés pour maximiser le potentiel de profit. Ce vendredi noir, prenez la décision d'investissement la plus intelligente du marché et économisez jusqu'à 55 % sur les plans d'abonnement d'InvestingPro.

Que vous soyez un trader chevronné ou que vous commenciez à peine votre parcours d'investissement, cette offre est conçue pour vous doter de la sagesse nécessaire à des transactions plus intelligentes et plus rentables.

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ ).Je suis également long sur leTechnology Select Sector SPDR ETF (NYSE :XLK ).Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks