- Les actions du secteur de l'énergie sont très demandées grâce à l'envolée des prix du pétrole brut, qui ont atteint mardi leur plus haut niveau depuis 2023.

- J'ai donc utilisé l'outil d 'analyse InvestingPro pour rechercher des valeurs énergétiques sous-évaluées, dotées de fondamentaux solides et d'une forte capacité d'appréciation.

- Vous trouverez ci-dessous une liste de cinq grandes valeurs énergétiques qui devraient offrir des rendements parmi les plus élevés selon les modèles d'InvestingPro.

- Vous cherchez d'autres idées de transactions exploitables pour naviguer dans la volatilité actuelle du marché ? Les membres d'Investing Pro bénéficient d'idées et de conseils exclusifs pour naviguer dans n'importe quel climat. En savoir plus "

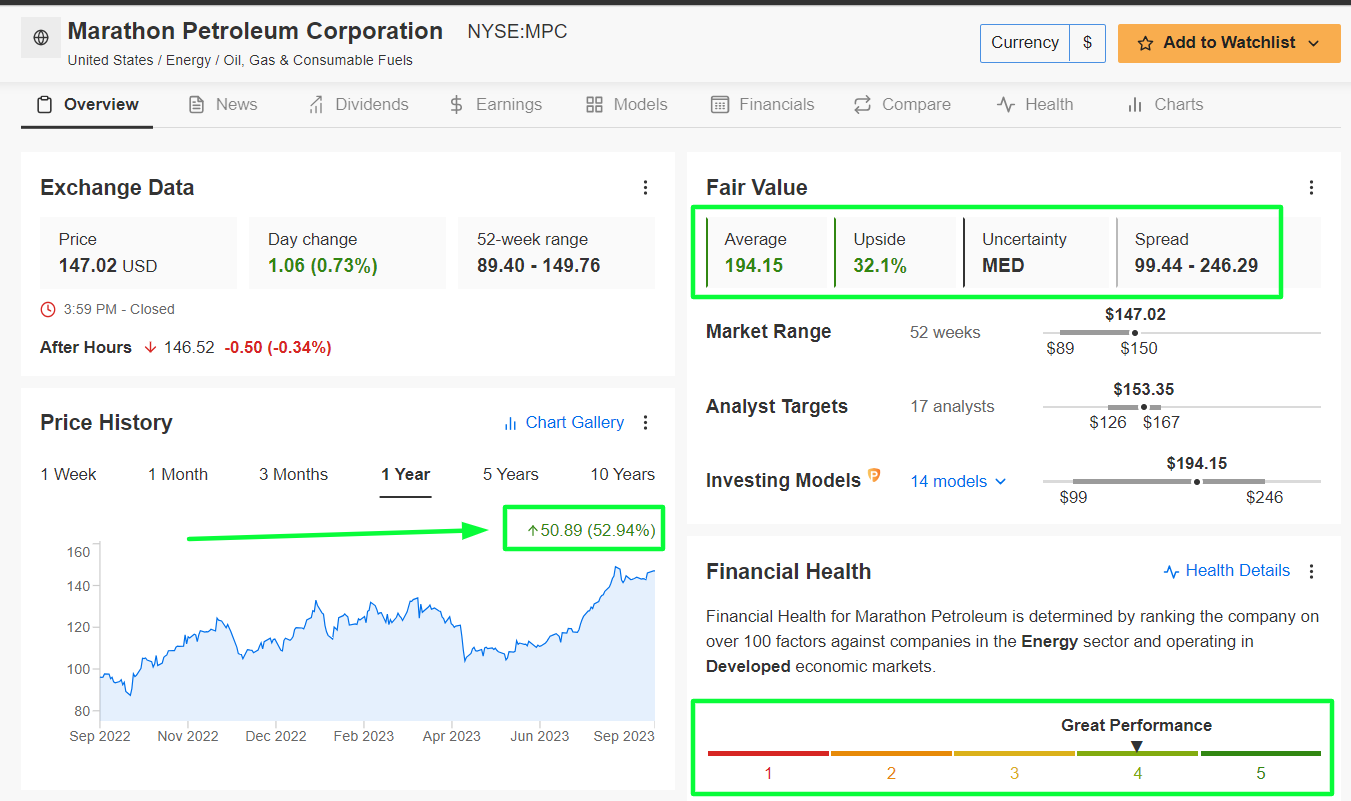

- Cours de clôture de mardi : 147,02

- Estimation de la juste valeur par InvestingPro : 194,15

- Hausse de la juste valeur : +32.1%

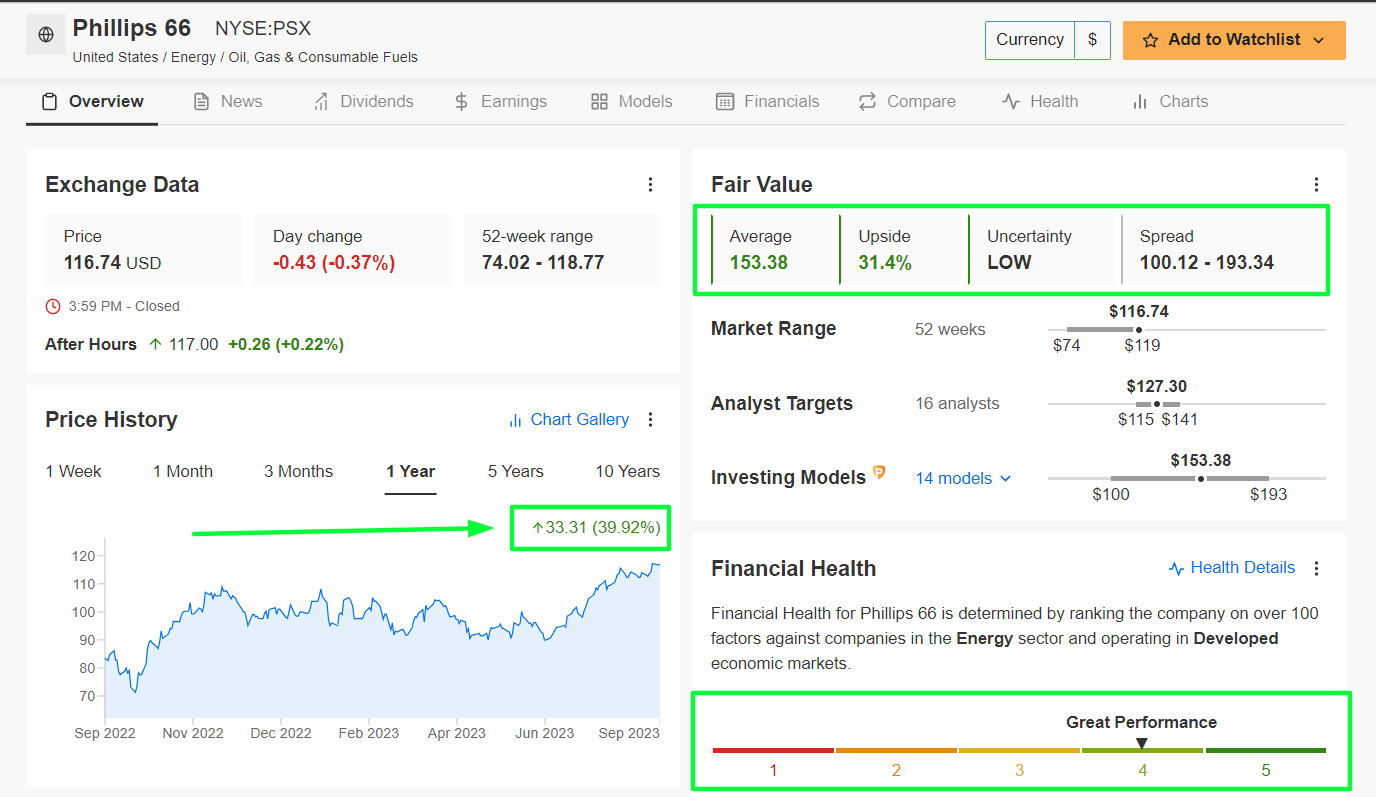

- Cours de clôture de mardi : 116,74

- Estimation de la juste valeur par InvestingPro : 153,38

- Hausse de la juste valeur : +31.4%

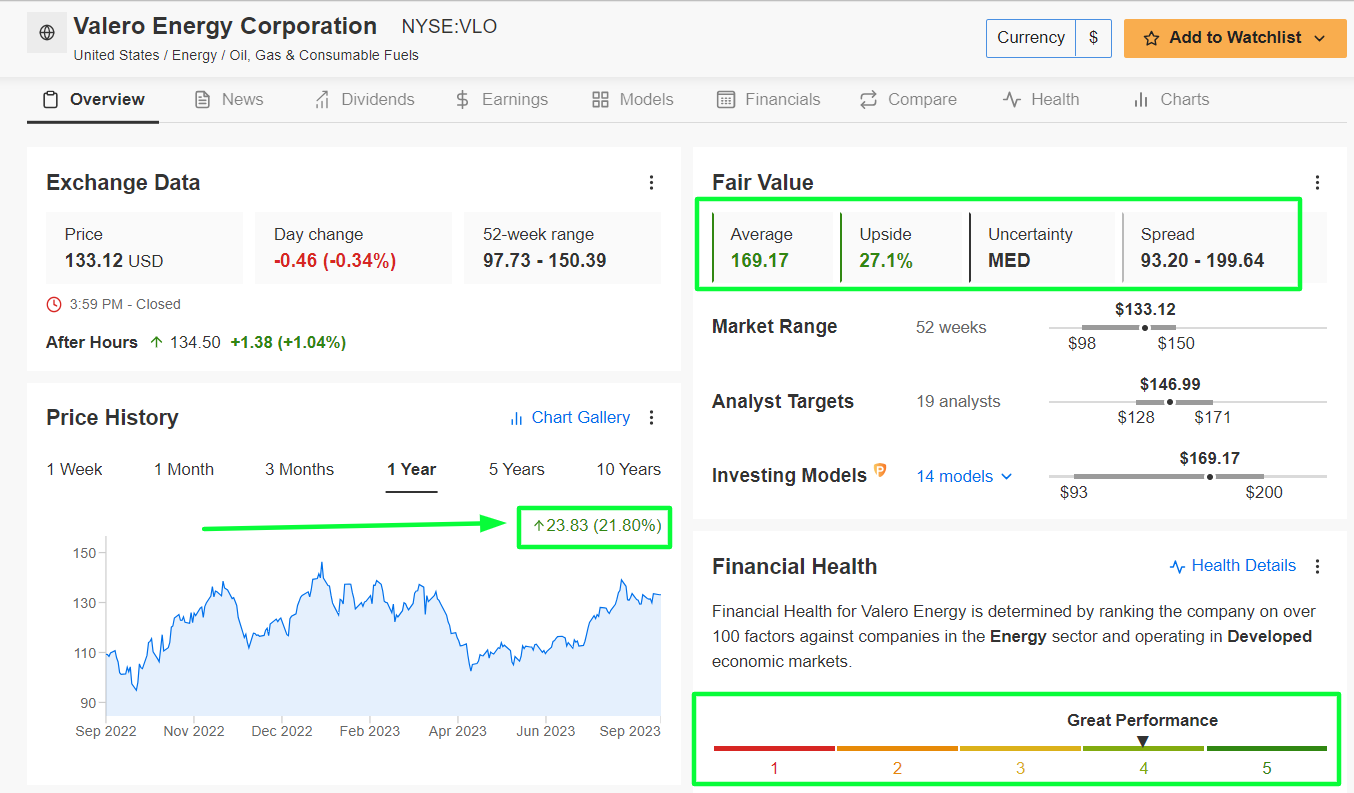

- Cours de clôture de mardi : 133,12

- Estimation de la juste valeur par InvestingPro : 169,17

- Hausse de la juste valeur : +27.1%

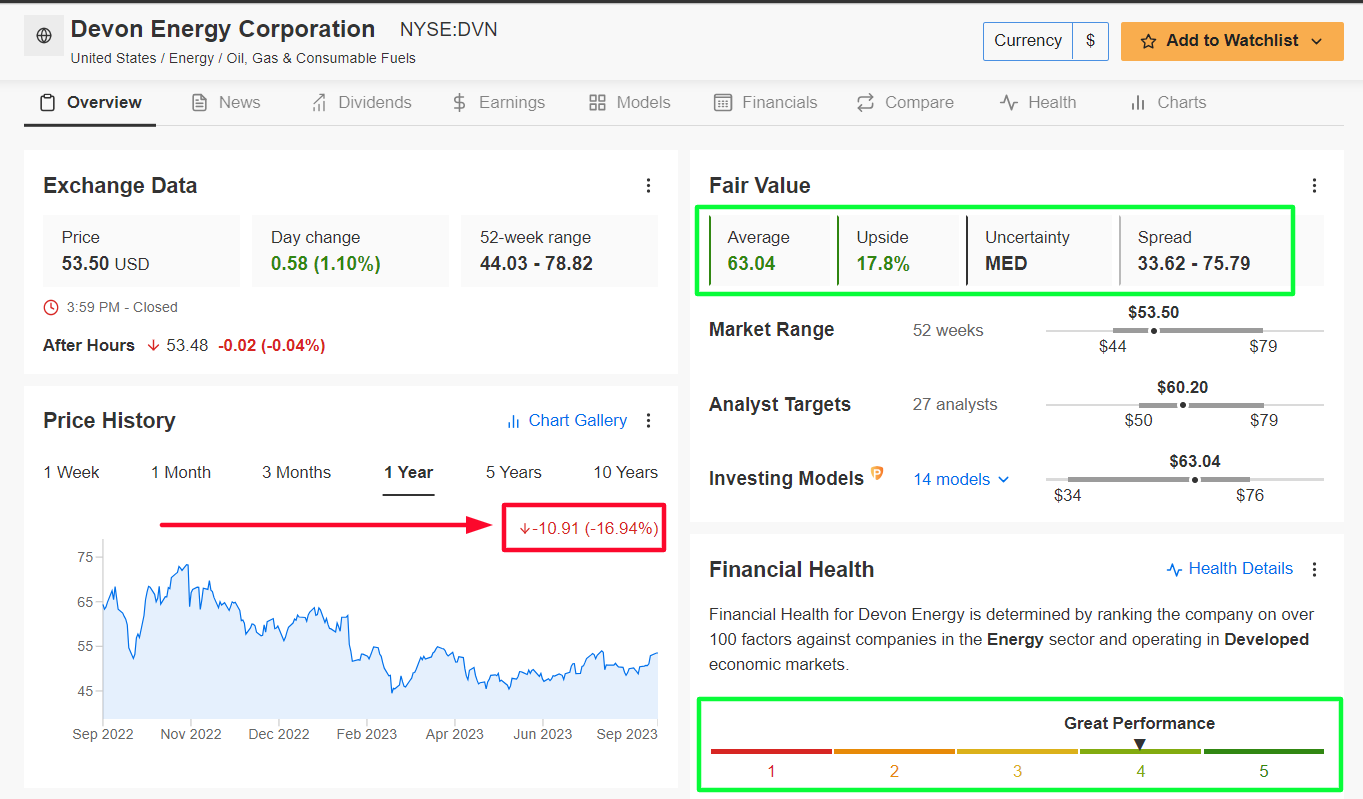

- Cours de clôture de mardi : 53,50

- Estimation de la juste valeur par InvestingPro : 63,04

- Hausse de la juste valeur : +17.8%

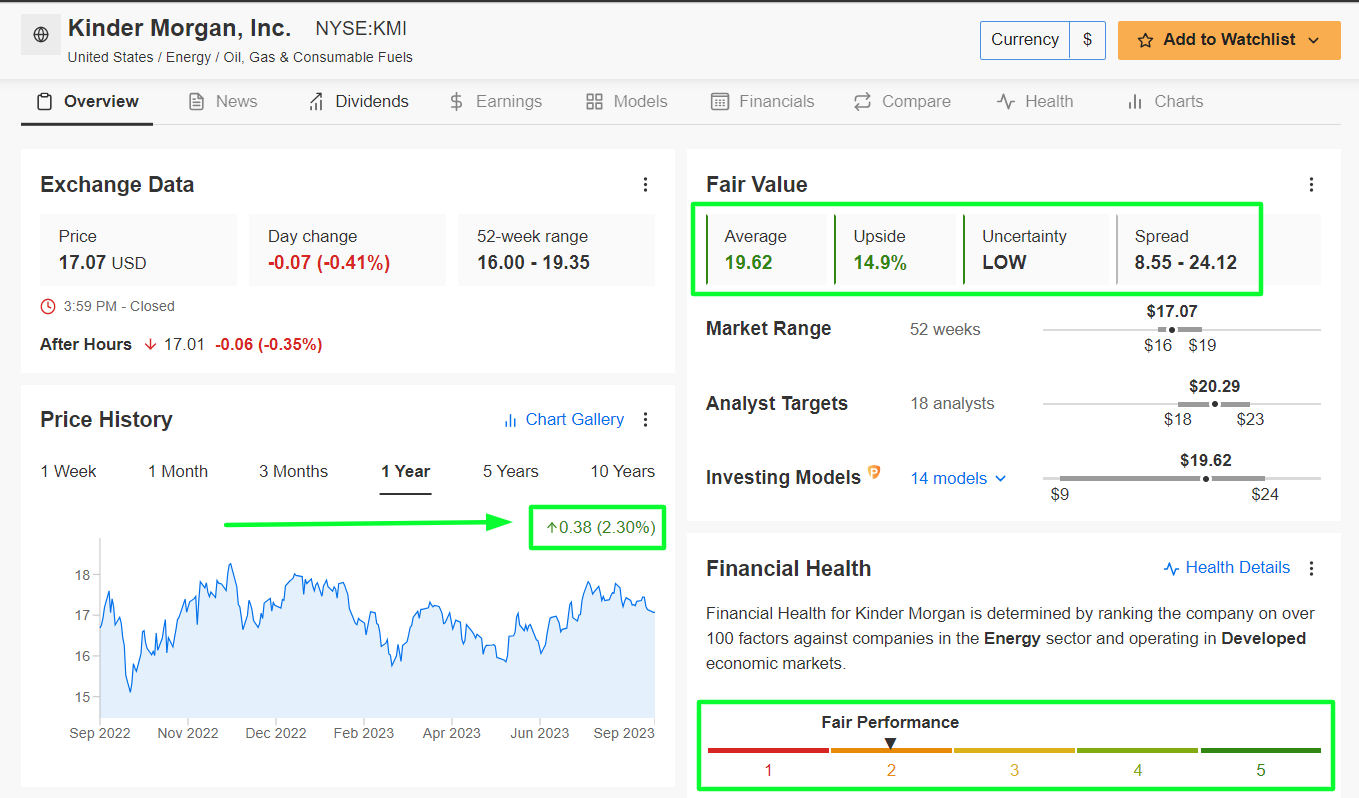

- Cours de clôture de mardi : 17,07

- Estimation de la juste valeur par InvestingPro : 19,62

- Hausse de la juste valeur : +14.9%

Les actions du secteur de l'énergie ont eu le vent en poupe ces dernières semaines, le dernier coup de pouce venant de la flambée des prix du pétrole, qui ont récemment atteint leur plus haut niveau de 2023, à environ 87 dollars le baril.

En fait, le WTI a augmenté d'environ 31 % depuis le mois de juin, dans un contexte d'inquiétude quant au resserrement des stocks mondiaux à la suite de nouvelles réductions de production de la part de l'Arabie saoudite et de la Russie.

Le rallye en cours a relancé les paris selon lesquels les prix du brut pourraient à nouveau atteindre la barre psychologique clé des 100 dollars le baril - un niveau qui n'a pas été atteint depuis avant le krach de la fin 2014.

Comme on pouvait s'y attendre, le fonds Energy Select Sector SPDR® Fund (NYSE :XLE) - qui suit un indice pondéré en fonction de la capitalisation boursière des sociétés énergétiques américaines sur le S&P 500 - a progressé de 19 % au cours des trois derniers mois pour atteindre son plus haut niveau depuis janvier.

À titre de comparaison, l'indice S&P 500 a progressé d'environ 7 % au cours de la même période.

Alors que les prix du pétrole s'apprêtent à atteindre de nouveaux sommets, voici cinq valeurs énergétiques bien placées pour poursuivre leur progression jusqu'à la fin de l'année en raison de leurs solides fondamentaux, de leurs valorisations raisonnables et des rendements élevés qu'elles procurent à leurs actionnaires.

1. MarathonPetroleum

Marathon Petroleum (NYSE :MPC), un poids lourd de l'industrie pétrolière et gazière, se targue d'une forte présence dans le secteur du raffinage et de la commercialisation. La société basée à Findlay, dans l'Ohio, exploite un vaste réseau de raffineries, ce qui en fait un acteur clé du secteur en aval.

L'attention constante que Marathon porte à l'efficacité opérationnelle et à la planification stratégique lui a permis de surmonter les hauts et les bas du marché de l'énergie.

Signe de l'efficacité de ses activités dans le contexte actuel, Marathon Petroleum a vu son bénéfice et son chiffre d'affaires du deuxième trimestre dépasser les attentes du consensus grâce à la forte demande mondiale des raffineries.

Cela fait maintenant onze trimestres consécutifs que l'entreprise dépasse les estimations de Wall Street pour le haut et le bas de l'échelle, car elle récolte les fruits de l'amélioration des fondamentaux du marché, de l'augmentation de la demande mondiale de carburant et de la fermeté des prix des matières premières énergétiques.

Source : InvestingPro

L'action MPC, qui a atteint un record historique de 149,76 dollars le 11 août, est en hausse de 26,3 % depuis le début de l'année. Aux valorisations actuelles, Marathon - qui est devenu le plus grand opérateur de raffineries de pétrole aux États-Unis après son acquisition d'Andeavor en 2018 - a une capitalisation boursière de 58,8 milliards de dollars.

Malgré sa forte performance depuis le début de l'année, l'action de Marathon Petroleum est encore sous-évaluée selon les modèles quantitatifs d'InvestingPro, ce qui fait de MPC une option attrayante pour les investisseurs.

Même avec la récente hausse, les actions pourraient connaître une augmentation de 32,1 % par rapport au prix de clôture de mardi de 147,02 $, car Marathon Petroleum est bien placé pour tirer parti de la hausse des prix du pétrole.

2. Phillips66

Phillips 66 (NYSE :PSX) est un autre poids lourd du secteur de l'énergie, avec des activités diversifiées couvrant le raffinage, le marketing, les produits chimiques et le secteur intermédiaire. Son vaste portefeuille lui confère stabilité et résilience, même dans des conditions de marché difficiles.

L'engagement continu de la société basée à Houston, au Texas, en faveur de l'innovation et de la durabilité la positionne pour une croissance à long terme, ce qui fait de l'action PSX un choix intéressant pour les investisseurs dans un contexte de hausse des prix du pétrole et du gaz.

Phillips 66 a toujours généré de solides flux de trésorerie, ce qui lui a permis d'augmenter son dividende au cours des onze dernières années.

Outre son dividende croissant, le raffineur de pétrole est également intéressant en raison de sa valorisation peu coûteuse. Il se négocie à seulement 4,8 fois les bénéfices prévisionnels, ce qui représente une décote importante par rapport à la moyenne du marché.

Source : InvestingPro

L'action PSX a atteint un nouveau sommet de 52 semaines de 118,77 $ la nuit dernière, son meilleur niveau depuis novembre 2019, ce qui lui vaut une valorisation de 52 milliards de dollars. Ses actions sont en hausse de 12,2% depuis le début de l'année.

Selon InvestingPro, les investisseurs ont la possibilité d'acheter les actions de Phillips 66 à un prix décoté. L'estimation moyenne du prix de la "juste valeur" pour PSX s'élève à 153,38 $/action, ce qui implique un potentiel de hausse de 31,4%.

3. ValeroEnergy

Valero Energy (NYSE :VLO) est une société de raffinage et de commercialisation de premier plan qui jouit d'une forte présence sur les marchés américains et internationaux. Sa diversité géographique et son efficacité opérationnelle renforcent sa capacité à s'adapter à l'évolution de la dynamique du marché de l'énergie.

La constance des dividendes versés par Valero et l'importance accordée à la valeur actionnariale en font une option intéressante pour les investisseurs soucieux de leurs revenus. La société énergétique a versé un dividende annuel pendant 35 années consécutives.

Tout bien considéré, le bilan sain de Valero, ses flux de trésorerie importants et sa valorisation attrayante en font une valeur sûre à détenir lorsque les prix du pétrole brut et de l'essence s'envolent.

Source : InvestingPro

L'action VLO, qui a atteint un sommet historique de 150,39 dollars à la fin du mois de janvier, est en hausse d'environ 5 % depuis le début de l'année. Avec une capitalisation boursière de 47 milliards de dollars, la société énergétique basée à San Antonio, au Texas, est l'une des plus grandes sociétés de raffinage au monde.

Se négociant actuellement à un prix avantageux selon plusieurs modèles d'évaluation sur InvestingPro, l'action Valero offre une opportunité abordable pour les investisseurs cherchant à s'exposer au secteur de l'énergie.

L'objectif de cours " Juste valeur " pour VLO est d'environ 169 $, soit un potentiel de hausse de 27,1 % par rapport à la valeur de marché actuelle.

4. Devon Energy

Devon Energy (NYSE :DVN) est une importante société d'exploration et de production de pétrole de schiste et de gaz naturel qui a de solides antécédents en matière de développement de ressources dans le bassin permien des États-Unis.

Avec la montée en flèche des prix du pétrole et du gaz, les actifs stratégiques et les projets à haut rendement de Devon sont bien positionnés pour la croissance.

La société possède et exploite des actifs de forage clés dans le bassin du Delaware, riche en pétrole, dans le bassin de l'Eagle Ford, dans le bassin de la Powder River, dans le bassin d'Anadarko (NYSE:APC), ainsi que dans la formation de schiste STACK dans l'Oklahoma.

Il convient de noter que la société basée à Oklahoma City (Oklahoma) a augmenté son dividende pendant cinq années consécutives, ce qui témoigne de l'importance qu'elle accorde au rendement pour les actionnaires.

En outre, avec un ratio cours/bénéfice relativement faible de 7,2, l'action Devon est vendue à un prix inférieur à celui de certains de ses rivaux du secteur, tels que Occidental Petroleum (NYSE :OXY) (11,2), Pioneer Natural Resources (NYSE :PXD) (10,4) et EOG Resources (NYSE :EOG) (9,2).

Source : InvestingPro

L'action DVN a clôturé à un plus haut de cinq mois de 53,50 $ hier soir, ce qui a valu au producteur de pétrole et de gaz à faible coût une valorisation de 34,3 milliards de dollars.

Ses actions sont en baisse de 13 % en 2023, bien que la récente vigueur des prix du pétrole et de natural gas ait conduit certains analystes à prévoir une reprise de l'action Devon plus tard dans l'année.

En effet, selon les modèles quantitatifs d'InvestingPro, les actions pourraient connaître une hausse de 17,8 % par rapport au cours de clôture de mardi, ce qui rapprocherait DVN de son prix de "juste valeur" d'environ 63 $.

5. KinderMorgan

Kinder Morgan (NYSE :KMI) est l'une des plus grandes sociétés d'infrastructure énergétique en Amérique du Nord. Ses principales activités consistent à transporter du pétrole brut, du gaz naturel et des produits connexes par le biais de son vaste réseau de pipelines et de terminaux.

En tant que telle, cette société intermédiaire joue un rôle essentiel dans le transport et le stockage des produits pétroliers et gaziers. Avec la hausse des prix de l'énergie, le vaste réseau d'infrastructures de Kinder devrait faire l'objet d'une demande accrue.

L'entreprise énergétique basée à Houston, au Texas, qui exploite environ 85 000 miles de pipelines et 152 terminaux, est le plus grand transporteur indépendant américain de produits pétroliers raffinés et de dioxyde de carbone, ce qui la positionne favorablement sur un marché où une logistique efficace est cruciale.

Outre ses fondamentaux prometteurs, Kinder Morgan offre également aux investisseurs un dividende annuel de 1,13 dollar par action, soit un rendement de 6,59 %, l'un des plus élevés du secteur de l'énergie intermédiaire.

Le géant des pipelines d'énergie a augmenté son dividende pendant cinq années consécutives.

Source : InvestingPro

L'action KMI, qui est en baisse d'environ 5 % en 2023, a terminé à 17,07 dollars hier. Au niveau actuel, Kinder Morgan a une capitalisation boursière de 38 milliards de dollars.

Il convient de noter que la projection de prix " Fair Value " d'InvestingPro pour KMI est de 19,62 $ par action, ce qui suggère un gain potentiel de 14,9 % par rapport au prix de mardi.

N'oubliez pas de consulter InvestingPro pour rester en phase avec les tendances du marché et ce qu'elles signifient pour vos décisions de trading.

***

Divulgation : Au moment où j'écris ces lignes, je suis en position longue sur le site Dow Jones Industrial Average via le SPDR Dow ETF (DIA). J'ai également une position longue sur l'Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV). Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises. Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.