- Acheter ou conserver des actions dont le Z-score d'Altman est faible n'est jamais une bonne idée

- Le score est correct dans plus de 70 % des cas s'il est considéré deux ans à l'avance.

- Actuellement, il indique que la faillite est imminente pour les cinq actions dont nous allons parler dans cet article.

- Si le score calculé est supérieur à 2,99 : il indique une situation financière enviable et un risque de faillite minime.

- Si le score se situe entre 1,81 et 2,99 : Bien qu'il ne soit pas exceptionnellement élevé, il suggère un risque modéré de faillite au cours des deux prochaines années.

- Si le score est inférieur à 1,81 : Il s'agit d'un scénario inquiétant, indiquant un risque substantiel de faillite, potentiellement dans un avenir proche.

- Z-score d'Altman: 0,7

- Note de santé financière: 2,80 sur 5

- Z-score d'Altman: 0,6

- Note de santé financière: 2,95 sur 5

- Z-score d'Altman: 0,3

- Note de santé financière: 1,90 sur 5

- Altman Z-score: 1,5

- Note de santé financière: 2,75 sur 5

- Z-score d'Altman: 1,2

- Note de santé financière: 2,95 sur 5

La formule du Z-score d'Altman, développée par le professeur Edward Altman en 1960, offre un moyen pratique d'évaluer la solidité financière d'une entreprise et sa vulnérabilité à la faillite.

Avec une précision prédictive d'environ 71-72% sur un horizon de deux ans, elle constitue un outil précieux pour évaluer les risques de faillite.

Voici une interprétation simple du Z-score d'Altman :

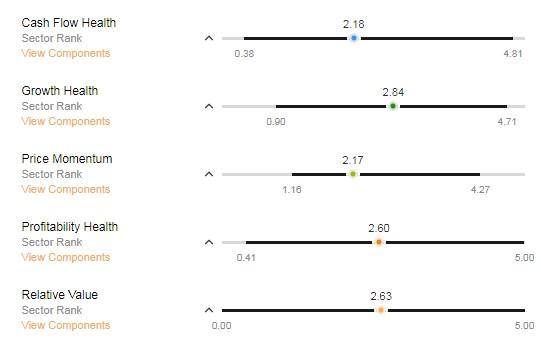

Une autre méthode d'évaluation du risque financier d'une entreprise consiste à utiliser l'indicateur de santé financière d'InvestingPro, qui prend en compte cinq catégories essentielles : les bénéfices, la croissance, la dynamique des prix, les flux de trésorerie et la valeur relative. Chaque catégorie englobe une série de paramètres et attribue des notes de 1 à 5.

Passons maintenant à l'analyse de cinq actions qui, sur la base de ces paramètres, pourraient être confrontées à un risque de faillite. Nous utiliserons l'outil InvestingPro pour identifier ces titres et comprendre les raisons de leur situation financière précaire.

1. ADT

ADT (NYSE :ADT) est une société basée à Boca Raton, en Floride, spécialisée dans les services de sécurité électronique et de protection contre les incendies. La société est entrée en bourse en janvier 2018. Évaluons sa santé financière :

Interprétation : Ce faible score indique un risque important de faillite.

Interprétation : La note indique une santé financière inférieure à la moyenne.

Bien que ces mesures soient préoccupantes, examinons les indicateurs financiers spécifiques pour mieux comprendre la situation financière d'ADT.

Source : InvestingPro

Le 7 novembre, la société présentera ses résultats, et l'on s'attend à une baisse de -39,09% du bénéfice par action (BPA) et de -7,55% du chiffre d'affaires réel.

Source : InvestingPro

L'entreprise est notée 3 fois, dont 1 fois "hold" et 2 fois "sell".

Le suspense continue pour savoir s'il parviendra à maintenir le support ou à le perdre.

2. Plymouth Industrial

Plymouth Industrial (NYSE :PLYM) est une société d'investissement et de gestion immobilière à service complet, spécialisée dans l'acquisition, la propriété et la gestion de divers types de biens immobiliers, à l'exclusion de la location financière. Évaluons sa santé financière :

Interprétation : Un Z-score faible indique un risque important de faillite.

Interprétation : La note indique une santé financière inférieure à la moyenne.

En outre, il convient de noter que Plymouth Industrial devrait distribuer un dividende de 0,225 $ par action le 31 octobre. Pour bénéficier de ce dividende, les investisseurs doivent détenir des actions avant le 28 septembre. Le rendement annuel est d'environ +4,07%.

Malgré l'offre de dividendes, le faible Altman Z-score implique un risque financier important. Poursuivons l'examen des principales mesures financières pour en savoir plus.

Source : InvestingPro

Le 10 novembre, la société présentera ses résultats, qui devraient être décevants.

Source : InvestingPro

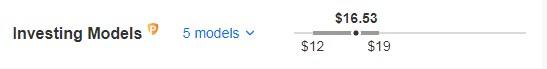

Les modèles d'InvestingPro fixent un prix cible de 16,53 $. Aucune des 6 notations n'est d'achat, 4 sont de maintien et 2 sont de vente.

Source : InvestingPro

Après plusieurs tentatives, le titre n'a pas pu franchir la résistance.

3. The Hanover Insurance

The Hanover Insurance Group (NYSE :THG) est une compagnie d'assurance dont le siège se trouve à Worcester, dans le Massachusetts. Fondée à l'origine en 1852 près de Hanover Square (NYSE:SQ) à Manhattan, New York, elle était connue sous le nom d'Allmerica Financial Corporation avant d'adopter son nom actuel en 2005. Examinons maintenant sa santé financière :

Interprétation : Un score Z faible indique un risque substantiel de faillite.

Interprétation : La note indique une mauvaise santé financière.

Par ailleurs, The Hanover Insurance Group devrait publier ses résultats le 25 octobre. Les attentes du marché anticipent une baisse de -4,03% du bénéfice par action (BPA) et une baisse de -43% du bénéfice annuel. Ces données soulignent les défis potentiels auxquels la société devra faire face dans un avenir proche.

Compte tenu de la faiblesse du score Z d'Altman et de la note de santé financière, il est essentiel de surveiller de près les performances et les résultats financiers de cette entreprise. Continuons à explorer d'autres entreprises et leur situation financière.

Source : InvestingPro

Le 29 septembre, elle distribuera un dividende de 0,81 $ par action, et pour y avoir droit, les actions doivent être détenues avant le 15 septembre. Le rendement annuel est de +3%.

Les modèles d'InvestingPro ne voient pas de potentiel. Ils ont d'ailleurs placé leur objectif de cours à 109,29 $.

Source : InvestingPro

Techniquement, la perte de support de l'action en avril a déclenché le signal de faiblesse baissière.

4. The Marcus Corporation

The Marcus Corporation (NYSE :MCS) est une société basée à Milwaukee, Wisconsin, dont l'histoire remonte à sa fondation le 1er novembre 1935. La société opère principalement par le biais de deux divisions principales : Marcus Theatres et Marcus Hotels and Resorts. Voici un aperçu de sa santé financière :

Interprétation : Un Z-score de 1,5 indique un risque modéré de détresse financière, mais pas aussi grave que pour d'autres entreprises.

Interprétation : La note indique une santé financière plutôt modérée.

The Marcus Corporation devrait publier ses résultats le 26 octobre. Les attentes du marché anticipent une baisse de -38% du bénéfice par action (BPA) et une baisse de -6,77% des revenus réels.

Ces projections suggèrent des défis potentiels auxquels la société pourrait être confrontée au cours de la période à venir.

Source : InvestingPro

Le rendement annuel actuel du dividende est de +1,7 %.

Les modèles d'InvestingPro lui donnent un peu d'élan à la hausse à 17,47 $.

Source : InvestingPro InvestingPro

Techniquement, le support continue de bien fonctionner. Chaque fois qu'il est touché, il empêche de nouvelles chutes et permet un rebond intéressant à la hausse.

5. Cinemark

Cinemark Holdings (NYSE :CNK) est une importante chaîne de cinémas présente dans plusieurs régions, dont les États-Unis, Taïwan, les Caraïbes et une grande partie de l'Amérique latine. Fondée en 1961, la société a son siège social au Texas. Voici un aperçu de sa santé financière :

Interprétation : Un score Z de 1,2 indique un risque modéré de difficultés financières, soulignant la nécessité d'une gestion financière vigilante.

Interprétation : La note de santé financière indique une position financière modérément stable.

Cinemark Holdings devrait publier ses résultats financiers le 3 novembre, les attentes pointant vers une baisse de -22,47% du bénéfice par action (BPA). Cette baisse anticipée du BPA indique des défis potentiels que l'entreprise pourrait avoir à relever dans ses prochains rapports financiers.

Source : InvestingPro

Elle présente 6 notations, dont 3 sont à conserver et 3 à vendre. Les modèles d'InvestingPro lui donnent un petit potentiel de hausse à 18,17 $.

Source : InvestingPro InvestingPro

En août, il a atteint sa résistance mais n'a pas réussi à la franchir.

***

Avertissement : Cet article est fourni à titre d'information uniquement ; il n'est pas destiné à encourager l'achat d'actifs de quelque manière que ce soit, et ne constitue pas une sollicitation, une offre, une recommandation, une opinion, un conseil ou une recommandation d'investissement. Nous vous rappelons que tous les actifs sont considérés sous des angles différents et sont extrêmement risqués, de sorte que la décision d'investissement et le risque associé sont propres à l'investisseur.