La remontée des taux et des rendements ont remis les obligations au devant de la scène. Et davantage encore celles qui sont assorties d’un tout petit coupon, de sorte que leur rendement brut est quasiment équivalent au rendement net. Explications.

Nous parlons ici des obligations qui ont été émises il y a plusieurs mois ou années, lorsque les taux étaient encore au plus bas.

A l’époque, des émetteurs comme Nestlé (SIX:NESN) ont été en mesure de lever de la dette avec des coupons quasi nuls, les investisseurs étant alors prêts à faire l’impasse sur le rendement, pour autant que leur argent soit placé auprès de signature de qualité avec une assurance de remboursement à l’échéance.

A la faveur de la remontée des taux, ces obligations ont vu leur cours se replier nettement ces dernières semaines, et leur rendement augmenter fortement. Tour profit pour l’épargnant qui souhaiterait entrer à bon compte sur le marché.

Car non seulement, il est en mesure de tabler sur une nette décote du cours à l’achat, mais il voit également le poids du précompte mobilier de 30% réduit au minium compte tenu de la faiblesse du coupon.

En effet, le précompte mobilier impactant quasi exclusivement le montant du coupon, lorsqu’une obligation propose un coupon quasi nul, le poids de la fiscalité est d’autant plus faible. Et ce alors que le rendement qui s’est apprécié en marge de la remontée des taux, n’est lui pas soumis à l’impôt.

Par ailleurs, dans le cas des obligations qui auraient été émises sous le pair, la plus-value par rapport au prix de remboursement ne sera que très légèrement taxée.

Dans le cadre de cette thématique, nous vous proposons aujourd'hui quelques exemples d'obligations dont le coupon est très faible et dont le rendement s'est fortement apprécié.

L’Olo belge: un rendement annuel de 1,40%

A titre d’exemple, sur base d’un cours de 96% et d’un coupon de 0,70%, l’emprunt belge à cinq ans affiche un rendement annuel brut de 1,40% ou 1,20% net.

L’occasion de rappeler à l’investisseur désireux de confier une partie de son épargne à la Belgique qu’il est plus intéressant de se positionner sur le marché secondaire, plutôt que de souscrire aux nouveaux bons d’Etat par exemple, qui offrent des coupons plus élevés et qui sont donc davantage soumis à l’imposition.

McDonald's (NYSE:MCD): un rendement annuel de 3,40%

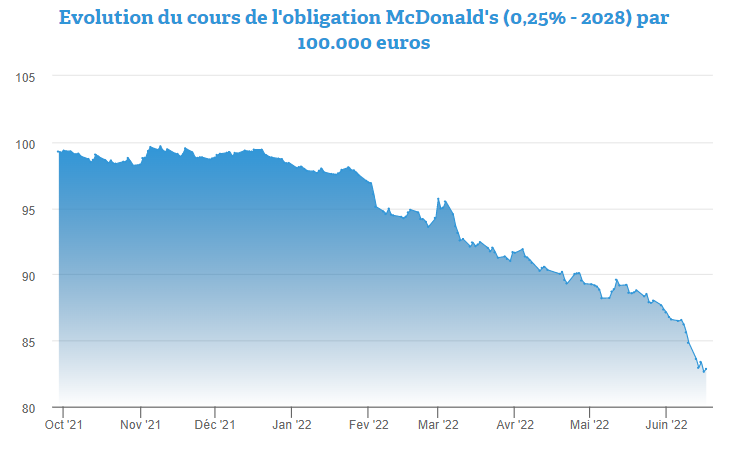

L’obligation que s’engage à rembourser dans cinq ans MacDonald’s est un autre parfait exemple. Le géant du fast-food avait du proposer un coupon de 0,25% pour placer cette obligation en octobre dernier.

Emise légèrement sous le pair, elle a vu son cours décrocher autour des 83% du nominal, avec un rendement annuel porté à 3,40% brut ou 3,30% net. L’investissement est fixé à 100.000 euros en nominal, soit 83.000 euros sur base du cours en vigueur.

Carrefour (EPA:CARR): un rendement annuel de 3,60%

Très présent sur le marché obligataire, le géant de la grande distribution Carrefour a notamment émis une obligation à maturité 2027 qui, sur base d’un cours de 88,50% du nominal, affiche un rendement annuel de 3,60 brut ou 3,25% net. L’investissement est fixé à 100.000 euros en nominal, soit environ 89.000 euros sur base du cours en vigueur.

Volkswagen (ETR:VOWG_p) Leasing: un rendement annuel de 3,95%

La différence entre les rendements brut et net est également fortement réduite pour l’obligation que s’engage à rembourser dans sept ans Volkswagen Leasing, du nom de la société qui exploite l'activité de leasing pour les véhicules neufs et d'occasion des marques du groupe Volkswagen. Sur base d’un coupon de 0,75% et d’un cours de 80% du nominal, le annuel brut atteint à 3,95%, ou 3,75% net.

Renault (EPA:RENA): un rendement annuel de 4,75%

Voici un placement davantage spéculatif compte tenu du rating BB+ attribué à la marque au losange par Standard & Poor’s. Disponible à l’achat à 88,30% du nominal et assortie d’un coupon de 1%, l’obligation remboursable en 2025 par Renault permet de tabler sur un rendement annuel brut de 4,75% ou de 4,40% net.