Le groupe immobilier allemand Accentro cherche à restructurer sa dette, selon des informations Bloomberg. L’emprunt obligataire qui vient à échéance en février 2023 est concerné.

L’entreprise explore plusieurs pistes. Parmi celles-ci, un rachat partiel de la souche obligataire échéant en février 2023 et une extension de sa maturité seraient à l’étude, toujours selon Bloomberg qui cite des sources ayant demandé à ne pas être identifiées alors que les discussions sont privées au stade actuel.

Les créanciers obligataires, de leur côté, se sont déjà regroupés. Environ 40% d’entre eux ont, en effet, chargé Houlihan Lokey (une banque d’investissement spécialisée dans les fusions & acquisitions) et Milbank LLP (un cabinet d’avocats) de les défendre.

Accentro est également présent sur le marché avec une obligation échéant en mars 2026, au coupon de 4,125% et d’une taille à l’émission (en 2021) de 100 millions d’euros.

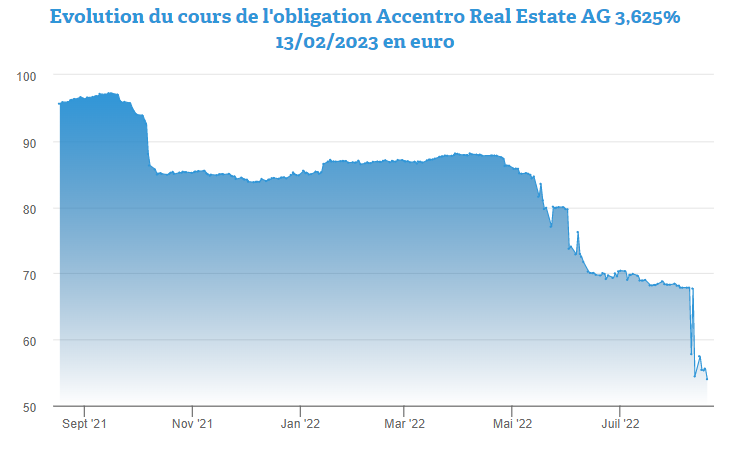

A la veille du week-end, l’obligation Accentro 3,625% 2023 cotait sur le marché secondaire aux alentours de 54% du nominal, un prix témoignant de la grande inquiétude des investisseurs pour l’avenir de l’entreprise.

Scandale Adler

Si les inquiétudes des intervenants de marché pour l’ensemble du secteur immobilier européen, sur fond de croissance financée par un recours massif à la dette et de hausse des taux d’intérêt, ont eu pour effet de tirer les prix des obligations Accentro vers le bas, le groupe est également sous le feu des projecteurs à cause de l’un de ses actionnaires : la société immobilière allemande Adler.

Les prix des obligations Accentro ont d’ailleurs encaissé quelques belles chutes ces derniers mois, alors que le vendeur à découvert Fraser Perring mettait en doute la véracité des comptes du groupe Adler. Dans une note publiée en octobre 2021, il indiquait que "le groupe Adler est un foyer de fraude, de tromperie et de fausses déclarations financières visant à cacher sa véritable situation financière, qui est sombre". "Son bilan a été artificiellement gonflé de manière significative, ses actions ne sont pas recommandables et ses obligations vont presque certainement faire défaut entraînant des dépréciations très importantes", ajoutait-il.

Natig Ganiyev

Par ailleurs, Accentro est, malgré elle, au cœur d’une des plus importantes polémiques dans le dossier Adler.

L’histoire remonte à 2017, lorsqu’Adler a décidé de vendre la majeure partie de sa participation dans Accentro à une société liée à l'investisseur azéri Natig Ganiyev, tout en acceptant de recevoir des paiements échelonnés. Après que KPMG a examiné les comptes plus tôt cette année, Adler a reconnu qu'il y avait un risque qu'il ne récupère pas les 58,6 millions d'euros encore dus par Ganiyev. L'investisseur azéri est toujours le premier actionnaire d'Accentro, via Brookline Real Estate Sarl, avec 83% du capital, selon des informations Bloomberg. Adler Real Estate détient près de 5% et le solde est coté en bourse.

Privatisation de biens immobiliers

Le cœur de métier d’Accentro consiste à "privatiser des biens immobiliers", c’est-à-dire à vendre au détail des copropriétés de son portefeuille à des propriétaires occupants ou à des investisseurs locatifs (institutionnels ou non). En parallèle, la société s’occupe aussi de commercialiser des appartements pour le compte de promoteurs immobiliers ou d’investisseurs. La société indique avoir vendu à ce jour 18.000 biens représentant un volume de ventes de 1,8 milliard d’euros.

En plus de son marché domestique de Berlin, la société se concentre avant tout sur Hambourg, la zone Rhin-Ruhr et Leipzig.

Accentro a réalisé un chiffre d’affaires de 192,75 millions d’euros en 2021, sur base des dernières données annuelles. Les résultats du premier trimestre sont disponibles via ce lien URL.

Fondée en 1993, mais coté à Francfort en depuis 2007, Accentro affiche une capitalisation boursière de l’ordre 117 millions d’euros.