À l'heure où j'écris ces lignes, l'or se négocie juste en dessous de 2 500 dollars l'once, après avoir dépassé ce niveau psychologiquement important pour la première fois à la mi-août. Pour les investisseurs chevronnés dans les mines d'or, il s'agit d'un moment de validation. Après tout, le métal jaune est depuis longtemps considéré comme l'ultime protection contre l'incertitude économique.

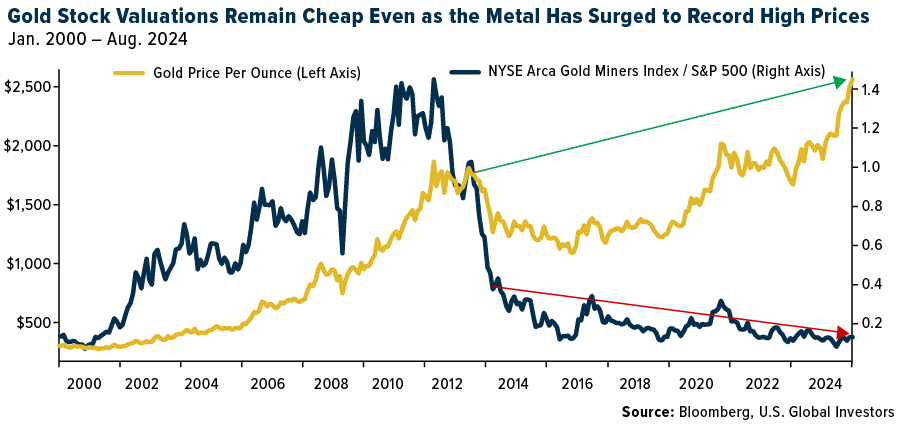

Pourtant, malgré la hausse, les actions aurifères, c'est-à-dire les sociétés qui exploitent, traitent et vendent le métal, se négocient à des valorisations historiquement basses par rapport au marché.

Ce décalage apparent offre aux investisseurs à contre-courant une opportunité extraordinaire.

Explication de la hausse des rendements et de la chute de l'or

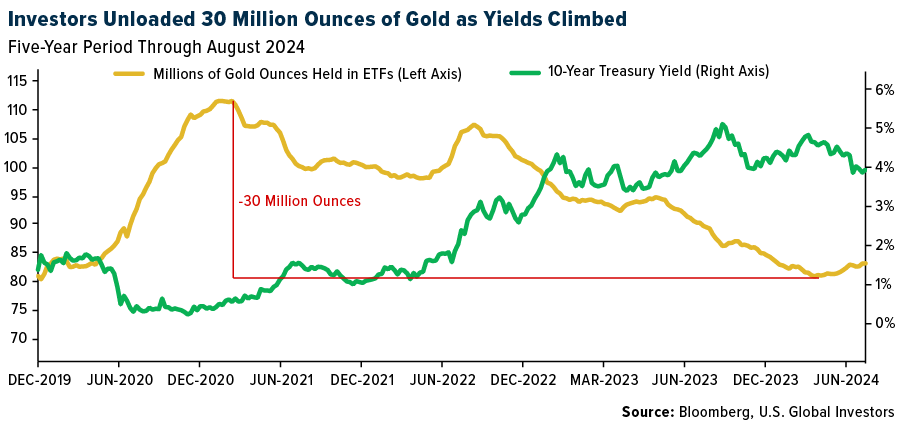

Mais d'abord, pourquoi cela se produit-il ? Selon moi, la principale cause de cette disparité réside dans l'impact des taux d'intérêt et dans la frénésie d'achat d'or des banques centrales. Le rendement réel des bons du rendement a 10 ans, corrigé de l'inflation, est passé d'un plancher d'environ -1,2 % en août 2021 à près de 2,5 % en octobre 2023, et pour de nombreux investisseurs, en particulier ceux des pays occidentaux, la hausse des rendements est un signal de vente de l'or non porteur d'intérêts.

C'est exactement ce qui s'est passé. De fin 2020 à mai 2024, les fonds négociés en bourse (ETF) adossés à l'or physique ont perdu environ 30 millions d'onces, soit plus d'un quart de leurs avoirs totaux, car les investisseurs en quête de rendement ont réduit leurs positions.

Je crains que certains investisseurs aient négligé le potentiel à long terme de ces mêmes actifs qu'ils abandonnaient. Les actions aurifères, contrairement au métal physique, offrent non seulement une couverture, mais aussi un moyen de participer à la hausse des prix de l'or. En d'autres termes, lorsque les prix de l'or ont augmenté, les actions aurifères ont historiquement eu tendance à augmenter encore plus.

À l'heure actuelle, je pense que ces actions offrent une combinaison sans précédent de faibles valorisations et de rendements potentiels élevés.

Un point de vue contrarien sur les actions aurifères

En tant que contrariens, nous comprenons que le meilleur moment pour investir est souvent celui où le sentiment est le plus bas. Et le sentiment concernant les actions aurifères est plutôt bas en ce moment.

Mais l'histoire nous montre que c'est peut-être le moment idéal pour acheter. Comme le montre le graphique ci-dessus, nous assistons à un renversement de la tendance à la baisse des ETF aurifères. Depuis la mi-mai, les investisseurs ont ajouté environ 2,3 millions d'onces d'or, selon les données de Bloomberg ; les avoirs sont maintenant à leur plus haut niveau depuis février de cette année.

Ce n'est peut-être qu'un début. Si les intérêts réels baissent sensiblement, le vent pourrait tourner en faveur de l'or et des actions aurifères.

L'or à 3 000 dollars d'ici à la mi-2025 ?

Historiquement, les gains les plus importants de l'or ont eu lieu lorsque la Réserve fédérale a réduit les taux d'intérêt dans un contexte d'incertitude économique. Bien qu'il n'y ait pas de crise évidente à l'horizon, les marchés tablent sur une réduction de 25 points de base lors de chacune des deux prochaines réunions de la Fed en septembre et en novembre, une réduction plus importante étant attendue en décembre.

Si la Fed s'exécute, le prix de l'or pourrait non seulement se maintenir à son niveau actuel, mais aussi atteindre de nouveaux sommets. UBS prévoit que l'or atteindra 2700 dollars à la mi-2025 ; Citigroup, Goldman Sachs (NYSE:GS) et Bank of America (NYSE:BAC) prévoient tous que le métal atteindra 3000 dollars.

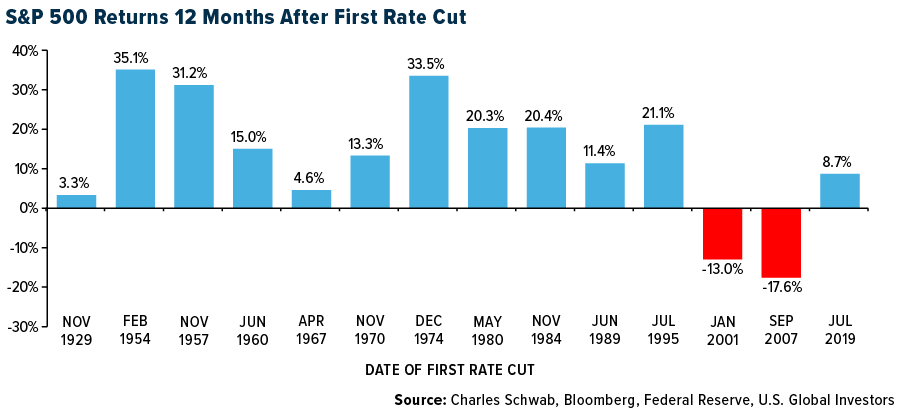

Tendances boursières après la première baisse des taux de la Fed

Cela ne veut pas dire qu'il faille se débarrasser de toutes ses actions au profit de l'or, d'autant plus que la Fed est sur le point d'assouplir sa politique. Charles Schwab a récemment montré ce que les actions ont fait dans le passé lorsque les taux ont baissé, et les investisseurs voudront peut-être en prendre note.

Le marché boursier a progressé 12 fois sur 14, soit 86 % du temps, un an après que la Fed a procédé à sa première réduction dans le cadre d'un nouveau cycle d'assouplissement. Schwab souligne que les deux périodes négatives consécutives étaient liées à des circonstances extraordinaires : la bulle Internet en 2001 et la crise immobilière en 2007. Les performances passées ne garantissent pas les résultats futurs, mais elles méritent d'être prises en considération.

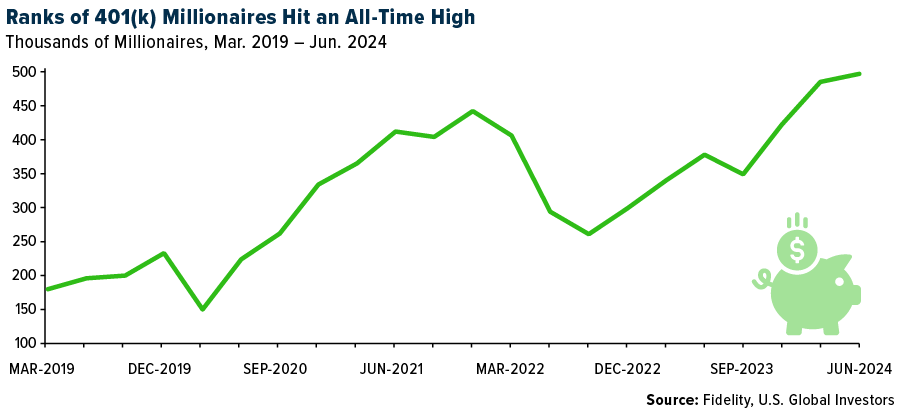

C'est une excellente nouvelle pour les investisseurs en général, y compris pour le nombre record de "millionnaires 401(k)", c'est-à-dire les investisseurs qui disposent d'un million de dollars ou plus sur leurs comptes de retraite. Selon Fidelity, ces millionnaires sont aujourd'hui près d'un demi-million... et leur nombre ne cesse de croître !

Comme toujours, je vous encourage à faire vos propres recherches, à tenir compte de votre tolérance au risque et à consulter votre conseiller financier. Mais d'après moi, l'opportunité que représentent les actions aurifères ne doit pas être négligée.