- Les marchés sont à cran à la veille de la dernière réunion de politique monétaire de la Réserve fédérale.

- Je pense que la Fed adoptera un ton plus hawkish dans son message alors que les craintes d'inflation reviennent.

- Contrairement à l'opinion générale, il y a un risque croissant que la Fed s'abstienne complètement de réduire les taux cette année.

- Vous voulez un coup de pouce sur le marché ? Rejoignez InvestingPro pour moins de 9 dollars par mois pendant une durée limitée et ne ratez plus jamais un marché haussier parce que vous ne savez pas quelles actions acheter !

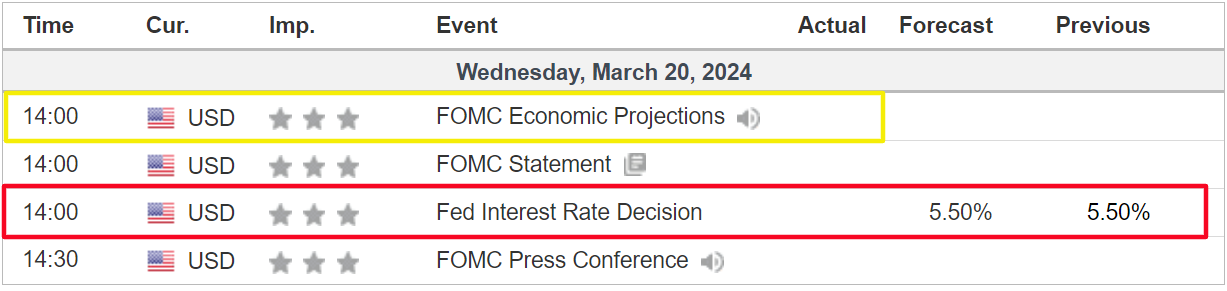

La Réserve fédérale annoncera sa dernière décision politique lors de sa deuxième réunion de l'année aujourd'hui, et les enjeux sont importants.

L'absence d'action de la banque centrale américaine sur le front des taux est considérée comme l'issue la plus probable. Toutefois, la mise à jour des projections de taux d'intérêt et les nouveaux commentaires du président de la Fed, Jerome Powell, pourraient constituer un joker, signalant potentiellement moins de réductions de taux et un début plus tardif de l'assouplissement de la politique que ce qui était prévu précédemment.

Les enjeux seront donc considérables lorsque la banque centrale américaine rendra sa décision de politique monétaire et ses projections économiques actualisées mercredi après-midi à 14 heures (heure française).

Si vous souhaitez diversifier votre exposition au risque en prévision de la volatilité des échanges, nous vous invitons à découvrir notre outil de sélection des actions basé sur l'intelligence artificielle, qui change la donne. Pour moins de 9 dollars par mois, notre IA prédictive vous aide à trouver les meilleures entreprises du marché sur une base mensuelle pour une surperformance durable du marché .

Qu'attendre de la décision d'aujourd'hui sur les taux d'intérêt ?

La Fed est pratiquement certaine de maintenir la fourchette cible des Fed funds entre 5,25 % et 5,50 %, où elle se trouve depuis juillet dernier.

Source : Investing.com

Les responsables politiques du FOMC publieront également leurs nouvelles prévisions concernant les taux d'intérêt et la croissance économique, connues sous le nom de "dot plot", qui donneront des indications plus précises sur la trajectoire probable des taux de la Fed jusqu'à la fin de l'année 2024 et au-delà.

En décembre, le "dot plot" a montré que les responsables de la Fed prévoyaient trois réductions des taux d'intérêt cette année et un assouplissement supplémentaire de 100 points de base en 2025.

Tous les regards se tourneront ensuite vers le président de la Fed, M. Powell, qui tiendra une conférence de presse très suivie, les investisseurs cherchant à connaître son point de vue sur l'économie et l'inflation et la manière dont cela peut affecter la politique monétaire dans les mois à venir.

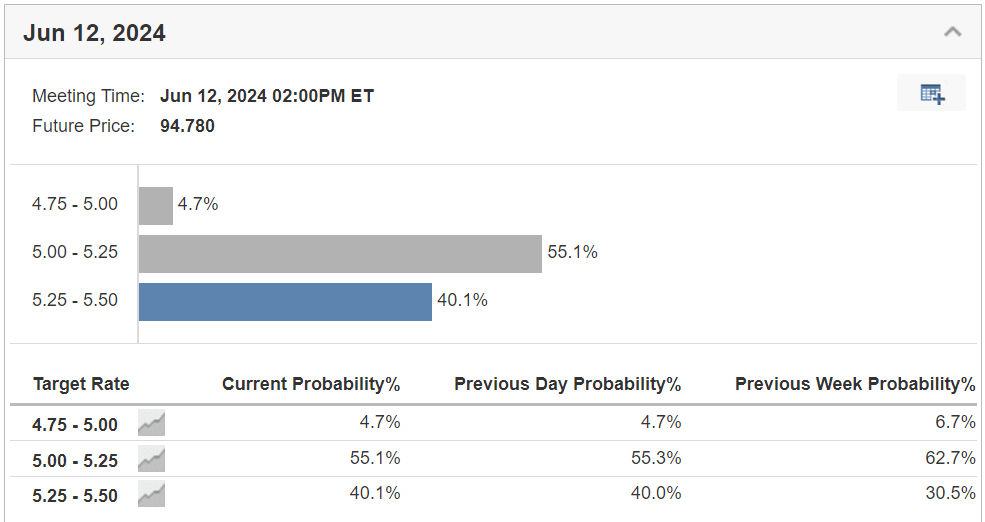

Bien que le marché s'attende à de multiples baisses de taux cette année, les traders ont commencé à ajuster leurs prévisions à la suite d'une récente série de données sur l'inflation, signalant un changement potentiel de sentiment vers une approche plus prudente de la politique monétaire.

Après avoir commencé l'année en prévoyant jusqu'à sept baisses de taux, les investisseurs n'en attendent plus que trois, la date de la première étant repoussée de mars à juin.

Ceci étant dit, même les chances d'une réduction en juin ont diminué ces dernières semaines. À un moment donné lundi, les contrats de swap qui prévoient les décisions de la banque centrale américaine indiquaient une probabilité inférieure à 50 % que les décideurs politiques procèdent à leur première baisse des taux d'intérêt en juin.

Source : Investing.com

Depuis mercredi matin, l'Outil Fed Monitor d'Investing.com estime à environ 60 % les chances d'une baisse de 25 points de base des taux en juin, contre plus de 90 % il y a quelques semaines.

Prédiction : La Fed est de retour

Je pense qu'il existe un risque important que la Fed adopte un ton plus hawkish que prévu, car l'inflation reste bien supérieure à l'objectif de 2 % de la banque centrale, l'économie résiste mieux que prévu et le marché de l'emploi reste solide.

En outre, la récente remontée du taux d'inflation incitera les responsables de la Fed à revoir leurs projections à la baisse et à prévoir deux baisses de taux cette année, contre trois précédemment.

M. Powell tentera donc de repousser les attentes du marché concernant une baisse imminente des taux et réaffirmera qu'il ne prévoit des baisses que lorsque la Fed sera convaincue que l'inflation se rapproche durablement de son objectif de 2 %.

En résumé, l'environnement actuel n'est pas propice à une baisse des taux d'intérêt.

Contrairement à l'opinion générale, je suis d'avis que la Fed pourrait s'abstenir de baisser ses taux cette année, car l'inflation met plus de temps à revenir à l'objectif de la Fed que beaucoup ne l'espéraient.

Après juin, la Fed n'aura plus que quatre réunions en 2024 : en juillet, septembre, novembre et décembre.

Compte tenu de ces éléments, il semble de plus en plus probable que le prochain cycle d'élections présidentielles américaines interfère avec le début du cycle d'assouplissement de la Fed, car la banque centrale préférerait ne pas passer à un cycle de réduction des taux lors de la dernière réunion du FOMC avant l'élection.

Dans ce cas, la Fed pourrait maintenir les taux à un niveau élevé plus longtemps que les marchés ne l'anticipent actuellement.

Que faire maintenant ?

Toute indication ou changement de ton de la Fed au cours de la réunion pourrait déclencher des mouvements de marché et des sentiments d'investisseurs significatifs. Dans ce contexte, il est conseillé aux acteurs du marché de rester vigilants, de faire preuve de prudence et de diversifier leurs portefeuilles afin de se prémunir contre les fluctuations potentielles du marché.

Étant donné que les marchés ont progressé grâce à la perspective d'une baisse des taux de la Fed cette année, une diminution des réductions de taux pourrait être considérée comme une menace pour le rallye du marché.

Ne manquez pas de consulter InvestingPro pour vous tenir au courant des tendances du marché et de ce qu'elles signifient pour vos transactions.

Les lecteurs de cet article bénéficient d'une remise supplémentaire de 10 % sur les abonnements annuels et semestriels grâce aux codes PROTIPS2024 (annuel) et PROTIPS20242 (semestriel).

Abonnez-vous ici et ne ratez plus jamais un marché haussier!

Divulgation : Au moment où j'écris ces lignes, j'ai une position longue sur le S&P 500 et le Nasdaq 100 via le SPDR S&P 500 ETF (SPY) et l'Invesco QQQ Trust ETF (QQQ).

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.