- Les actions restent dans une tendance baissière, comme en témoigne le récent rejet par le S&P 500 de sa moyenne mobile à 200 jours.

- La Fed veut voir des preuves d'un refroidissement général. Les rapports ISM Manufacturing de jeudi et sur l'emploi de vendredi sont essentiels pour la politique.

- Goldman Sachs (NYSE:GS) et BofA s'attendent à de bons chiffres sur l'emploi et à une baisse du taux de chômage.

Les marchés poursuivent leur tendance à la baisse après une réaction brutale au message direct du président Jerome Powell vendredi dernier. Les actions se sont négociées à la baisse pour clôturer la semaine dernière et un nouveau repli par rapport au pic de la mi-août. Le 16 août, le S&P 500 a grimpé jusqu'à sa moyenne mobile de 200 jours inclinée vers le bas, avant de tester un autre indicateur de tendance clé, la moyenne mobile de 50 jours. Après un rapport JOLTS chaud et des données confiance des consommateurs plus optimistes mardi matin, la pression est montée sur la Fed.

S&P 500 : Déclin de la moyenne mobile de 200 jours et franchissement de la moyenne mobile de 50 jours

Source : Stockcharts.com

Toutes ces fluctuations de prix interviennent au cours d'une période souvent volatile pour les actions. Le mois de septembre est connu pour ses corrections brutales avant un rallye saisonnier de fin d'année. Cette fois-ci, nous entrons dans cette période périlleuse au sein d'une tendance baissière plus large, ce que les techniciens peuvent considérer comme une source d'inquiétude. Aurons-nous des catalyseurs fondamentaux pour faire baisser les actions ? Cette possibilité est sur la table avec quelques données économiques importantes sur le point de traverser les fils.

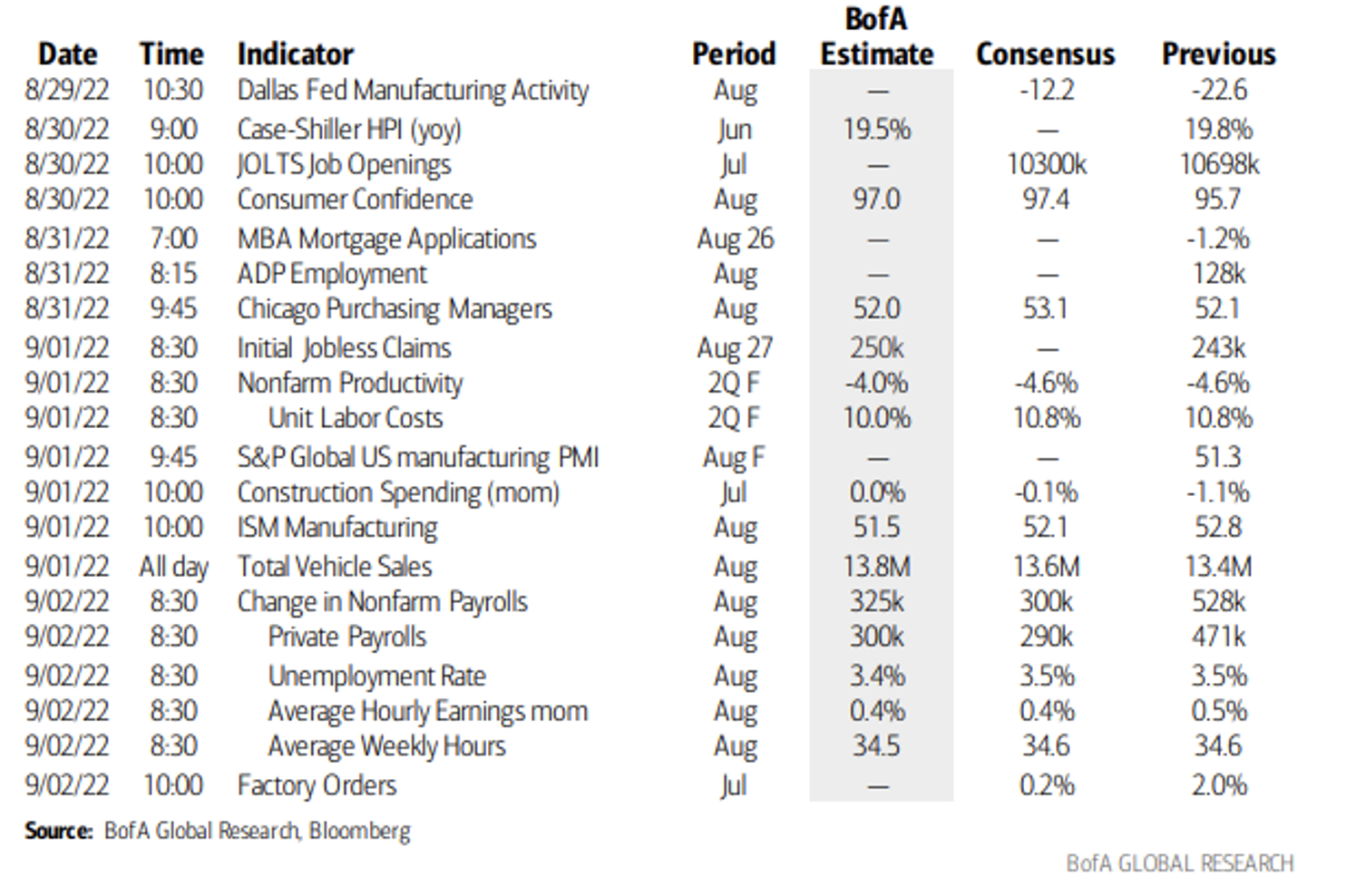

Tous les regards sont tournés vers le rapport ISM sur l'activité manufacturière de jeudi et le rapport NFP d'août de vendredi

Source : BofA Global Research

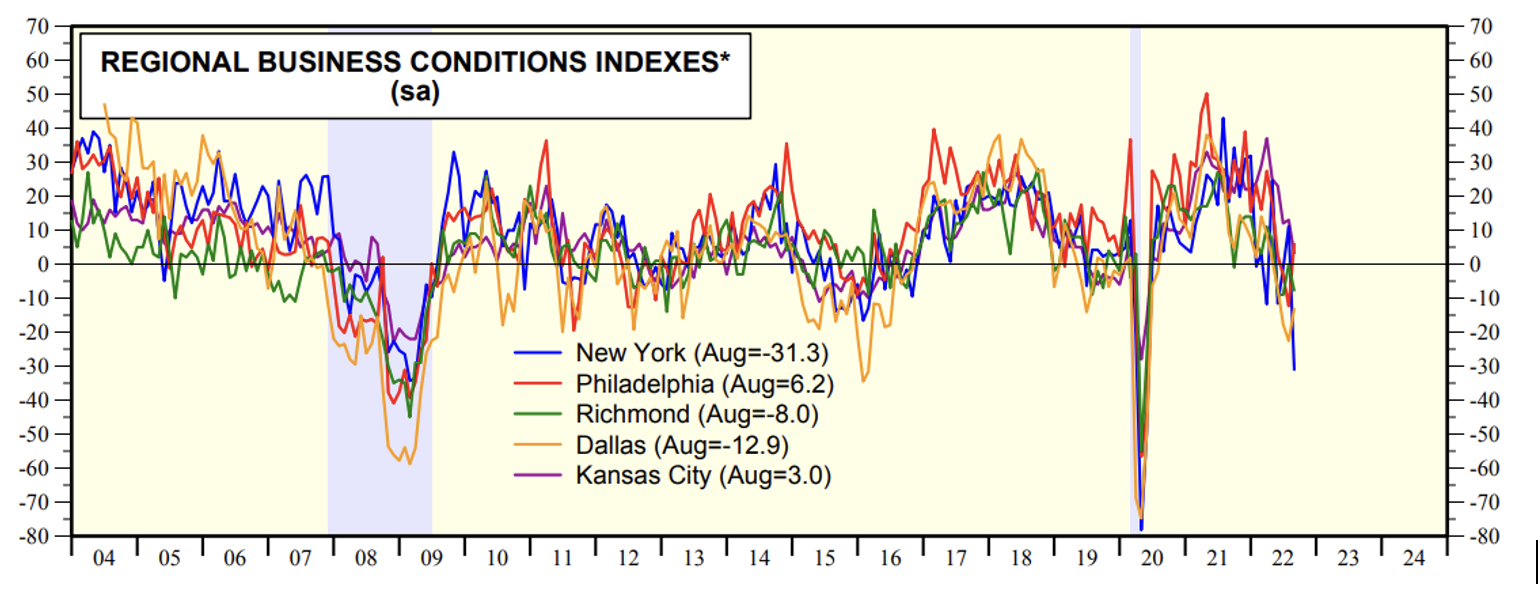

Le rapport ISM sur l'activité manufacturière est publié à 10 heures ET le premier jour ouvrable de chaque mois. Cinquante est la ligne de démarcation entre l'expansion et la contraction de l'économie. Selon Bank of America (NYSE:BAC). Global Research, le consensus s'attend à 52,1. Bien que cela suggère une croissance en août, il s'agirait d'une baisse par rapport aux 52,8 de juillet. La lecture du mois dernier a un impact particulier à la lumière des données mitigées des enquêtes régionales de la Fed ces derniers temps.

L'activité économique régionale s'oriente vers le sud : Au grand plaisir de Powell

Source : Yardeni Research

Puis, vendredi, avant le week-end de trois jours, le rapport sur la situation de l'emploi est publié. Les économistes s'attendent à ce que 300 000 emplois non agricoles aient été créés en août, bien que la Maison Blanche ait tenté de tempérer les attentes dans un communiqué mardi après-midi.

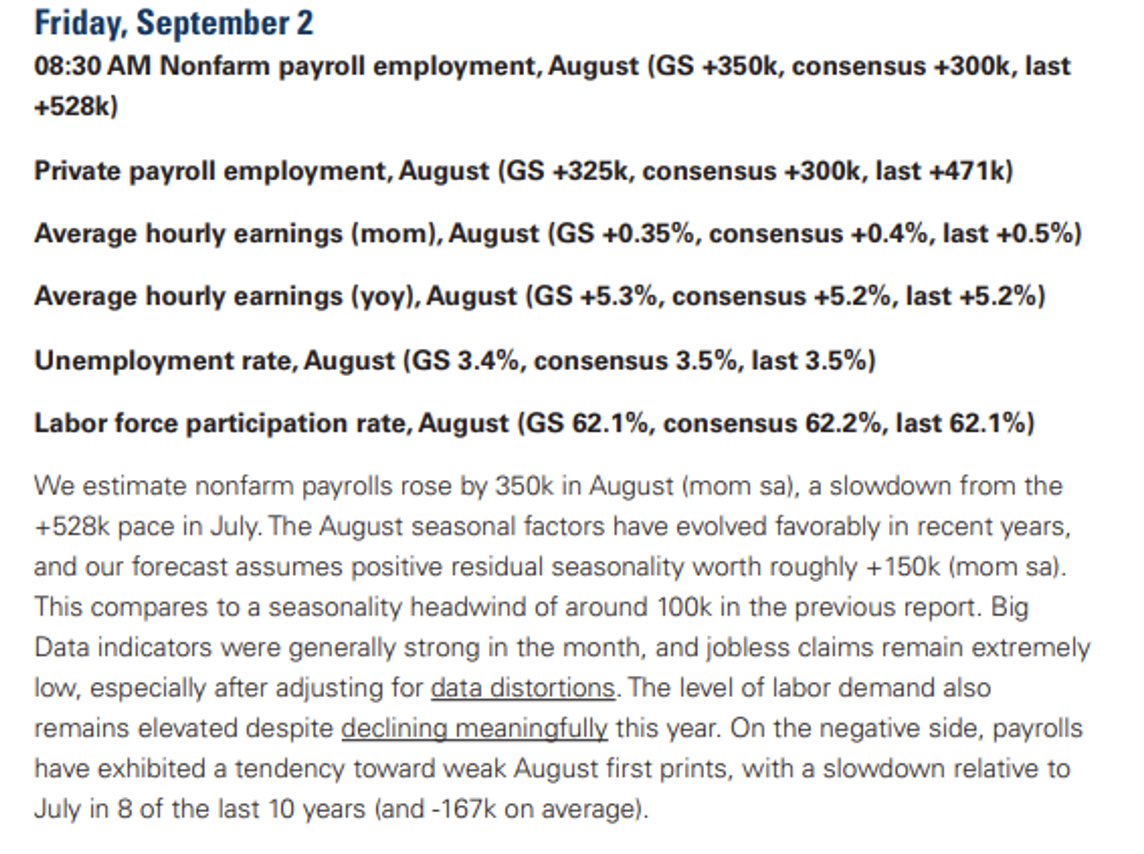

Rappelons qu'il y a environ un mois, le rapport sur l'emploi non agricole de juillet avait révélé une énorme progression de l'emploi, avec +528 000 postes. Ce qui sera fascinant à observer est le taux de chômage. BofA Global Research et Goldman Sachs Investment Research prévoient tous deux une baisse du taux de chômage. Investment Research prévoient une baisse du taux global de 3,5 % à 3,4 %. Ce n'est pas ce que la Fed veut voir.

Goldman Sachs : Ce qu'il faut attendre du rapport sur l'emploi d'août

Source : Goldman Sachs.

En examinant les détails des perspectives du NFP, Goldman s'attend également à un nombre important d'emplois privés. À +325 000, ce chiffre serait supérieur au consensus, mais toujours bien en deçà du chiffre record de juillet. À mon avis, la jauge clé sera le baromètre des bénéfices. Si Powell et le reste du FOMC souhaitent que le marché du travail se calme, ils veulent surtout éviter toute forme de spirale prix-salaires. Une augmentation du rapport JOLTS d'août n'est pas un bon signe à cet égard.

Par conséquent, gardez l'œil sur les salaire horaire moyen et les heures travaillées dans les données NFP. {Selon Goldman, le salaire horaire moyen d'un mois sur l'autre devrait s'établir à +0,35 %, ce qui serait légèrement inférieur au consensus et en baisse par rapport aux +0,5 % de juillet. Le consensus s'attend à ce que le nombre d'heures travaillées soit de 34,6, selon BofA.

Conclusion

Prédire les données économiques majeures est un défi. Nous pouvons toutefois rechercher des indices dans les tendances et le positionnement des marchés boursiers afin d'évaluer la manière dont les marchés pourraient réagir. À l'heure actuelle, les actions restent dans une tendance baissière, mais nous disposons d'un bas de juin très prometteur. La saisonnalité suggère une plus grande volatilité jusqu'au début du mois d'octobre, avec les élections de mi-mandat, très importantes, juste à notre porte.

Avertissement : Mike Zaccardi ne possède aucun des titres mentionnés dans cet article.