L'attaque de Boeing (NYSE :BA) est-elle le bon moment pour "acheter la baisse" ?

Depuis le début de l'année, Boeing a atteint le statut d'action mythique, mais pas dans le bon sens. En raison des incidents de clouage au sol de ses avions commerciaux mis en évidence publiquement, les actions de BA ont chuté de 26 % depuis le début de l'année.

Dans le même temps, Airbus Group SE (EPA :AIR) suit une trajectoire ascendante divergente, avec un rendement de 19 %. Le suicide présumé de John Barnett, un dénonciateur de Boeing, en plein milieu d'une déposition, complique encore la situation de Boeing.

Avec la mort suspecte de Barnett, ses allégations sur les pratiques négligentes de l'entreprise ont été portées à la connaissance du public après son départ en 2017. Barnett avait déjà remonté la source des problèmes de qualité de Boeing jusqu'à la fusion avec McDonnell Douglas en 1997 :

"Leur devise [McDonnell Douglas] était : nous sommes à Charleston et nous pouvons faire tout ce que nous voulons. Ils ont commencé à faire pression sur nous pour que nous ne documentions pas les défauts, que nous travaillions en dehors des procédures, que nous permettions que du matériel défectueux soit installé sans être corrigé".

John Barnett dans l'interview du Corporate Crime Reporter

Toutefois, du point de vue de l'investissement, est-il judicieux d'exploiter l'opportunité d'acheter sur la faiblesse ou d'investir dans Airbus pour réaliser des gains à long terme ?

La culture d'entreprise de Boeing se démarque-t-elle ?

En fin de compte, les perspectives de l'entreprise reposent sur la gestion de son capital humain. Ce n'est un secret pour personne que Boeing, comme d'autres grandes entreprises américaines, a été construite par des personnes d'origine européenne. Depuis sa création en 1916, l'entreprise est devenue une multinationale employant 156 000 personnes de 47 nationalités différentes.

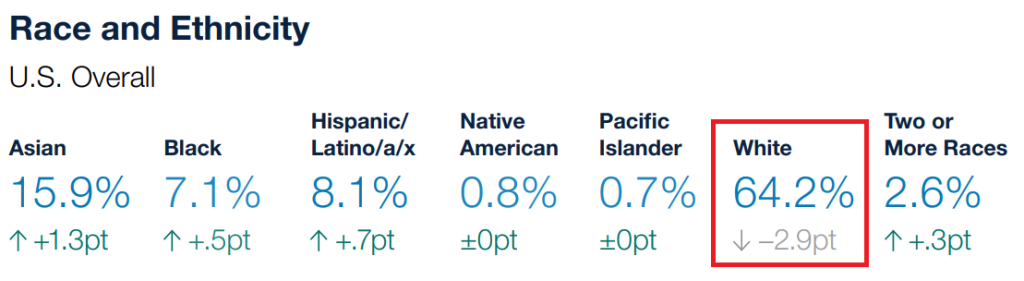

Au cours de cette expansion, Boeing a commencé à éroder activement son capital humain. Dans le rapport annuel Global Equity, Diversity & Inclusion (GEDI) de 2023, l'entreprise a enregistré la composition raciale/sexuelle de ses employés. Les employés blancs ont été le seul groupe à voir leur représentation diminuer au profit d'autres groupes raciaux.

La fixation de Boeing sur des caractéristiques des employés autres que les compétences a été fortement désapprouvée sur les médias sociaux. Une seule de ces critiques a été consultée près de trois millions de fois.

En d'autres termes, Boeing s'est engagé dans un "voyage pour mettre fin aux préjugés, au racisme et à la discrimination" au lieu d'un voyage d'assurance qualité. Néanmoins, son concurrent européen Airbus a pris le même engagement DEI en affirmant "qu'il y a du pouvoir dans le fait d'être différent".

Boeing ou Airbus ont-ils des résultats supérieurs en matière de sécurité ?

En dépit des promesses d'ingénierie sociale, quelle partie du duopole aéronautique est la plus performante en matière de sécurité ? Selon le rapport de Boeing lui-même, qui suit les taux d'accidents entre 1959 et 2022, Airbus est le grand gagnant avec un taux d'accidents avec perte de coque inférieur (pour un million de départs) par modèle d'avion.

Les performances d'Airbus en matière de sécurité sont encore amplifiées par le fait que le nombre de livraisons d'avions est presque deux fois plus élevé que celui de Boeing, soit 611 contre 340 respectivement en 2021, selon les données de Statista. Cela signifie qu'Airbus a des opérations de mise à l'échelle supérieures.

En outre, alors que Boeing a immobilisé des avions à plusieurs reprises dans le cadre d'enquêtes de la Federal Aviation Administration en 2024, Airbus a enregistré le taux d'accidents mortels le plus bas jamais enregistré avec ses avions de la génération 4. Néanmoins, les deux entreprises ont enregistré des baisses drastiques des taux d'accidents au fil des décennies.

Quelle entreprise aéronautique est la plus rentable ?

Lors de la publication de ses résultats pour le quatrième trimestre 2023, Boeing a fait état d'une augmentation de 17 % de son chiffre d'affaires en glissement annuel, à 77,8 milliards de dollars pour l'ensemble de l'année. De même, le flux de trésorerie disponible de Boeing a considérablement augmenté de 91 %, passant de 2,3 milliards de dollars en 2022 à 4,4 milliards de dollars en 2023. L'entreprise a généré une perte nette de 2,2 milliards de dollars, réduisant presque de moitié la perte nette de 5 milliards de dollars de l'année précédente.

Pour l'ensemble de l'année 2023, Airbus a déclaré 84 milliards de dollars de revenus, soit une augmentation de 11 % en glissement annuel (+4 % pour les contrats de défense), et un bénéfice net de 4,1 milliards de dollars, soit une baisse de 11 % en glissement annuel. Bien qu'Airbus ait fait état d'un flux de trésorerie disponible du même ordre que celui de Boeing, soit 4,2 milliards de dollars, il s'agit également d'une baisse de 10 % en glissement annuel.

Ces chiffres placent Airbus en mode expansion alors que Boeing s'efforce toujours de réduire ses pertes.

Verdict : Airbus ou Boeing pour une exposition à long terme ?

Bien que la situation de John Barnett puisse peser sur l'action BA à plus long terme, les investisseurs ne doivent pas oublier que Boeing est non seulement un fournisseur d'avions commerciaux, mais aussi un contractant militaire.

En 2023, Boeing a augmenté son chiffre d'affaires dans le domaine de la défense, de l'espace et de la sécurité de 8 % pour atteindre 24,9 milliards de dollars. Cela s'est traduit par une perte opérationnelle de 1,7 milliard de dollars, en plus de réduire de moitié la marge d'exploitation de l'entreprise, qui est passée de 15,3 % en 2022 à 7,1 %. Une fois de plus, cela montre que Boeing a du mal à être rentable.

Cela dit, Boeing reste un rouage essentiel de la machine militaire américaine. En plus de sa chaîne d'approvisionnement et de son réseau logistique, cela rend l'entreprise aussi large fossé que possible. Cela nous apprend également que l'UE n'a pas réagi politiquement au sabotage historique du gazoduc Nord Stream.

Inversement, cela place le continent fermement dans la sphère du gouvernement américain, ce qui se traduira probablement par des contrats plus lucratifs pour réapprovisionner les armées de l'UE.

De manière contre-intuitive, Boeing pourrait constituer une meilleure exposition à l'investissement à long terme, car il y a plus de hauteur depuis le bas. Dans douze mois, 22 analystes interrogés par le Nasdaq estiment que l'objectif de cours moyen de BA est de 261,28 dollars, contre 185 dollars actuellement.

Ni l'auteur, Tim Fries, ni ce site web, The Tokenist, ne fournissent de conseils financiers. Veuillez consulter la politique de notre site web avant de prendre des décisions financières.

Cet article a été publié à l'origine sur The Tokenist. Consultez la lettre d'information gratuite de The Tokenist, Five Minute Finance, pour une analyse hebdomadaire des plus grandes tendances de la finance et de la technologie.

***

OFFRE SPECIALE : En tant que lecteur de nos articles, vous êtes éligible à une offre spéciale pour notre plateforme de stratégies boursières et d'analyse fondamentale InvestingPro à tarif réduit, avec un rabais de 10%, grâce au code promo "ACTUPRO", valable pour les abonnements Pro+ et Pro de 1 et 2 ans !

Vous pourrez ainsi savoir quelles actions acheter et quelles actions vendre pour surpasser le marché et doper vos investissements, grâce à de nombreux outils exclusifs.

Ces outils, qui ont déjà fait leurs preuves auprès de milliers d'investisseurs, sauront combler les attentes de ceux qui recherchent des solutions et conseils clés en mains, tout comme celles des investisseurs qui souhaitent rechercher et choisir eux-mêmes les actions à intégrer à leur portefeuille.

- ProPicks : Des portefeuilles d'actions gérés par une fusion d'IA et d'expertise humaine, et à la performance éprouvée.

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes.

- Actualités pro exclusives : Pour comprendre avant tout le monde ce qui se passe sur le marché.

- Juste Valeur et score de santé : 2 indicateurs de synthèse basés sur les données financières qui permettent de connaitre le potentiel et le risque de chaque d'action instantanément.

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières et indicateurs disponibles sur InvestingPro.

- Historique de données pour des milliers de métriques sur des dizaines de milliers d'actions mondiales : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !

Ne soyez plus seul face au marché et armez vous d'outils qui vous aideront à prendre les bonnes décisions en Bourse et à faire décoller votre portefeuille, quel que soit votre niveau ou vos attentes.

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.