La semaine promet une pléthore de données économiques, en commençant ce matin avec les données de l'ISM manufacturier à 10 heures. Jay Powell participera ensuite à une table ronde avec le président de la Fed de Philadelphie, Patrick Harker, à 11 heures (heure de l'Est). La semaine se terminera par la publication des données du mois de septembre du rapport sur l'emploi. Chaque jour présente de nouvelles données : JOLTS le mardi, ADP et Services de l'ISM le mercredi, et les demandes d'allocations chômage le jeudi.

Les propos de Powell aujourd'hui seront déterminants. Cependant, il est difficile d'imaginer qu'il s'écarte des remarques faites lors de la réunion de la Fed environ deux semaines auparavant. Cette session comprendra une séance de questions-réponses avec des chefs d'entreprise de la région de Philadelphie.

Ainsi, la stabilité des prix et les déséquilibres en matière d'emploi resteront probablement les sujets abordés. Le discours du président de la Fed de New York, John William, le vendredi 29 septembre, a indiqué que la Fed s'approchait de son taux directeur maximum, soulignant que les taux pourraient rester restrictifs pendant une période significative. Certains attribuent à cette déclaration la liquidation du marché de vendredi. Le marché obligataire continue d'être confronté à ce message. Plus j'entends la Fed parler d'achèvement, plus j'observe une hausse des taux nominaux et des rendements réels. Cela pourrait indiquer que le marché pense que les taux ne sont pas suffisamment restrictifs et qu'il perçoit le taux neutre comme étant plus élevé que l'estimation de la Fed.

Le marché obligataire continue d'être confronté à ce message. Plus j'entends la Fed parler d'achèvement, plus j'observe une hausse des taux nominaux et des rendements réels. Cela pourrait indiquer que le marché pense que les taux ne sont pas suffisamment restrictifs et qu'il perçoit le taux neutre comme étant plus élevé que l'estimation de la Fed.

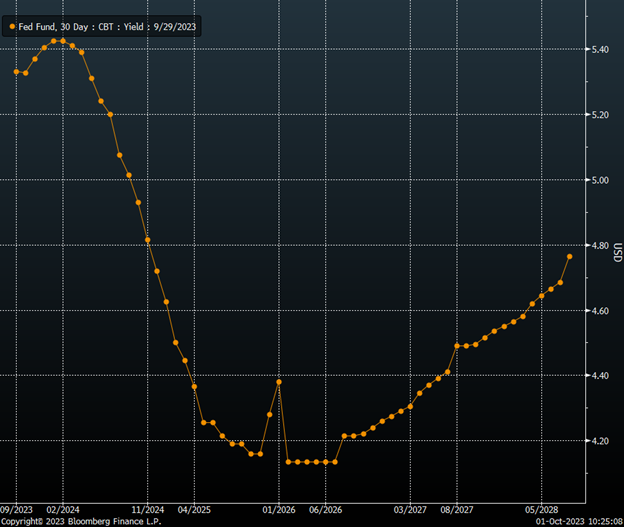

Il suffit d'examiner la courbe des Fed Funds Futures pour se rendre compte que le marché ne prévoit pas que le taux des Fed Funds descende en dessous de 4,1 % jusqu'en août 2028, alors que la Fed prévoit un taux à long terme de 2,5 %.

C'est probablement la raison pour laquelle nous observons une hausse des points morts d'inflation à 30 ans. Ils ont dépassé le taux moyen des trois dernières années et sont sur le point de dépasser la limite d'un écart-type. Si certains attribuent cette évolution au site oil, il semble que cette tendance soit constante depuis le mois de mai, avant la récente flambée des prix du pétrole.

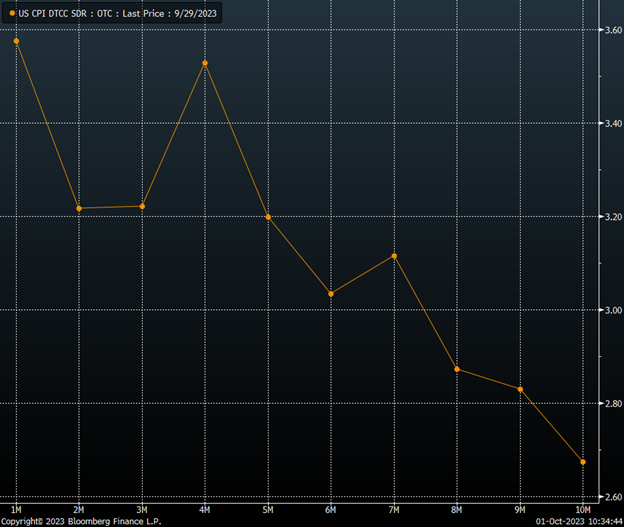

Cela pourrait également expliquer pourquoi, à partir de vendredi, le marché des swaps d'inflation prévoyait que l'IPC resterait supérieur à 3 % à partir de maintenant et jusqu'en avril de l'année suivante, et qu'il ne retomberait pas à 3,0 % en juin 2023 avant mai 2024.

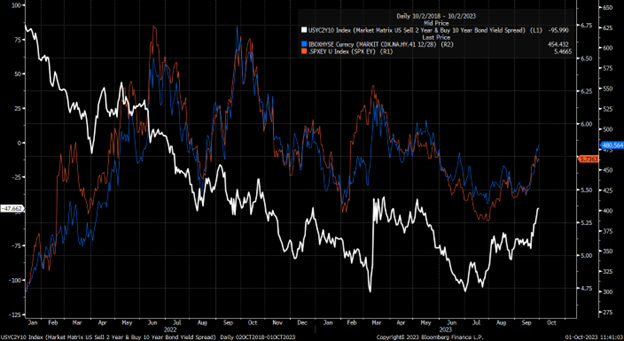

Cela suggère qu'à mesure que la Fed se montrera plus prudente dans l'augmentation des taux sur la partie la plus courte de la courbe, la partie la plus longue augmentera probablement, ce qui entraînera une pentification de la courbe des taux d'intérêt. Nous avons déjà observé cette tendance avec l'augmentation du spread 2-10 ans à mesure que le taux à 10 ans rattrape le taux à 2 ans. Sur la base des caractéristiques techniques de la courbe de rendement, il semble plausible que l'écart 2/10 puisse s'ajuster à environ -35 à -25 points de base par rapport à son niveau actuel de -47 points de base. Si le rendement à 2 ans reste stable et que le rendement à 10 ans continue son ascension, le rendement à 10 ans pourrait augmenter d'environ 15 à 20 points de base par rapport à son niveau actuel de 4,58 %, pour s'établir aux alentours de 4,75 % à 4,8 %.

La repentification de la courbe des taux semble jouer un rôle important dans l'orientation du marché boursier. Notamment, l'indice CDX high yield spread évolue en tandem avec la courbe 10-2 depuis juin 2022, et cette corrélation semble s'être renforcée depuis mars 2023. Parallèlement, les rendements du S&P 500 ont suivi l'écart de rendement du CDX pendant une période encore plus longue.

En outre, l'indice CDX HY semble avoir dépassé une tendance baissière cruciale et a maintenant franchi des niveaux de résistance significatifs. Cela pourrait le propulser plus loin dans la fourchette de 500 à 525.

D'autre part, les schémas techniques indiquent que le rendement des bénéfices du S&P 500 est sur une trajectoire ascendante, passant d'environ 5,6 % à une fourchette de 5,85 % à 5,9 %. Bien que cela puisse sembler peu important à première vue, cela équivaut à une transition du ratio PE du S&P 500 de 17,9 à 16,9. Cela représente une diminution d'environ 5,5 % par rapport à la valeur actuelle du S&P 500.

Un point positif pour le S&P 500 cette semaine est qu'il a déjà connu des baisses pendant quatre semaines consécutives. Il est relativement rare qu'il baisse pendant cinq semaines consécutives. Il est donc probable qu'un rebond se produise cette semaine.

La cible la plus évidente pour un tel rebond se situerait autour de la barre des 4 400, ce qui correspond au gap du 20 septembre et coïncide avec un niveau de retracement de 61,8 % de la baisse qui a commencé au moment de la réunion de la Fed. Toutefois, si l'indice franchit les récents plus bas de 4 240, le niveau potentiel suivant pourrait se situer autour de 4 195.

MA vidéo YouTube gratuite :