- Exxon gère l'un des portefeuilles les plus défensifs de son groupe de référence.

- Le dernier rapport sur les bénéfices d'Exxon a fourni des preuves solides pour soutenir un scénario haussier pour son action.

- Une autre grande différence dans le dernier boom pétrolier est qu'Exxon ne s'écarte pas de sa discipline en matière de dépenses.

C'est le moment idéal pour être un investisseur dans les valeurs énergétiques. Après de nombreuses années de sous-performance qui ont duré jusqu'au krach boursier de 2020, les producteurs de pétrole et de gaz font feu de tout bois.

L'indice Vanguard Energy Index Fund ETF Shares (NYSE :VDE) - dont les 10 principales positions comprennent Exxon Mobil (NYSE :XOM) et Chevron (NYSE :CVX)- a grimpé de 62 % cette année, s'ajoutant aux gains de 224 % enregistrés au cours des deux dernières années. Au cours de cette période, l'indice de référence S&P 500 a enregistré un rendement de 18 %, tandis que l'indice NASDAQ 100 Index, très axé sur les technologies, est pratiquement stable.

Après avoir récolté ces gains spectaculaires, un dilemme auquel de nombreux investisseurs comme moi sont confrontés est de savoir si c'est le bon moment pour retirer un peu d'argent de la table. Bien qu'il soit impossible de prévoir le marché, le raisonnement qui sous-tend cette réflexion est assez clair.

Le risque d'une récession prolongée est réel, compte tenu de la nature collante de l'inflation et de la détermination de la Réserve fédérale à la maîtriser par le biais de sa politique agressive de resserrement monétaire. Le pétrole a perdu environ un quart de sa valeur depuis juin dans le contexte de la hausse des taux d'intérêt et de l'affaiblissement de la demande de la Chine, où les autorités continuent d'imposer des mesures strictes pour empêcher la propagation du COVID-19.

Bien que ces vents contraires soient réels et qu'ils puissent mettre fin à la fête de manière abrupte dans les actions pétrolières, je ne recommande pas de fermer complètement cette transaction à ce stade. Et je maintiens ma position sur Exxon, le plus grand producteur de pétrole et de gaz des États-Unis. Son action, qui a atteint un sommet historique aujourd'hui, est en hausse de plus de 80 % cette année.

La dynamique actuelle des marchés de l'énergie favorise les super-majors comme XOM. Ma raison de détenir Exxon est que la société gère l'un des portefeuilles les plus défensifs de son groupe de référence. Elle possède la bonne combinaison d'actifs, avec une exposition au gaz international et au gaz naturel liquéfié (GNL) - un produit de base dont l'offre est extrêmement limitée en raison du conflit russe en Europe. La nature diversifiée de ses activités lui permettra de rester bien soutenue même si la demande de pétrole faiblit.

Bénéfice le plus élevé de l'histoire

Le dernier rapport sur les résultats d'Exxon a fourni des preuves solides pour étayer un argumentaire haussier pour XOM. Même lorsque les prix du pétrole ont chuté au cours du trimestre précédent, Exxon a pu afficher le bénéfice le plus élevé de ses 152 ans d'histoire grâce à la demande de gaz naturel. Selon un rapport de Bloomberg, Exxon devrait afficher un bénéfice annuel supérieur à 50 milliards de dollars, soit plus que Amazon.com (NASDAQ :AMZN), Procter & Gamble (NYSE :PG) et Tesla (NASDAQ :TSLA) réunis.

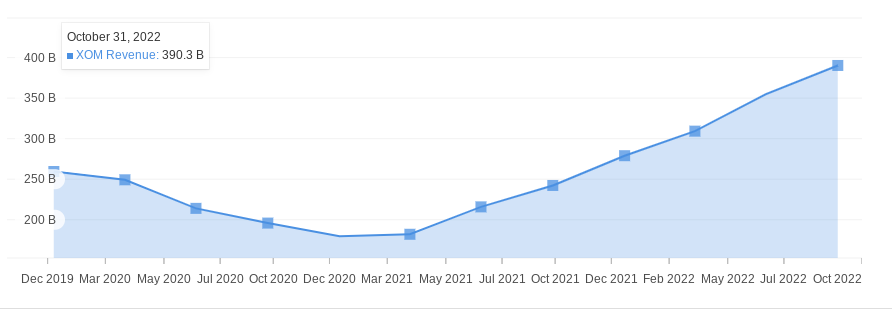

Source : InvestingPro

Une autre grande différence qui soutiendra ce rallye post-pandémique est que l'entreprise ne s'écarte pas de sa discipline en matière de dépenses. Il s'agit d'un changement majeur par rapport aux booms passés, lorsque le producteur d'énergie augmentait massivement son budget de développement, laissant moins d'argent à rendre aux actionnaires.

Dans ses récentes prévisions, Exxon a indiqué aux investisseurs qu'elle avait bloqué ses dépenses à long terme à environ 22,5 milliards de dollars par an, soit 30 % de moins que les niveaux antérieurs à la loi COVID, la croissance de la production en Guyane et dans le bassin permien compensant largement les ventes d'actifs et le déclin des champs naturels ailleurs. La discipline en matière de dépenses et les réductions de coûts réalisées pendant la pandémie aideront le producteur à atteindre un coût d'équilibre plus bas d'environ 30 dollars le baril d'ici 2027, contre 41 dollars en 2021.

Soulignant cette force, Jefferies a déclaré dans une note aux clients qu'Exxon est en mesure de surpasser ses pairs au cours des cinq prochaines années compte tenu de sa solide position financière.

XOM est "sur le devant de la scène" et nous voyons un rapport risque/récompense attrayant, en particulier pour les généralistes qui ont besoin d'une exposition à l'énergie", indique la note, citant des opportunités dans ses activités en amont et en aval.

La note ajoute également :

"Les prévisions de croissance des flux de trésorerie sont réalisables grâce à la réduction des coûts et à l'amélioration du portefeuille, même dans un contexte de recul des matières premières et de bénéfices en aval inférieurs au consensus."

Une autre raison de rester optimiste quant aux perspectives de XOM est le solide programme de dividendes et de rachat d'actions de la société, qui incite fortement les investisseurs à long terme à conserver ce nom dans leur portefeuille. Exxon verse actuellement un dividende trimestriel de 0,91 $ par action, ce qui se traduit par un rendement annuel de 3,29 %.

Exxon a versé plus de dividendes au cours des 12 derniers mois qu'Apple (NASDAQ :AAPL) pour devenir la deuxième plus grande entreprise du monde. En plus des versements, Exxon dépense également 15 milliards de dollars cette année pour racheter ses actions, ce qui est l'une des plus importantes sociétés de premier ordre.

Conclusion : Acheter l'action Exxon ?

C'est peut-être le bon moment pour réduire certaines de vos positions dans le secteur de l'énergie après avoir récolté des bénéfices massifs au cours des deux dernières années. Mais pour les investisseurs à long terme, conserver une certaine exposition à ce segment crucial du marché n'est pas une mauvaise idée. L'action XOM est ma préférée dans ce groupe en raison de la nature défensive de la société et de sa préférence pour le retour de liquidités aux actionnaires existants.

Avertissement: Au moment de la rédaction de cet article, l'auteur est long sur l'action Exxon. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.