Publié à l'origine sur la Bourse au quotidien.fr

Vendredi dernier, le Groupe Bolloré a annoncé le lancement d’offres publiques d’achat (OPA) sur trois de ses filiales. L’idée ? Les délister. En, d’autres termes, les sortir de la cote pour simplifier sa structure financière. A cette annonce, les titres de ces trois sociétés (Financière Moncey, Compagnie du Cambodge et SIF) ont poussé à la hausse. Petit tour d’horizon sur les changements et les opportunités en cours…

En fin de semaine dernière, Bolloré a amorcé une simplification de sa structure en annonçant le lancement d’OPA sur trois de ses filiales. En l’occurrence, Financière Moncey, Compagnie du Cambodge et SIF (Société Industrielle et Financière de l’Artois). Les primes assorties allant de 25 % à 70 % en moyenne pour les minoritaires, ces valeurs ont connu de fortes hausses vendredi dernier.

Il faut dire que ces trois sociétés – anciennes propriétés de la Banque Rivaud que Vincent Bolloré avait rachetée à la fin des années 2000 – étaient assez peu suivies car peu accessibles à l’investisseur individuel moyen.

D’abord parce que la liquidité de leurs titres et plutôt étroite.

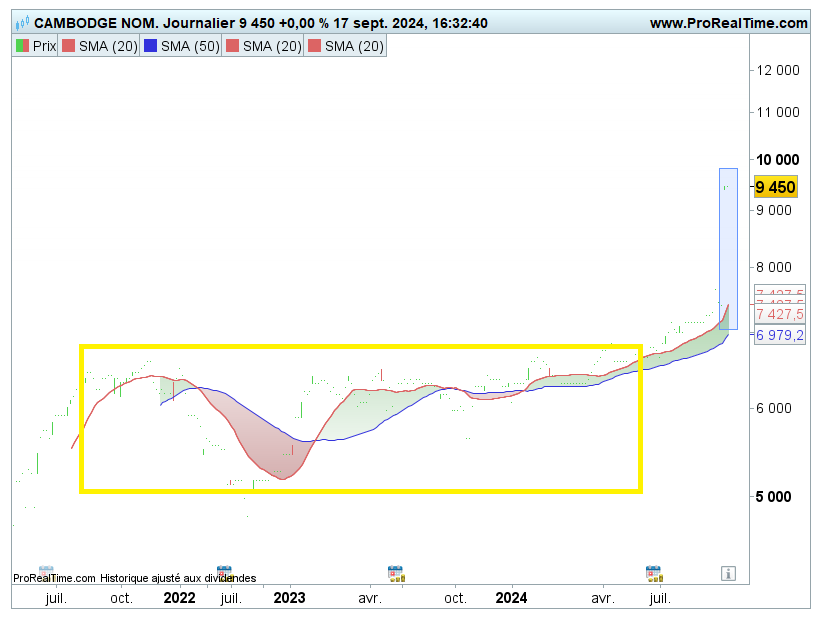

Vous pouvez par exemple le constater sur le graphe de la Compagnie du Cambodge ci-dessous (cf. la quasi-absence d’échanges ces derniers mois ; rectangle jaune).

Ensuite, parce que leurs cours, à plusieurs milliers d’euros, étaient totalement démesurés. La preuve par l’exemple avec le graphe ci-dessous.

Depuis l’offre de Bolloré, Financière Moncey cote plus de 10 000 € pièce (cf. rectangle bleuté ci-dessous) !

Clairement, cela ne s’adressait clairement pas à toutes les bourses…

Plus de simplicité, moins de décote…

Ainsi, ces trois OPA, tout en réduisant les coûts de cotation annuels pour les filiales, auront l’avantage de contribuer à simplifier la lecture de la sphère Bolloré. Car, on le sait, à l’image d’autres valeurs comme Wendel (EPA:MWDP), le marché valorise toujours ce genre de sociétés avec une décote de holding.

Cette décote pourrait ainsi être amenée à se réduire.

C’est justement là qu’entre en scène La Compagnie de l’Odet, holding détenant justement 67 % de Bolloré dont le titre, je vous le donne en mille, a lui aussi bien poussé à la hausse vendredi dernier (cf. ellipse orange ci-dessous).

A plus de 1 500 € l’unité, le titre n’est, lui aussi, pas donné. Il n’empêche qu’en termes de valorisation, selon le consensus des analystes suivant le dossier, il s’avère relativement peu cher.

D’un point de vue graphique, nous avons un triangle chartiste très propre (visible en grisé + flèches de couleur ci-dessus), le tout avec des volumes majoritaires dans la hausse ces derniers mois. Bref, le cocktail idéal pour envisager une poursuite de la hausse vers de nouveaux records.

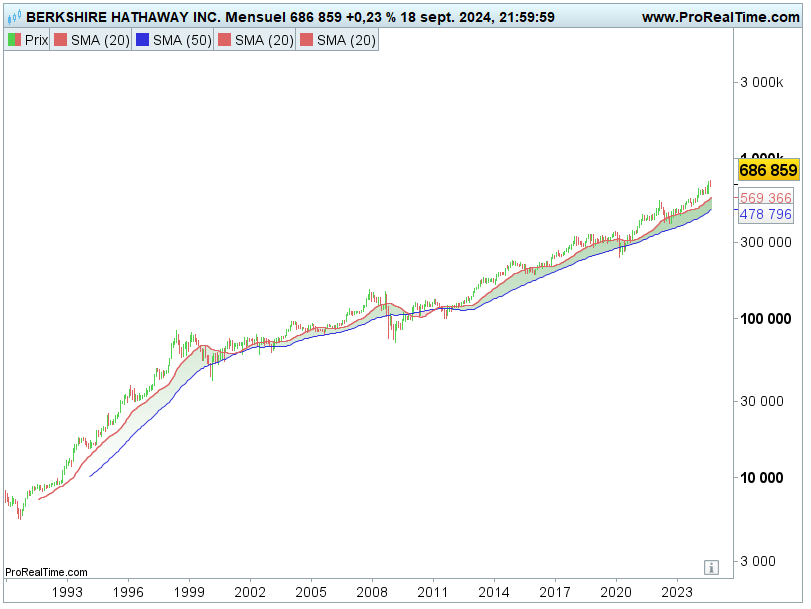

Soit dit en passant, petit rappel en Bourse : ce n’est pas parce qu’une action cote plus de 1 000 € qu’elle est nécessairement chère en termes de valorisation. Et ce n’est pas pour autant qu’elle risque de baisser. Le meilleur exemple étant l’action de Berkshire Hathaway (holding de Warren Buffett) outre-Atlantique (cf. graphique hebdomadaire ci-dessous).

Mais, je ne peux le nier, la réciproque est également vraie.

Ce n’est pas parce qu’une société cote quelques centimes qu’elle est bradée ou peu chère. 9 fois sur 10, les penny stocks sont là où elles sont car elles ne gagnent tout simplement pas d’argent… voire en perdent la plupart du temps.

Je referme là cette parenthèse pour en revenir à Bolloré.

… et une hausse inévitable pour la Compagnie de l’Odet ?

Après le premier mouvement de la semaine dernière, il y a fort à parier que le paysage continue à se remodeler/simplifier au sein de cette galaxie.

Pour en profiter, la première valeur cotée qui attire tous les regards est assurément Vivendi (EPA:VIV) (dont le Groupe Bolloré détient déjà plus de 30 % du capital). Il y a également la filiale UMG (AS:UMG) (Universal Mobile Groupe) dont Bolloré détient près de 20 %.

Pour autant, comme le rappelait Oddo BHF dans une note récente, le focus risque surtout d’être sur… la Compagnie de l’Odet. Avec même l’éventualité, à terme (dès l’an prochain selon le courtier ?), d’un rapprochement pur et simple avec Groupe Bolloré. Et si, tel était le cas, l’opération pourrait bien se faire à un cours supérieur aux 1 500 € actuels…