Après d'innombrables prédictions de récession, l'économie américaine continue de tourner.

Au cours du second semestre 2022, les annonces de récession ont commencé pour de bon. En juin 22, 68 % des économistes pensaient que la récession toucherait les États-Unis en 2023. En septembre, Nouriel Roubini, ancien économiste du FMI connu sous le nom de "Dr Doom" et qui avait prédit la crise financière de 2008, a également tiré la sonnette d'alarme, avertissant d'une récession "longue et laide".

En octobre 2022, l'ancien secrétaire au Trésor américain Larry Summers a déclaré que la récession devenait presque inévitable lorsque l'inflation dépassait 5 % et le taux de chômage 6 %. En avril dernier, Summers a de nouveau averti que "les probabilités de récession augmentent".

Cette déclaration faisait suite à celle de M. Summers, en janvier, selon laquelle il fallait "se méfier des fausses lueurs". Pourtant, bien que les annonces de récession soient devenues à la mode, elles ne se sont jamais officiellement concrétisées. Au contraire, les taux d'inflation et de chômage sont faibles, ce qui témoigne d'une économie saine.

Faibles taux d'inflation et de chômage

Le rapport de juin sur l'indice des prix à la consommation (IPC) montre que l'inflation est tombée à 3 %, son niveau le plus bas depuis mars 2021. De même, le taux de chômage est tombé à 3,6 %, fluctuant entre 3,4 % et 3,7 % depuis mars 2022. Ces chiffres témoignent d'un marché du travail constamment tendu, un indicateur clé de la contre-récession.

Le fait que le chômage et l'inflation atteignent des fourchettes basses est d'autant plus intéressant que le président de la Fed, Jerome Powell, a laissé entendre à plusieurs reprises qu'un marché de l'emploi tendu devra se détendre pour lutter contre l'inflation. Les chômeurs ont généralement moins d'argent à dépenser, ce qui se traduit par une baisse de la demande.

Et si la demande de biens et de services est plus faible, cela refroidit l'économie en surchauffe (gonflée). Par conséquent, cela se traduit par une baisse du PIB, que le National Bureau of Economic Research (NBER) combinera à d'autres facteurs pour annoncer officiellement une récession.

Une économie toujours riche en liquidités

Selon le dernier rapport du Bureau of Labor Statistics, les salaires horaires moyens sont supérieurs au taux d'inflation, avec un taux annuel de 4,4 %. Au cours des quatre derniers mois consécutifs, les salaires ont dépassé l'inflation. Plus important encore, les consommateurs ont disposé de plus de liquidités sur leurs comptes bancaires qu'en 2019, après ajustement pour tenir compte de l'inflation.

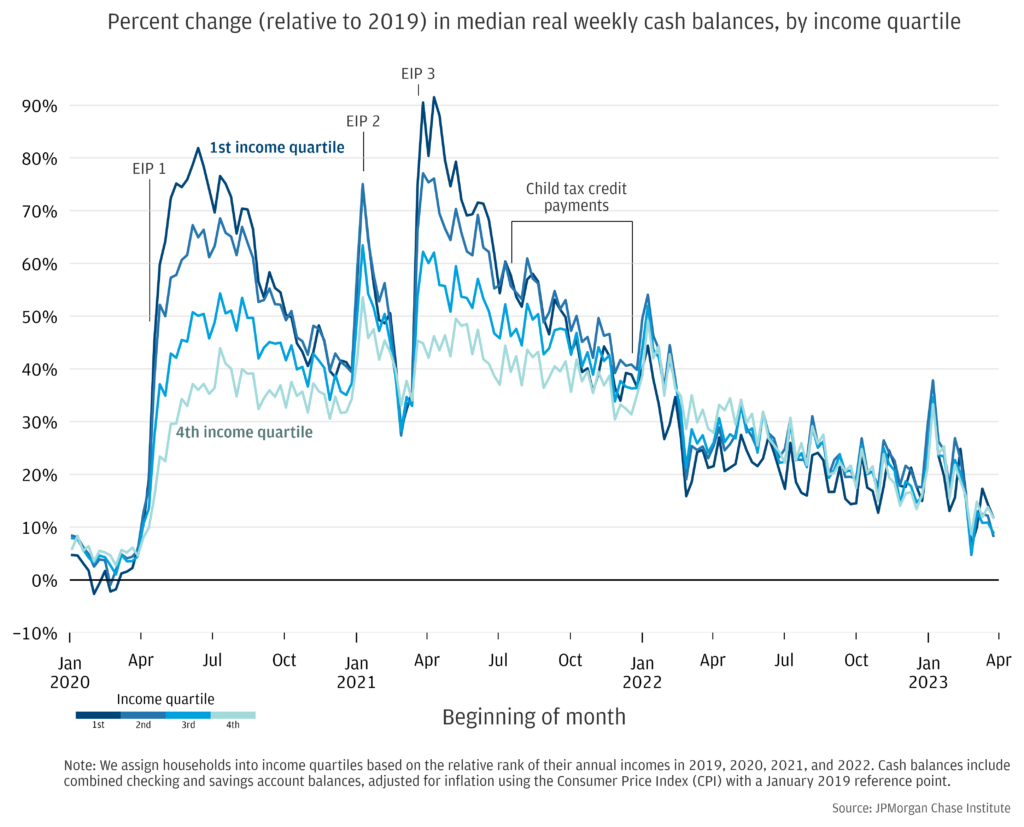

Selon l'Institut JPMorgan Chase, en mars 2023, les soldes médians en espèces ont augmenté de 10 à 15 % pour chaque quartile de revenu. Cette analyse provient de 9 millions de comptes clients de Chase, qu'il s'agisse de comptes d'épargne ou de chèques.

Cette couche d'absorption, initialement stimulée par les chèques de relance après les fermetures, est la principale raison du retard de la récession. En conséquence, le moral des consommateurs reste élevé, atteignant le niveau le plus favorable depuis septembre 2021, avec un changement de 41 % en glissement annuel.

La géopolitique entre en ligne de compte

Il convient également de noter que les États-Unis bénéficient grandement de l'agitation en Europe. Après les sanctions contre la Russie et le sabotage du gazoduc Nordstream 2, l'industrie allemande est en chute libre, ayant perdu l'accès au gaz russe bon marché.

Les investissements étrangers en Allemagne ont atteint leur niveau le plus bas depuis 2013, ce qui les rend moins compétitifs. Dans le même temps, les entreprises allemandes prévoient davantage d'investissements aux États-Unis. L'enquête German American Business Outlook, menée auprès de 200 entreprises, a révélé que 93 % d'entre elles prévoient d'augmenter leurs investissements aux États-Unis au cours des trois prochaines années.

Ce niveau de coordination macroéconomique et géopolitique n'est pas surprenant. En 2011, Jerome Powell a fait remarquer que "les mauvaises nouvelles économiques poussent les gens à délaisser les actions au profit des obligations". Par conséquent, ce processus "fait baisser le taux d'intérêt que le gouvernement doit payer".

Simultanément, Jerome Powell a expliqué que les "turbulences en Europe" poussaient les gens à acheter de la dette publique américaine (obligations). Avec le relèvement du plafond de la dette américaine, l'économie américaine a encore gagné en endurance pour absorber la récession.

Cela dit, la récession pourrait n'être que reportée. Le déficit budgétaire américain continue de se creuser, atteignant 2 300 milliards de dollars en juin. Ce déficit est plus de deux fois plus important qu'avant les blocages.

Par conséquent, davantage d'argent est consacré au paiement des taux d'intérêt plutôt qu'à la productivité et à la croissance. Et si la croissance de l'économie n'est pas assez rapide, combinée à l'inflation des salaires, cela peut provoquer un ralentissement économique - une récession.