- Les difficultés du Credit Suisse ajoutent un risque supplémentaire à une économie européenne déjà mise à mal.

- Les plans de restructuration du prêteur restent incertains dans un contexte de problèmes de solvabilité persistants.

- Cependant, un scénario du type de celui de 2008 est peu probable car il existe de nombreuses options pour éviter la faillite de la banque.

- La faillite d'Archegos Capital, un fonds spéculatif.

- La suspension des fonds des clients liés au financier en faillite Greensill Capital.

- CS présente ses résultats du troisième trimestre. Pour l'instant, elle compte deux mauvais trimestres en 2022, et le marché s'attend à ce qu'elle clôture le troisième trimestre avec un total de 1,7 milliard de dollars de pertes.

- La banque dévoilera sa feuille de route pour faire face à la crise.

- Le gouvernement suisse peut sauver le Credit Suisse.

- CS pourrait être racheté par une autre banque ; par exemple, UBS.

- Et, bien sûr, la faillite, à laquelle le marché accorde actuellement environ 20% de chances de se produire.

Credit Suisse (SIX :CSGN) (NYSE :CS), la deuxième plus grande banque suisse, a fait les gros titres de la presse financière ces dernières semaines, les inquiétudes croissantes en matière de solvabilité faisant craindre une faillite de type Lehman Brothers en Europe. À la fin du deuxième trimestre, l'institution vieille de 160 ans disposait d'environ 727 milliards de francs suisses (735,68 milliards de dollars) d'actifs totaux.

Mais si la bombe à retardement n'a attiré l'attention du monde que récemment, les problèmes du Credit Suisse remontent à loin, notamment lorsque deux de ses clients lui ont causé un gouffre financier avec des pertes de plus de 5 milliards de dollars :

Ces difficultés s'ajoutent à l'absence totale de direction de la banque, certains de ses cadres supérieurs ayant abandonné le navire en marche. En conséquence, au cours du premier semestre de cette année, CS a révélé des pertes d'environ 1,904 milliard de dollars, Moody's affirmant que les pertes de l'année pourraient atteindre 3 milliards de dollars.

Ces chiffres représentent un changement complet par rapport à la solide performance du premier semestre de l'année dernière, qui s'élevait à 1 milliard de dollars.

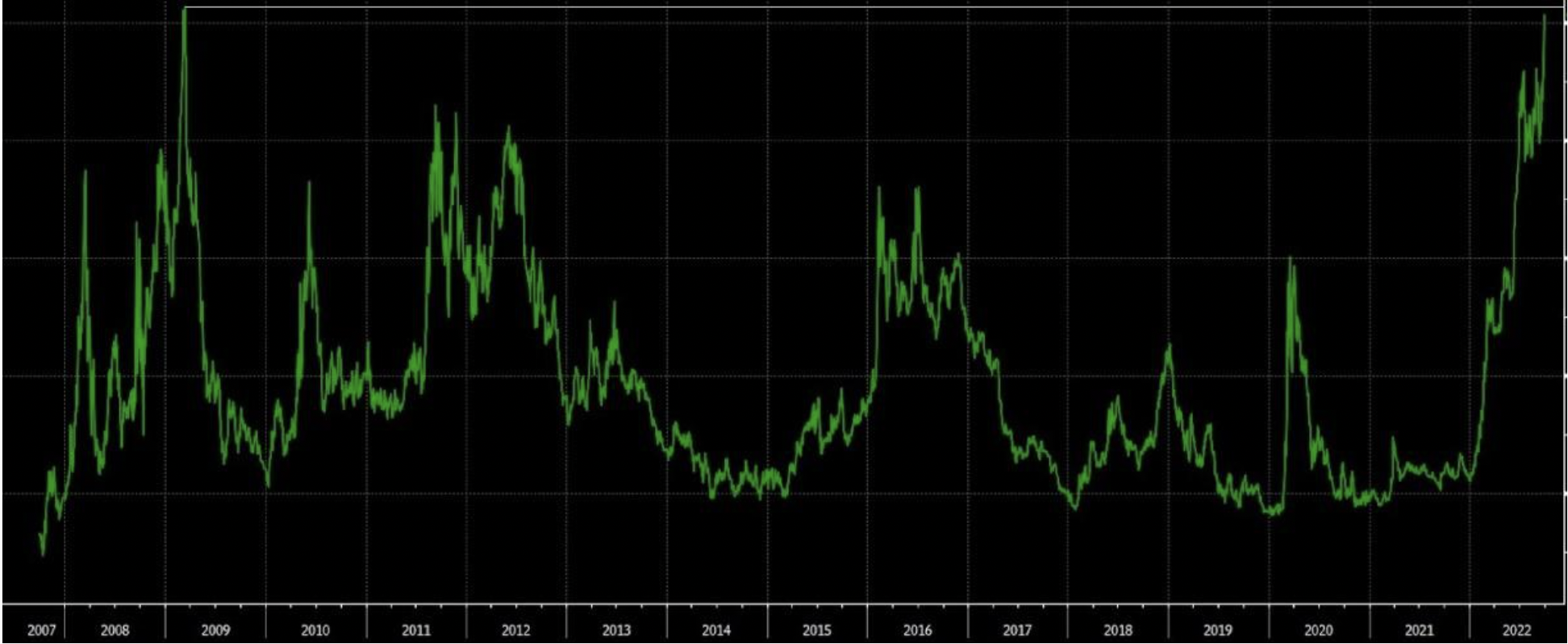

Tous ces facteurs ont tiré la sonnette d'alarme quant à la fiabilité de la solvabilité de la banque. Pour preuve, l'assurance contre le défaut de paiement, les Credit Default Swaps (CDS), a atteint des sommets (plus de 250 %).

Source : Graphique Bloomberg

Les Credit Default Swaps sont un type d'assurance contre le défaut de paiement. Leur mécanisme est simple : un investisseur achète un CDS sur un actif pour couvrir le risque d'une éventuelle défaillance. L'investisseur paie une prime au vendeur. Si l'entreprise fait faillite, il recevra la valeur de l'actif. Si l'entreprise ne fait pas faillite, l'acheteur perd la prime payée.

Bien que l'on en parle ces jours-ci, on ne peut pas comparer les problèmes du Credit Suisse avec ceux de 2008. Lehman Brothers était l'une des plus petites banques d'investissement des États-Unis, très exposée au secteur immobilier, et elle l'a laissé tomber pour servir d'exemple aux autres.

Sans surprise, les actions de Credit Suisse ont réagi aux gros titres, perdant environ -55 % cette année. En conséquence, la capitalisation boursière de la banque a chuté de 25 milliards de dollars à environ 11 milliards de dollars.

Les clients fortunés ont commencé à retirer leur argent de la banque, ce qui a même provoqué une file d'attente des transactions et quelques retards temporaires.

En outre, les banquiers privés ont entamé une série de contacts et de conversations avec les clients les plus importants afin de les assurer de la solidité du coussin de capital et des liquidités de la banque, tout cela dans le but d'éviter que la nervosité actuelle ne se prolonge par des sorties d'argent.

Que se passera-t-il ensuite ?

Tous les regards sont tournés vers le 27 octobre, date à laquelle deux événements sont prévus :

CS aurait besoin de lever environ 4 milliards de dollars de capital. Tout indique une possible augmentation de capital pour faire face à une profonde restructuration de l'entreprise et parvenir à injecter de l'argent pour éviter l'effondrement de la banque.

La ligne de conduite ordinaire serait de vendre des actifs pour gagner du temps et ensuite procéder à une augmentation de capital. Parmi les ventes d'actifs pourrait figurer son activité LatAm Wealth, à l'exclusion du Brésil, et la suppression de quelque 5 000 emplois.

Pour l'instant, Credit Suisse a proposé de racheter jusqu'à 3 milliards d'euros de sa propre dette pour calmer les investisseurs. La banque dispose de suffisamment de liquidités (son ratio de couverture des liquidités est l'un des plus élevés parmi les banques européennes et américaines) pour profiter de la récente chute des marchés de la dette et acheter sa propre dette à un prix réduit. Cela a fait grimper ses actions de plus de +5% vendredi, le coût de l'assurance contre le défaut de paiement ayant diminué.

Elle envisage également la possibilité d'une entrée d'un investisseur dans l'une des entreprises qu'elle espère séparer de sa banque d'investissement. L'objectif serait de lever des liquidités et de financer les coûts de restructuration.

Par ailleurs, elle négocie également la vente d'un hôtel cinq étoiles à Zurich pour 400 millions de francs suisses.

Un plan de restructuration réaliste contribuerait en effet grandement à calmer les esprits. Le problème est de savoir si nous pouvons le croire, car la banque a l'habitude de ne pas respecter les plans de restructuration précédents.

Mais le plan de restructuration n'est pas la seule possibilité pour la banque.

Si la dernière alternative devait se produire, nous aurions l'effet domino redouté sur le système bancaire européen et un nouvel épisode de la crise financière, ce qui, ajouté à ce que nous connaissons déjà, serait très grave.

Toutefois, il convient de rappeler que le gouvernement suisse travaille déjà depuis le début de l'année sur une nouvelle loi qui prévoit un soutien public en liquidités pour les banques concernées du pays en cas de faillite.

Divulgation : L'auteur ne possède pas d'actions du Credit Suisse.