Les prix du gaz naturel ont tellement augmenté qu'il y a trois mois à peine, peu de gens auraient pu imaginer que nous en serions là.

Mais voici où nous en sommes, juste après avoir atteint des sommets de sept mois et à proximité de 3,50 $ par mmBtu, ou million de British thermal units. À la clôture de mars, le produit énergétique de base était à 2,60 $.

Bien sûr, ce prix du gaz est loin de l'apogée de 13 $ observée au milieu de l'été 2008, juste avant la crise financière de cette année-là, lorsque des dieux du trading comme John Arnold de Centaurus et Dave Coolidge de Velite régnaient sur le marché.

Bien sûr, il n'y a pas encore de certitude que les contrats à terme sur le gaz au Henry Hub du New York Mercantile Exchange continueront à augmenter au-delà des niveaux de 4 et 5 dollars, qui sont déjà considérés comme des super niveaux quelle que soit l'année.

Les contrats à terme sur le gaz pourraient terminer le deuxième trimestre en hausse d'environ 30 %.

Pourtant, si la dynamique actuelle se maintient - et rien, à part le charbon moins cher, ne laisse penser que ce ne sera pas le cas - les contrats à terme sur le gaz au Henry Hub du New York Mercantile Exchange pourraient terminer ce trimestre en hausse d'environ 30 %, car la chaleur record pousse les Américains à laisser leur climatiseur allumé la plupart du temps.

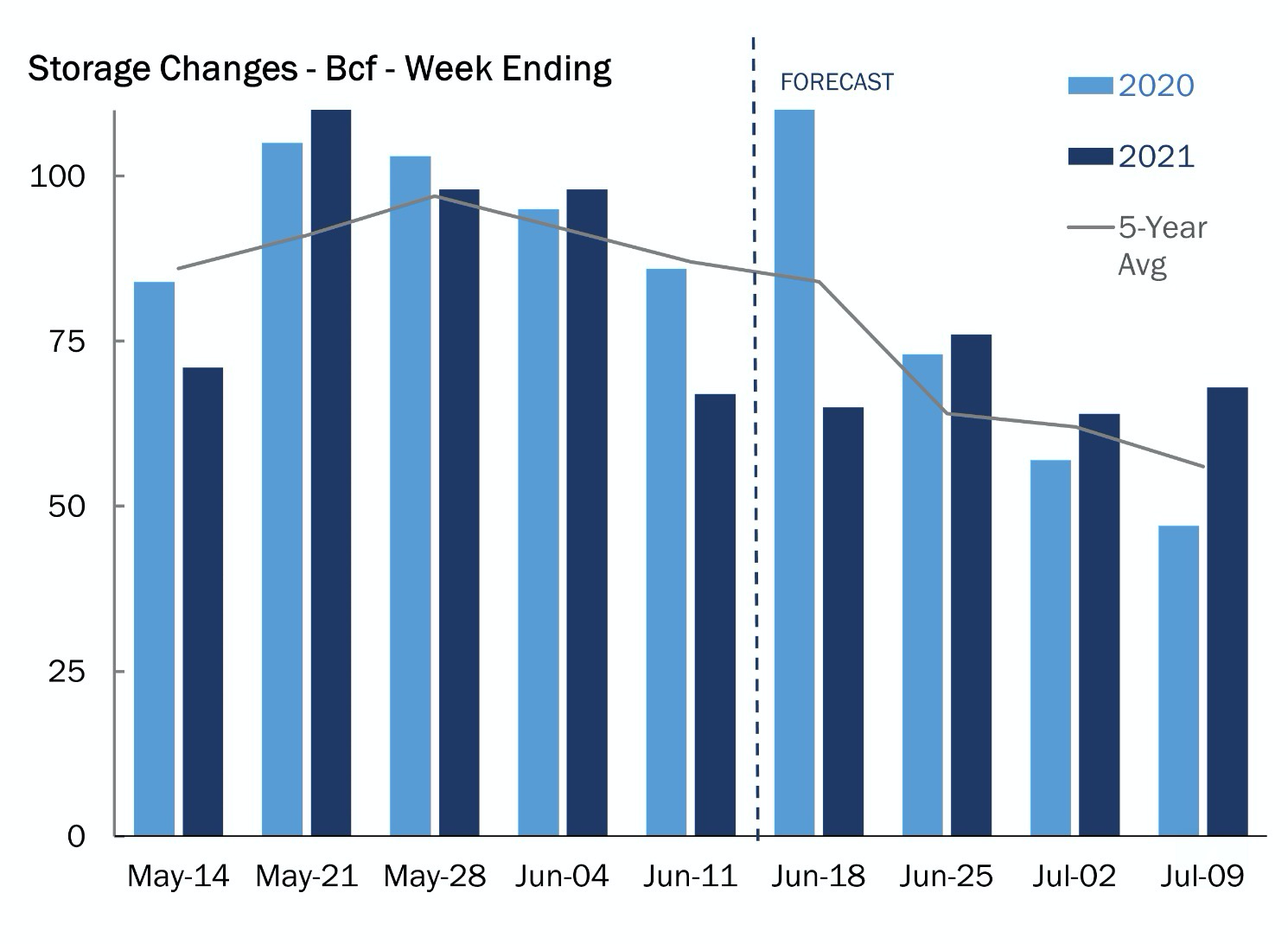

Source : Gelber & Associates

Le gain considérable enregistré par le gaz ce trimestre est encore dérisoire par rapport au bond prodigieux de 45 % observé au cours du troisième trimestre de l'année dernière. Mais c'était à l'époque où le Henry Hub partait d'une base extrêmement basse de 1,75 $ par mmBtu à la fin juin 2020, avec la chaleur de la fin de l'été et la réouverture modérée de villes fantômes comme New York et Los Angeles, ce qui a favorisé la demande de climatisation et la consommation d'électricité.

Ce trimestre, cependant, a commencé à des niveaux de 2 $ - relativement élevés pour le gaz d'avant l'été - et a connu très peu de volatilité depuis, ce qui est phénoménalement rare. Sur les 12 semaines écoulées depuis fin mars, les contrats à terme sur le Henry Hub n'ont baissé que pendant trois semaines.

Gelber & Associates, société de conseil sur le marché du gaz basée à Houston, a fait remarquer cette anomalie dans une note partagée avec ses clients mercredi. Dan Myers, un analyste de la société de conseil, a déclaré dans cette note :

"Bien que le mois d'avant se soit quelque peu refroidi à 3,35 $/mmBtu, la flambée des prix d'aujourd'hui a porté le gaz à son plus haut niveau depuis 7 mois, éclipsant les sommets précédents du rallye de ce mois-ci."

La flambée du Henry Hub est survenue juste avant la publication du rapport hebdomadaire de l'Energy Information Administration sur le stockage du gaz naturel, prévue à 10h30 ET (14h30 GMT) aujourd'hui.

Un consensus d'analystes suivis par Investing.com prévoit une injection de 66 bcf, ou milliards de pieds cubes, dans le stockage pour la semaine se terminant le 18 juin, contre une accumulation de 115 bcf au cours de la même semaine il y a un an et l'injection moyenne sur cinq ans (2016-2020) de 83 bcf.

Au cours de la semaine précédente, jusqu'au 4 juin, les services publics ont injecté 67 bcf dans le stockage.

Si les estimations des analystes en matière de stockage de gaz pour la semaine dernière sont conformes aux prévisions, l'injection au cours de la semaine terminée le 18 juin porterait les stocks à 2,493 tcf, ou trillions de pieds cubes, soit quelque 5,4 % de moins que la moyenne sur cinq ans et 16,8 % de moins que la même semaine il y a un an.

Selon un relevé de température effectué par le fournisseur de données Refinitiv, les conditions de la semaine dernière ont été plus chaudes que d'habitude, avec 78CDD, ou degrés-jours de refroidissement, contre une moyenne sur 30 ans de 65CDD pour la période.

La chaleur extrême fait grimper la demande de climatisation et d'électricité

Les CDD sont utilisés pour estimer la demande de chauffage des habitations et des entreprises, en mesurant le nombre de degrés pendant lesquels la température moyenne d'une journée est inférieure à 65 degrés Fahrenheit (18 degrés Celsius). La semaine dernière, une vague de chaleur extrême a battu des records de température dans le sud-ouest des États-Unis et a poussé les réseaux électriques au bord de la défaillance, les particuliers et les entreprises faisant fonctionner les climatiseurs, a rapporté Reuters.

Myers de Gelber & Associates a cité le même point :

"Cette injection de stockage potentiellement faible est fortement motivée par les températures plus élevées que la moyenne qui ont balayé le pays la semaine dernière."

Mais il a ajouté que le charbon moins cher commençait à rogner une partie de la part du gaz naturel dans la production d'électricité.

"Le passage au charbon, compte tenu des prix du gaz naturel supérieurs à 3 dollars, a légèrement réduit la demande de gaz naturel pour la semaine", a déclaré M. Myers.

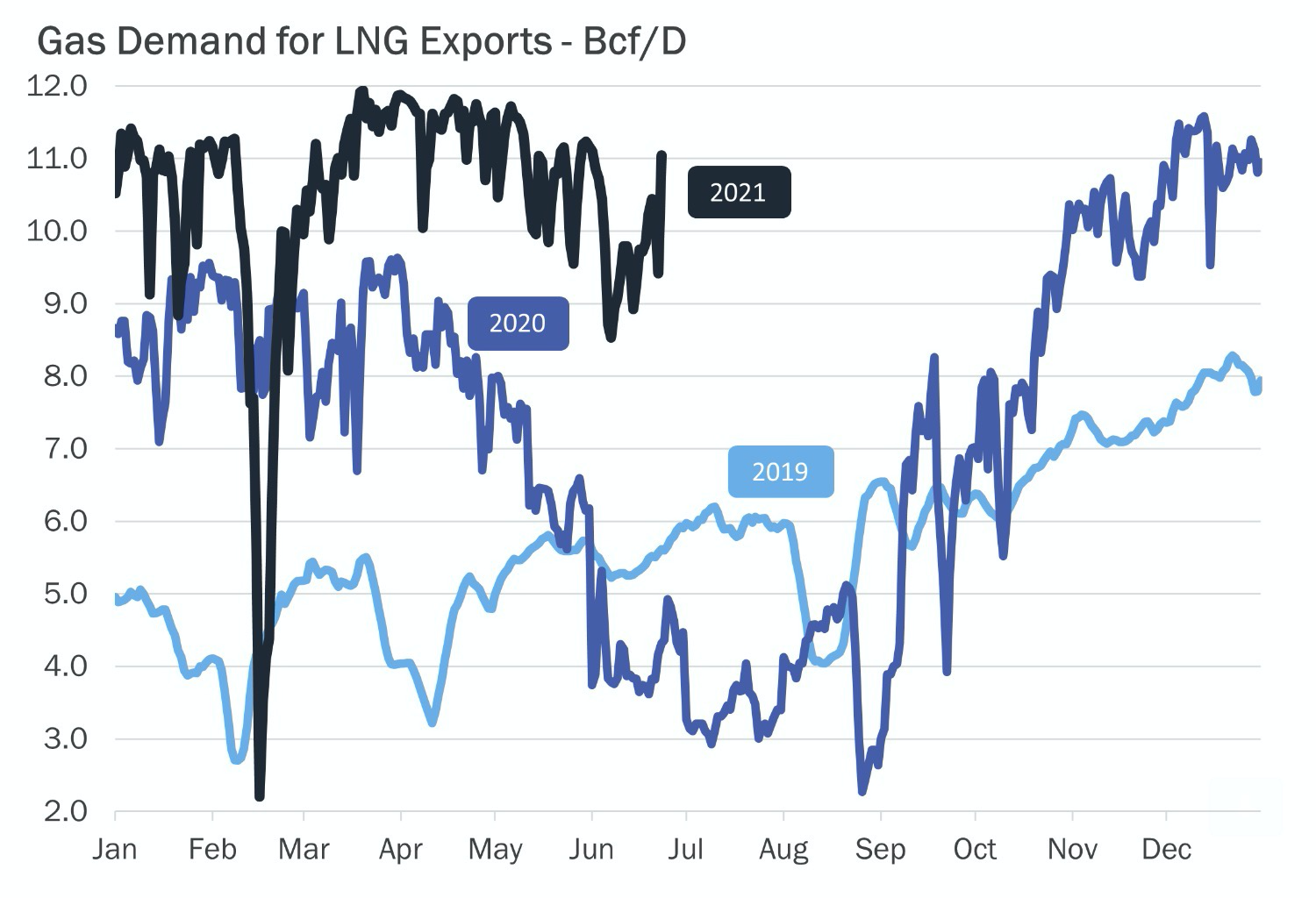

La demande de gaz d'alimentation pour le GNL est la plus élevée depuis mai

Source : Gelber & Associates

En ce qui concerne le GNL, ou gaz naturel liquéfié, les flux quotidiens d'alimentation des installations d'exportation de ce combustible surfondu ont rebondi à 11 milliards de pieds cubes par jour, a-t-il noté.

"Cela faisait près d'un mois que les flux de gaz d'alimentation n'avaient pas atteint ce niveau. Les exportations américaines de GNL se situent dans une fourchette de 9 à 10 milliards de pieds cubes par jour en raison de la maintenance printanière de différentes installations d'exportation et des pipelines voisins depuis le début du mois de mai", a ajouté M. Myers.

Pendant ce temps, atGasWeather a prédit dans un blog repris par le portail industriel naturalgasintel.com que la tendance générale aux États-Unis allait devenir plus chaude pour la période de cinq à 15 jours et pourrait avoir un "penchant haussier" du samedi (26 juin) au 5 juillet.

Le prévisionniste a ajouté :

"Bien sûr, le modèle pourrait être plus intimidant, mais il y a encore suffisamment de couvertures pour atteindre des températures supérieures à 80 ou 100°C pour permettre une accumulation hebdomadaire inférieure à la normale la dernière semaine de juin et la première semaine de juillet. Et la configuration en altitude favorise le maintien de températures largement supérieures à la normale jusqu'à la deuxième semaine de juillet, afin de maintenir une forte demande nationale sur une période de 15 à 20 jours."

Les analystes de Tudor, Pickering, Holt & Co ont déclaré au même blog qu'ils suivaient de près la production d'électricité.

La société avait précédemment prévu une baisse de la consommation d'électricité d'environ 1,3 milliard de pieds cubes par jour jusqu'en septembre, sur la base d'une sensibilité modélisée d'une augmentation de 25 cents du prix, entraînant une baisse de la demande de 1,0 milliard de pieds cubes par jour. Cependant, au début de l'été, l'élasticité a été moindre que ce que la modélisation suggère.

La demande d'électricité modélisée par les analystes pourrait encore augmenter au cours du troisième trimestre, ce qui apporterait un "soutien solide" à la fixation des prix :

"Le stockage est actuellement déficitaire de 6 % par rapport à la moyenne quinquennale, notre dernière modélisation suggérant un pic de stockage de 3,4 tcf contre une moyenne quinquennale de 3,7 tcf".

"Au-delà de la saison d'injection, notre modèle de sous-approvisionnement devrait persister jusqu'en 2022 et entraîner une hausse du prix de la bande vers le niveau de 3,25 $/mmBtu, contre la courbe actuelle de 2,93 $/mmBtu."

Avertissement : Barani Krishnan utilise un éventail de points de vue différents du sien pour apporter de la diversité à son analyse de tout marché. Par souci de neutralité, il présente parfois des opinions contraires et des variables de marché. Il ne détient pas de position dans les matières premières et les titres sur lesquels il écrit.