Il était facile de justifier l'augmentation des allocations d'actions lorsque les taux d'intérêt étaient proches de zéro. Après une année de hausses des taux d'intérêt sur le site Réserve fédérale, le calcul est plus compliqué.

Selon certains avis, un vent favorable souffle maintenant sur les obligations, en particulier pour une stratégie d'achat et de conservation des bons du Trésor. Jim Bianco, de Bianco Research, a mis l'accent sur cette idée cette semaine en faisant remarquer que l'achat de bons du Trésor ces derniers temps, et l'exploitation des rendements actuels nettement supérieurs, offrent une opportunité inédite ces dernières années.

"Vous allez obtenir les deux tiers de l'appréciation à long terme du marché boursier sans aucun risque", a déclaré M. Bianco.

C'est juste, mais décider si ou comment augmenter la pondération des obligations - les Treasuries en particulier - nécessite une analyse réfléchie. Il est vrai qu'un taux de 3,88 % sur le 10 ans (au 23 février) est proche du niveau le plus élevé depuis plus de dix ans et dépasse largement le niveau le plus bas de 2020, à savoir environ 0,5 %. Qu'est-ce qu'on ne peut pas aimer ?

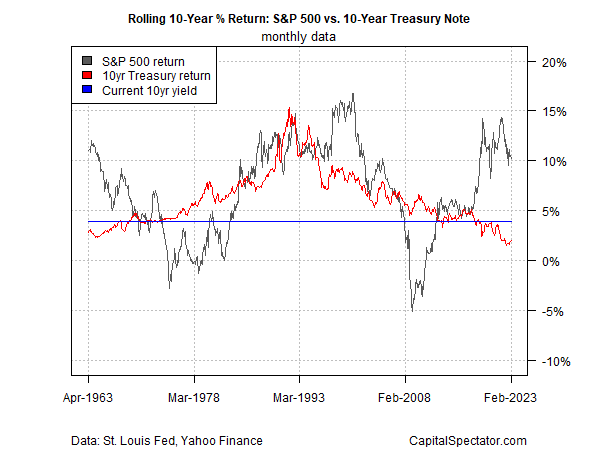

Mais pour décider du montant à détenir en bons du Trésor, il ne suffit pas de penser aux rendements. Il faut également tenir compte de votre horizon temporel, de votre tolérance au risque et d'autres variables qui vous sont propres. Il est également important de formuler certaines hypothèses sur l'évolution des rendements des actions sur un horizon temporel pertinent par rapport à l'échéance obligataire que vous privilégiez. Un bon point de départ consiste à comparer le marché boursier américain (S&P 500 index) sur une période de 10 ans à l'achat et à la détention d'un bon du Trésor à 10 ans, comme le montre le graphique ci-dessous pour les résultats obtenus depuis le début des années 1960.

Pour donner une idée de ce que vous auriez gagné en achetant un billet à 10 ans, j'utilise le rendement actuel d'un bon du Trésor à 10 ans comme estimation du rendement. Par exemple, supposons que vous ayez acheté un billet de 10 ans il y a dix ans, lorsque le rendement actuel était légèrement inférieur à 2 %. L'achat et la détention de ce billet impliquent un rendement de 2 % au cours de la décennie suivante, comme le montre le dernier point de la ligne rouge du graphique ci-dessus. À titre de comparaison, le S&P 500 a réalisé un rendement annualisé de 10,2 % au cours de la dernière décennie (ligne noire). La ligne bleue indique le rendement actuel du Trésor à 10 ans : 3,88 % (23 février), qui sert de prévision fiable du rendement attendu d'un billet à 10 ans pour la décennie à venir.

Ce qu'il faut retenir : le rendement de l'indice S&P sur 10 ans varie considérablement par rapport au rendement implicite de l'achat et de la détention d'un billet à 10 ans. Ce n'est pas une surprise, mais cela nous rappelle que le moment où l'on achète un titre du Trésor et la durée de sa détention ont une grande influence sur le rendement de l'investissement.

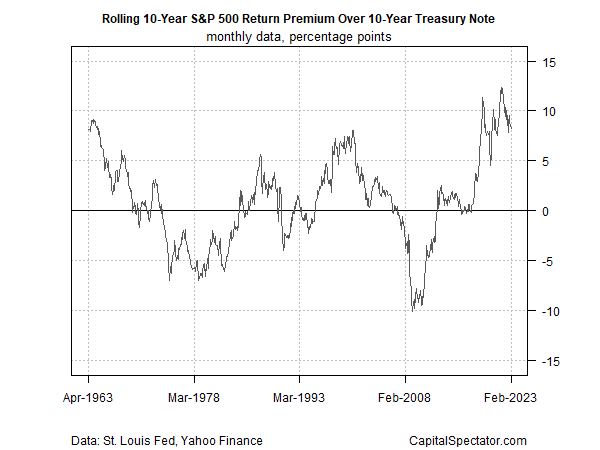

Pour une comparaison plus claire de la performance du S&P par rapport à une position d'achat et de détention d'un billet de 10 ans, le graphique suivant suit la prime du marché boursier par rapport à ce titre du Trésor. Il est clair que l'histoire récente a été exceptionnellement favorable à une forte allocation en actions.

Est-il opportun d'opter pour une forte allocation en obligations (Trésor) ? Peut-être, mais pour y répondre, il ne suffit pas de comparer les rendements actuels du marché obligataire, même si c'est un bon point de départ pour l'analyse.