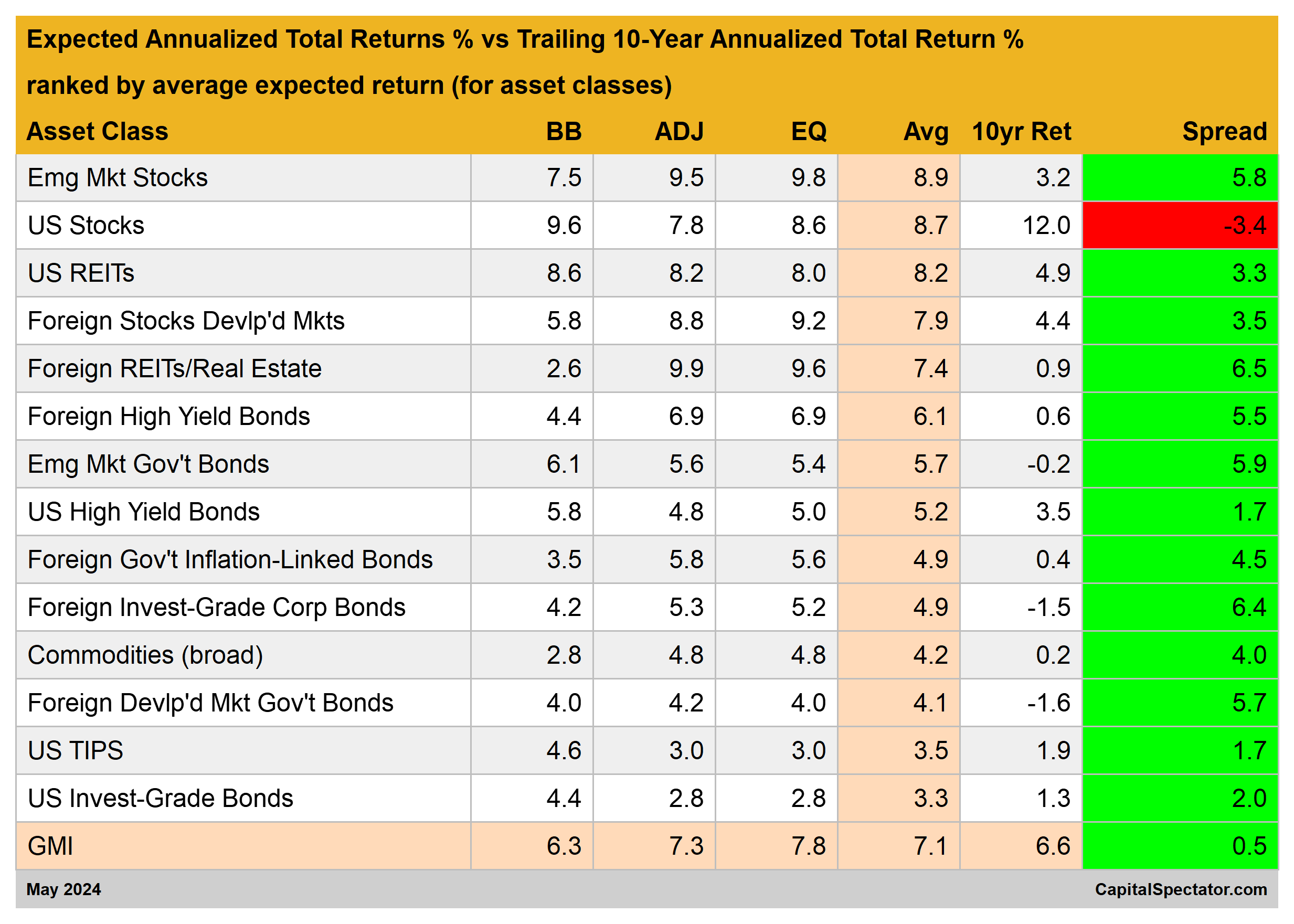

Les perspectives de performance du Global Market Index (GMI) ont de nouveau augmenté en mai. Pour le quatrième mois consécutif, les prévisions à long terme du GMI ont légèrement augmenté, atteignant un rythme annualisé de 7,1 %, ce qui est légèrement supérieur à l'estimation du mois précédent, sur la base de la moyenne de trois modèles (définis ci-dessous). Le GMI est un indice de référence non géré qui comprend toutes les grandes catégories d'actifs (à l'exception des liquidités), en fonction du marché. (à l'exception des liquidités), en fonction des pondérations de marché via un ensemble d'indices ETF.

Conformément à l'histoire récente, les actions américaines restent l'exception en matière de rendement attendu parmi les différentes catégories d'actifs qui composent l'indice GMI. La prévision moyenne pour les actions américaines est bien inférieure à la performance sur 10 ans. Par conséquent, on s'attend à ce que les actions américaines soient considérablement moins performantes dans les années à venir que les rendements réalisés au cours de la dernière décennie. En revanche, les autres grandes catégories d'actifs continuent d'afficher des prévisions de rendement supérieures à leur performance sur 10 ans.

Le GMI représente une référence théorique pour le portefeuille "optimal" qui convient à l'investisseur moyen ayant un horizon temporel infini. Sur cette base, le GMI est utile comme point de départ pour personnaliser l'allocation d'actifs et la conception du portefeuille en fonction des attentes, des objectifs, de la tolérance au risque, etc. de l'investisseur. L'historique de l'indice GMI suggère que les performances de cet indice de référence passif sont compétitives par rapport à la plupart des stratégies actives d'allocation d'actifs, en particulier après ajustement du risque, des coûts de transaction et des impôts.

Il est probable que certaines, la plupart, voire la totalité des prévisions ci-dessus seront, dans une certaine mesure, erronées. Les projections de GMI devraient toutefois être un peu plus fiables que les estimations de ses composantes. Les prévisions pour les marchés spécifiques (actions américaines, matières premières, etc.) sont sujettes à une plus grande volatilité et à des erreurs de suivi par rapport à l'agrégation des prévisions dans l'estimation GMI, un processus qui peut réduire certaines erreurs au fil du temps.

Une autre façon de considérer les projections ci-dessus est d'utiliser les estimations comme base de référence pour affiner les attentes.

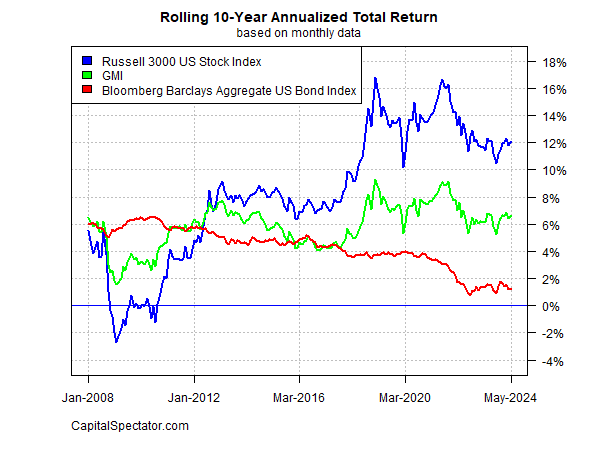

Pour comprendre comment le rendement total réalisé par GMI a évolué dans le temps, il convient d'examiner les antécédents de l'indice de référence sur une base annualisée glissante de 10 ans. Le graphique ci-dessous compare les performances de GMI à celles des actions et des obligations américaines jusqu'au mois dernier. Le rendement actuel de GMI pour les dix dernières années est de 6,6%, ce qui est moyen par rapport à l'histoire récente.

Voici un bref résumé de la manière dont les prévisions sont générées et les définitions des autres paramètres figurant dans le tableau ci-dessus :

BB : Le modèle Building Block utilise les rendements historiques comme indicateur pour estimer l'avenir. La période d'échantillonnage utilisée commence en janvier 1998 (la première date disponible pour toutes les catégories d'actifs énumérées ci-dessus). La procédure consiste à calculer la prime de risque pour chaque catégorie d'actifs, à calculer le rendement annualisé et à ajouter un taux sans risque attendu pour générer une prévision de rendement total. Pour le taux sans risque attendu, nous utilisons le dernier rendement du Treasury Inflation Protected Security (TIPS) à 10 ans. Ce rendement est considéré comme une estimation du marché d'un rendement réel sans risque (corrigé de l'inflation) pour un actif "sûr" - ce taux "sans risque" est également utilisé pour tous les modèles décrits ci-dessous. Il convient de noter que le modèle BB utilisé ici est (vaguement) basé sur une méthodologie décrite à l'origine par Ibbotson Associates (une division de Morningstar).

EQ : Le modèle Equilibrium inverse le rendement attendu par le biais du risque. Plutôt que d'essayer de prédire directement le rendement, ce modèle s'appuie sur le cadre un peu plus fiable de l'utilisation des mesures du risque pour estimer la performance future. Le processus est relativement robuste dans la mesure où il est légèrement plus facile de prévoir le risque que le rendement. Les trois données d'entrée :

* Une estimation du prix de marché attendu du risque du portefeuille global, défini comme le ratio de Sharpe, qui est le rapport entre les primes de risque et la volatilité (écart-type). Remarque : le "portefeuille" est défini ici comme GMI.

* La volatilité attendue (écart-type) de chaque actif (composants du marché de GMI)

* La corrélation attendue pour chaque actif par rapport au portefeuille (GMI).

Ce modèle d'estimation des rendements d'équilibre a été initialement décrit dans un article publié en 1974 par le professeur Bill Sharpe. Pour un résumé, voir l'explication de Gary Brinson au chapitre 3 de The Portable MBA in Investment. Je passe également en revue le modèle dans mon livre Dynamic Asset Allocation. Il convient de noter que cette méthode estime d'abord une prime de risque, puis ajoute un taux sans risque attendu pour obtenir des prévisions de rendement total. Le taux sans risque attendu est décrit dans la section BB ci-dessus.

ADJ : Cette méthodologie est identique au modèle d'équilibre (EQ) décrit ci-dessus, à une exception près : les prévisions sont ajustées sur la base de facteurs de momentum à court terme et de retour à la moyenne à plus long terme. Le momentum est défini comme le prix actuel par rapport à la moyenne mobile des 12 derniers mois. Le facteur de retour à la moyenne est estimé comme le prix actuel par rapport à la moyenne mobile sur 60 mois (5 ans). Les prévisions d'équilibre sont ajustées en fonction des prix actuels par rapport aux moyennes mobiles à 12 mois et à 60 mois. Si les prix actuels sont supérieurs (inférieurs) aux moyennes mobiles, les estimations non ajustées des primes de risque sont diminuées (augmentées). La formule d'ajustement consiste simplement à prendre l'inverse de la moyenne du prix actuel par rapport aux deux moyennes mobiles. Par exemple, si le prix actuel d'une classe d'actifs est supérieur de 10 % à sa moyenne mobile sur 12 mois et de 20 % à sa moyenne mobile sur 60 mois, les prévisions non ajustées sont réduites de 15 % (la moyenne de 10 % et de 20 %). La logique est la suivante : lorsque les prix sont relativement élevés par rapport à l'histoire récente, les prévisions d'équilibre sont réduites. À l'inverse, lorsque les prix sont relativement bas par rapport à l'histoire récente, les prévisions d'équilibre sont augmentées.

Moyenne : Cette colonne est une simple moyenne des trois prévisions pour chaque ligne (classe d'actifs).

Rendement 10 ans : Pour mettre en perspective les rendements réels, cette colonne indique le rendement total annualisé sur 10 ans pour les classes d'actifs jusqu'au mois cible actuel.

Spread : Moyenne des prévisions du modèle moins le rendement sur 10 ans.