La Réserve fédérale, qui accélérera ses politiques de resserrement en 2022, envisage trois hausses de taux d'intérêt dans les mois à venir. Entre-temps, la variante Omicron a entraîné une augmentation significative du nombre de cas de COVID-19 dans de nombreux pays du monde.

En conséquence, les Pays-Bas sont entrés en lockdown, et le Royaume-Uni devrait suivre le mouvement, avec un verrouillage au moins partiel. Les gouvernements ont également annoncé des restrictions de voyage à l'échelle mondiale.

Le mois de décembre a donc été une période nerveuse pour les investisseurs. Wall Street a surveillé de près l'indice de volatilité CBOE Volatility Index. (VIX), le principal indice de référence de la volatilité des marchés boursiers américains. Au début du mois, le VIX a largement dépassé 30, un niveau qui n'avait pas été atteint depuis février.

Les acteurs du marché s'interrogent sur les mesures à prendre pour faire face à la poursuite de la volatilité des actions. Par exemple, les traders à court terme pourraient envisager le iPath® Series B S&P 500® VIX Short-Term Futures™ ETN (NYSE:VXX), un ETN qui vise à générer un rendement quotidien correspondant à la variation quotidienne des contrats à terme à court terme qui suivent le VIX.

L'article d'aujourd'hui présente deux fonds négociés en bourse (ETF) pour les investisseurs visant à acheter des actions avec moins de volatilité.

1. Fidelity Low Volatility Factor ETF

- Cours actuel : 50,83$

- Fourchette sur 52 semaines : 41,22 $ - 51,91$

- Rendement des dividendes : 1,14%

- Ratio des frais : 0,29 % par an

Le Fidelity® Low Volatility Factor ETF (NYSE:FDLO) investit dans des entreprises américaines de grande et moyenne capitalisation (cap) dont la volatilité est inférieure à celle du marché en général. Le fonds a commencé à se négocier en septembre 2016.

FDLO, qui compte 130 positions, suit l'indice Fidelity US Low Volatility Factor TR USD. Les 10 premiers noms représentent environ un quart des actifs nets de 480,4 millions de dollars.

Les technologies de l'information (TI) ont la plus grande pondération sectorielle dans le FDLO, avec 27,63 %. FDLO alloue en outre 13,07 % aux soins de santé, 12,12 % à la consommation discrétionnaire et 11,97 % aux services financiers.

Parmi les principales positions, on trouve les fleurons de la technologie que sont Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL) (NASDAQ:GOOG), Amazon (NASDAQ : AMZN) ; le groupe de services professionnels et de conseil Accenture (NYSE:ACN) ; le membre du Dow 30 UnitedHealth Group (NYSE:UNH) ; et le géant de la distribution Home Depot (NYSE:HD).

Le fonds a enregistré une performance de 19,4 % au cours des 52 dernières semaines, et a atteint un niveau record ces derniers jours. Les ratios P/E et P/B de suivi sont de 27,22x et 5,22x. Les lecteurs intéressés pourraient considérer une baisse potentielle vers 47,5 $ comme un meilleur point d'entrée.

FDLO doit faire face à la concurrence de plusieurs autres ETF à faible volatilité. Il s'agit notamment de :

- Invesco S&P 500® High Dividend Low Volatility ETF. (NYSE:SPHD);

- Invesco S&P 500® Low Volatility ETF. (NYSE:SPLV),

- iShares MSCI USA Min Vol Factor ETF. (NYSE:USMV), et le

- SPDR® SSGA US Large Cap Low Volatility Index ETF (NYSE:LGLV)

Les fonds à faible volatilité, comme le FDLO et d'autres, pourraient aider les investisseurs à long terme à être prêts si et quand la volatilité atteint de nouveaux sommets. Ces FNB méritent donc un examen approfondi.

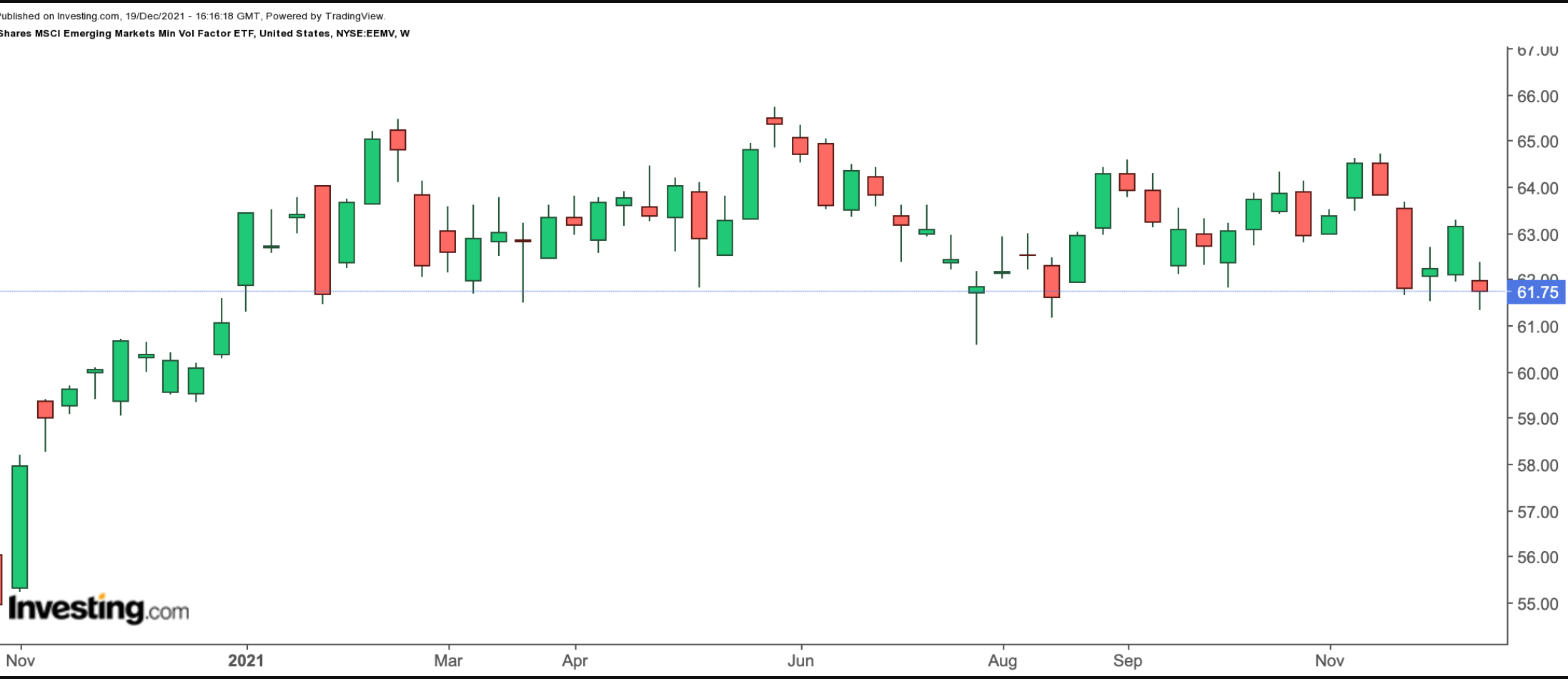

2. iShares MSCI Emerging Markets Min Vol Factor ETF

- Cours actuel : 61,75$

- Fourchette sur 52 semaines : 59,35 $ - 65,74$

- Rendement des dividendes : 2,18 %

- Ratio des frais : 0,25% par an

Notre deuxième fonds nous emmène hors des États-Unis. Le iShares MSCI Emerging Markets Min Vol Factor ETF (NYSE:EEMV) investit dans des actions de marchés émergents (ME) dont la volatilité est inférieure à celle des marchés ME en général. Ce fonds a commencé à être négocié en octobre 2011.

EEMV, qui compte 322 positions, suit l'indice MSCI Emerging Markets Minimum Volatility. Les 10 premiers noms représentent environ 15% des actifs nets de 3,7 milliards de dollars.

En termes de secteurs, on trouve les financières (21,52 %), suivies des technologies de l'information (16,61 %), des communications (16,42 %) et des biens de consommation de base (10,66 %). Plus de 285 de ces noms proviennent de Chine. Viennent ensuite les entreprises de Taïwan (17,19%), d'Inde (15,37%), d'Arabie Saoudite (8,84%) et de Corée du Sud (7,73%).

Emirates Telecom (AD:ETISALAT), Taiwan Cooperative Financial Holding (TW:5880), Chunghwa Telecom (NYSE:CHT), Taiwan Semiconductor Manufacturing (NYSE:TSM) et First Financial Holding (TW:2892) figurent parmi les principaux noms de la liste.

Le fonds a enregistré une performance de 2,5 % l'année dernière et a atteint un sommet historique en juin. Les ratios P/E et P/B sont de 19,61x et 2,26x. Une baisse potentielle en dessous de 60 $ améliorerait la marge de sécurité pour les acheteurs à long terme.