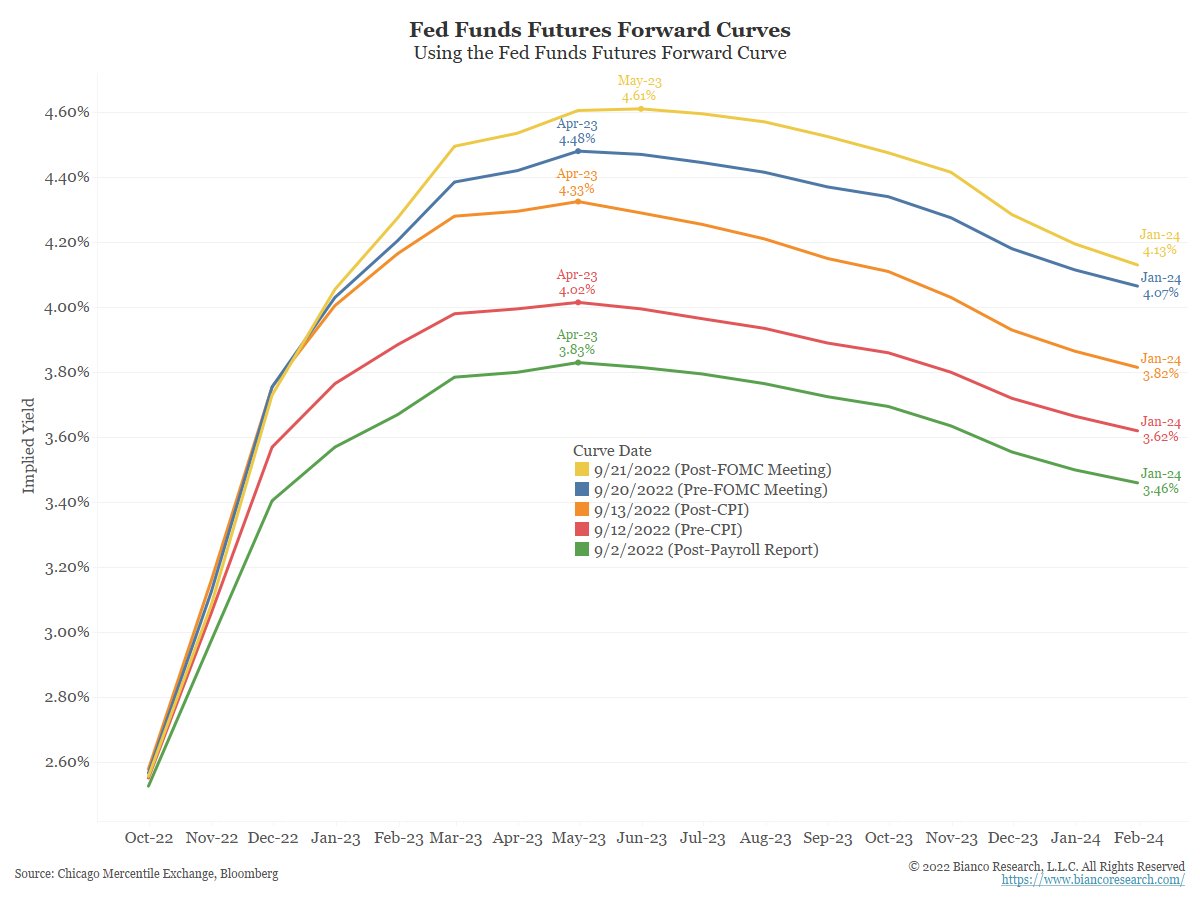

- Powell prévoit des taux de la Fed de 3,4% à 4,4% cette année et de 3,8% à 4,6% en 2023

- Avec cette projection, la courbe à terme des Fed funds atteint un pic juste autour de mai 2023

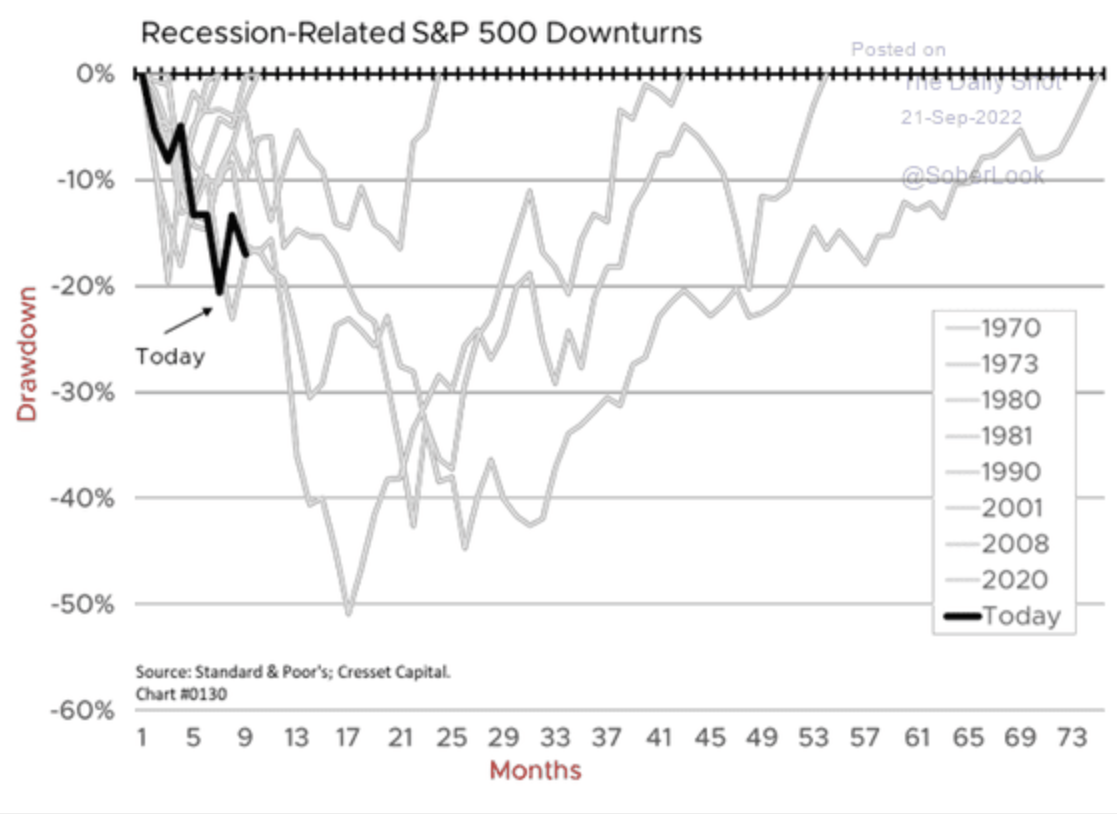

- Le marché baissier moyen pour le S&P 500 dure 16 mois avec un drawdown de -35%

Le discours de Jérôme Powell après l'annonce de la hausse de 75 pb des taux d'intérêt mercredi n'a duré que quelques minutes mais nous a donné beaucoup à réfléchir.

D'abord, le président s'est fortement concentré sur la maîtrise de l'inflation, qui doit atteindre l'objectif de 2% selon lui - un objectif plutôt farfelu dans le scénario actuel.

Puis, il a fourni quelques projections à la fois du côté de l'emploi et de la croissance économique américaine d'ici 2025, plus précisément :

- Taux de la Fed à 3,4% à 4,4% cette année et 3,8% à 4,6% en 2023

- Croissance du PIB réel à +0,2% (par rapport à l'estimation précédente de +1,7%) et 1,2% en 2023

- Inflation : PCE prévue à 5,4% cette année, 2,8% en 2023, 2,3% en 2024

- Taux de chômage à 3,8% cette année, 4,4% en 2023 et 2024 .

Ci-après, nous pouvons voir la courbe à terme des Fed funds basée sur les projections de Powell's :

Source : Chicago Mercantile Exchange

Les projections prévoient le pic du cycle de hausse des taux vers mai 2023, nous pouvons donc envisager sept mois supplémentaires de douleur boursière devant nous. Cependant, n’oublions pas que les marchés sont un indicateur d’anticipation, il est donc probable que nous puissions commencer à voir une reprise des cours avant même ce pic.

De plus, le discours de Powell's'est avéré légèrement optimiste pour la première fois depuis un certain temps, ce qui implique que la "lumière au bout du tunnel" pourrait arriver avant (entendu comme la fin du cycle de hausse des taux).

Réaction du marché

Alors que les marchés ont initialement très bien réagi au discours - avec des gains de plus de 1% pour le S&P 500 et le NASDAQ Composite - l'humeur baissière actuelle a finalement prévalu, entraînant les principaux indices profondément en territoire négatif.

Alors, à quoi devons-nous nous attendre dans les semaines/mois à venir ?

Je pense que l'investisseur doit toujours raisonner par analyse de scénarios (positifs et négatifs). Étant donné qu’un scénario négatif reste le plus probable dans le contexte de la poursuite du cycle de resserrement, examinons la durée et l’ampleur des drawdowns de toutes les périodes de récession et des grandes crises boursières précédentes :

Considérez qu'à ce jour, nous avons un drawdown depuis le début de l'année (en utilisant l'indice S&P 500 comme référence) d'environ 20% qui dure depuis neuf mois.

Le pire drawdown de l'histoire s'est produit en 2008, avec une chute de 50% au milieu de la crise financière mondiale, mais rappelons que l'ensemble du système financier mondial était au bord de l'effondrement à l'époque.

À part deux exceptions dans l'histoire - avec des baisses supérieures à 40 % et une durée de 20 à 23 mois - le scénario moyen implique qu'une baisse du marché baissier devrait se situer entre 30 % et 40 % et durer 16 mois.

En supposant que la baisse actuelle durera jusqu'à la fin du cycle de hausse des taux de la Fed, cela nous amène tout juste à 16 mois - si nous considérons le 3 janvier 2022 comme le début.

Donc, pour en revenir à aujourd'hui, en compilant les projections des Fed fund's avec la moyenne historique du marché baissier, le scénario le plus probable serait une nouvelle baisse de 10 % à 15 % du S&P 500 au cours des sept prochains mois.

Ce scénario se réalisera-t-il ? Personne ne le sait. Cependant, c'est ce à quoi je me prépare en conservant 13 % à 15 % de liquidités dans mon portefeuille, à déployer petit à petit si les marchés cassent sous les planchers de la mi-juin.

Si ces mêmes planchers représentent le creux de ce marché baissier ? Tant mieux pour tout le monde.

Avertissement : L'auteur est long à la fois sur le S&P 500 et sur le NASDAQ Composite.