Article en exclusivité pour Investing

La BOJ persiste et signe…est ce durable ?

La banque du Japon va-t-elle pouvoir tenir longtemps sa politique accommodante isolée ? Il y a 30 ans la décision de la part de la Grande-Bretagne de se retirer du mécanisme de change européen avait fait connaître au monde entier l’investisseur Georges Soros. Son duel avec la banque d’Angleterre lui avait rapporté 1 milliard de dollars. Cette fois-ci c’est la banque du Japon qui se retrouve sous pression. La BOJ maintient seule une politique ultra-accommodante alors que la réserve Fédérale, la banque d’Angleterre, la banque nationale de Suisse et la BCE se sont engagées dans la lutte contre l’inflation avec des hausses de taux programmées.

Le 17 juin, la banque du Japon a réaffirmé qu’elle voulait contrôler la courbe des taux en essayant de maintenir le taux à 10 ans proche de zéro. Alors que le différentiel de taux avec les autres pays et notamment les Etats Unis s’élargissait, le yen plongeait de 15%.

La banque centrale nippone a adopté sa politique de contrôle des taux en 2016 comme un moyen de stimuler l’économie. Pendant tout ce temps la simple menace d’achats d’obligations de sa part a suffi à piloter les taux d’intérêts. Mais depuis peu cet engagement est mis sous pression par les investisseurs. La banque du Japon sur une périodes de 5 jours autour du 20 juin a dû acheter 10.9 trillions de yens de titres pour maintenir les taux en ligne avec son objectif. En comparaison entre 2015 et 2021, sur une même période de temps, elle n’a jamais acheté plus de 4 trillions de yen.

Certains investisseurs font le pari que la banque devra abandonner son objectif sous la pression des hedges funds. La volatilité sur le marché des obligations d’état japonaises a atteint son plus haut niveau depuis plus d’une décennie. Les spéculateurs ont bon espoir que la BOJ suive la banque d’Australie qui a connu pareille situation l’année dernière avant de lâcher du lest. En janvier 2015, la banque nationale de suisse avait dû abandonner le lien du franc suisse avec l’euro alors qu’elle le défendait jusque-là.

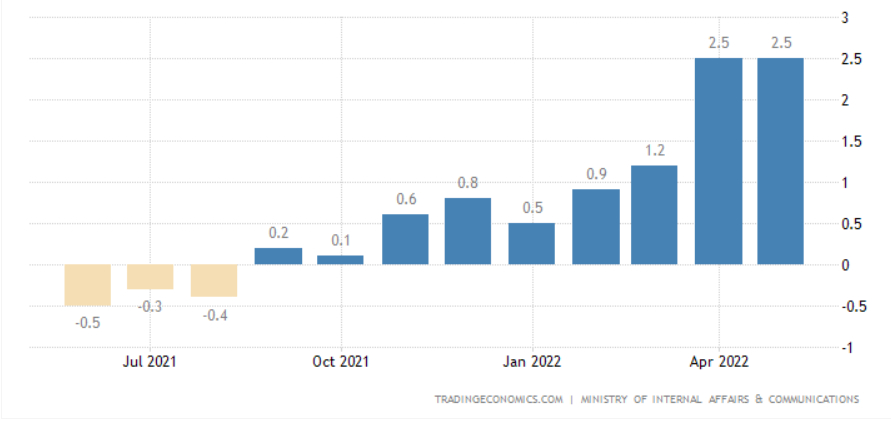

Cependant, pour l'instant, rien n’indique qu’un changement de politique est nécessaire. L’inflation a certes dépassé l’objectif des 2% mais à 2,5% elle reste extrêmement faible comparé aux 8,3% aux Etats Unis. De plus, il y a peu de tensions sur les prix domestiques. Le yen faible renchérit les importations de pétrole libellées en dollar. Mais même avec ces chocs externes, la hausse des prix reste contenue. De plus, un yen faible favorise les entreprises exportatrices.

Evolution de l’inflation au Japon :

Rien n’indique donc que la politique de la banque centrale du Japon va évoluer à court terme. Kuroda Haruhiko, le gouverneur, est un grand défenseur de cette position expansionniste pour raviver l’économie rampante nippone. Mr kuroda est dans la dernière année de son mandat mais son probable successeur est dans la même lignée. Ceux qui se sont positionnés pour un changement, comme le fond BlueBay Asset Management, risquent donc d’être déçu dans l’immédiat... et perdre de l’argent.

Cedric Damestoy

Analyste DailyFx France

Twitter (NYSE:TWTR) @CDamestoy