L'inflation Core et médiane continuent de baisser. Ce n'est pas vraiment une surprise ; depuis le début de l'année 2023, l'orientation claire a été de réduire l'inflation. Le débat n'a pas porté sur la question de savoir si l'inflation allait augmenter ou diminuer. Le débat portait sur la question de savoir si la tendance baissière allait converger vers l'objectif de 2 % fixé par la Fed ou si elle n'atteindrait pas ce niveau. Depuis au moins aussi longtemps, ma position est que l'inflation médiane s'établirait dans les "3 ou 4". Jusqu'à présent, rien ne s'est produit pour changer ce point de vue.

En fait, il n'échappe à personne que l'inflation a baissé beaucoup plus lentement qu'elle n'a augmenté. Lorsque le pic initial s'est produit, les partisans du "transitoire" s'attendaient certainement à ce que l'inflation diminue au moins aussi rapidement qu'elle n'augmentait, et même beaucoup de ceux qui avaient bien compris que la dynamique sous-jacente n'était pas un accident du destin mais le résultat d'une politique terrible pensaient que l'aller-retour prendrait à peu près le même temps que l'aller. Mais ce n'est pas ce qui s'est passé. Le ralentissement de l'inflation a été plus réticent que la poussée à la hausse. Cela s'explique en partie par le fait que l'évolution initiale des prix n'était pas transitoire et qu'elle a déclenché une boucle de rétroaction : les salaires ont augmenté pour refléter les pressions ressenties par les travailleurs, ce qui s'est répercuté sur l'inflation.

Pour l'IPC médian, la forte accélération a commencé en août 2021 à 2,4 % et s'est prolongée pendant 18 mois jusqu'à ce qu'elle atteigne 7,1 % en février 2023. Au cours des 15 mois qui ont suivi, l'IPC médian n'a reculé que jusqu'à 4,3 %, et ce taux d'amélioration semble se stabiliser plutôt que de s'accélérer.

En ce qui concerne l'IPC de base, la différence est plus frappante. Le bond de 1,6 % en glissement annuel à 6,5 % en glissement annuel a pris 12 mois, de mars 2021 à mars 2022. Depuis le sommet de 6,6 % atteint en septembre 2022, nous avons connu 20 mois de baisse de l'inflation et l'indice de base n'est revenu qu'à 3,4 %.

Le point de vue optimiste est que nous avons eu plus de mois de décélération de l'inflation que de mois d'accélération de l'inflation. Le point de vue le plus réaliste, surtout si l'on considère que l'IPC médian n'a pas dépassé 3,33 % pendant les 28 années qui ont précédé l'enquête COVID (et que l'indice de référence n'a pas dépassé 3,1 %), est que l'inflation converge vers la moyenne... mais vers une moyenne différente. C'est ce que j'ai soutenu (pendant longtemps) : la perturbation de l'ancien équilibre a déplacé l'ensemble de la distribution vers un nouvel équilibre ("high 3s, low 4s"). Les données que nous obtenons aujourd'hui semblent confirmer cette idée.

Une caractéristique importante des séries à inversion de la moyenne est que l'importance de la "pression" de l'inversion de la moyenne est liée à la distance du point actuel par rapport à la moyenne. En d'autres termes, lorsque l'inflation est éloignée de la moyenne, elle a tendance à s'inverser plus rapidement et lorsqu'elle est plus proche de la moyenne, la pression pour converger est moindre. La forme générale d'une série à inversion de la moyenne est la suivante :

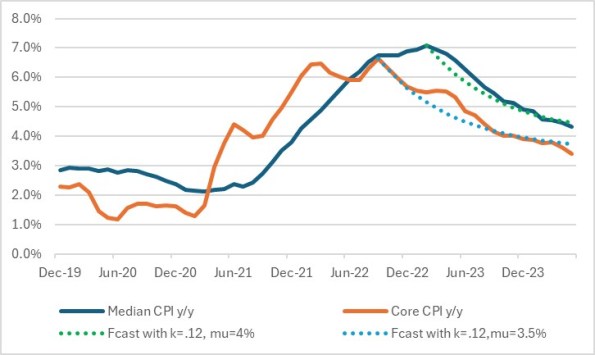

Dans cette équation, la variable économique est représentée par la série temporelle S, la moyenne à long terme est μ et le taux de retour à la moyenne est k. Comme il y a aussi du bruit aléatoire et que de nombreuses séries économiques n'ont pas tendance à subir régulièrement de grandes perturbations, il n'est pas trivial de distinguer la moyenne à long terme et le coefficient de retour à la moyenne du bruit. Mais le fait est que ces séries, lorsqu'elles sont fortement perturbées, rebondissent rapidement dans un premier temps, puis ralentissent progressivement leur rebond, jusqu'à ce qu'elles se rapprochent de la moyenne. Cela ressemble certainement à ce que nous avons ici. Le graphique ci-dessous montre l'IPC de base et l'IPC médian, mais à partir du moment où le choc a atteint de nouveaux sommets, j'ai ajouté des "lignes de retour à la moyenne" où la moyenne à long terme est considérée comme étant de 4 % pour l'IPC médian et de 3,5 % pour l'IPC de base, et où le coefficient de retour à la moyenne est considéré comme étant de 0,12 dans chaque cas.

Il existe de nombreuses combinaisons différentes qui peuvent produire une dynamique plausible, et mon propos n'est pas de prétendre que ces paramètres sont les bons. J'essaie simplement d'illustrer le fait que le comportement récent ressemble à une série qui revient à des moyennes plus élevées.

(Pour ce que cela vaut, si vous voulez comprendre pourquoi la plupart des économistes pensaient l'année dernière que nous reviendrions à l'inflation cible fin 2023/début 2024, utilisez 2 % pour μ. Dans ce cas, l'inflation commence à baisser beaucoup plus fortement que ce que nous avons réellement vu, et ne s'aplanit pas avant des niveaux d'inflation plus bas).

Pourquoi le taux d'amélioration ralentit-il ? Il ralentit parce que les améliorations les plus faciles ont déjà eu lieu. Par exemple, l'inflation de base des biens est passée de plus de 12 % à -1,7 % en glissement annuel. C'est une excellente nouvelle, mais les premiers 14 % de désinflation sont certainement les plus faciles ! D'autres composantes de l'IPC, plus sensibles, telles que le logement et les dépenses de base, diminuent plus lentement (logement) ou pas du tout (dépenses de base, qui se situent au même niveau qu'en mars 2022). Selon le point de vue traditionnel, il s'agit d'une "amélioration qui n'attend que d'arriver". Mais si l'inflation globale de base/moyenne converge vers une moyenne plus élevée, alors ces améliorations seront en grande partie compensées par une augmentation de l'inflation de base des biens de -1,7 % à, disons, 0 %.

La route devient plus difficile à partir de là, et c'est ce que nous dit la décélération de la décélération !

J'ai supprimé la symbologie compliquée, mais non pertinente pour cette discussion, du terme de bruit afin de ne pas perturber les lecteurs trop loin de leurs moyens. ︎

Il convient de souligner, puisque j'ai utilisé l'analogie du "ressort" pour expliquer le comportement de la vitesse de circulation de la monnaie, que la partie "pression" de cette équation est identique à la physique d'un ressort, où F=-kx et x est le déplacement. ︎

En fait, j'ai également supprimé la récursivité - c'est-à-dire que la ligne pointillée n'est pas basée sur le S le plus récent, mais sur le S de départ et ensuite sur le S calculé.