Repérer les actions sous-évaluées dans les marchés haussiers est une compétence cruciale pour les investisseurs qui cherchent à obtenir des rendements élevés.

Des outils tels que Juste valeur d'InvestingPro peuvent aider à trouver des opportunités cachées sous les sommets du marché.

Des géants de l'industrie aux leaders de l'automobile, l'analyse des données permet de découvrir la valeur que d'autres pourraient manquer.

- Préparez-vous à des économies massives sur InvestingPro ce vendredi noir ! Accédez à des données de marché de premier ordre et boostez votre recherche à prix réduit. Ne manquez pas cette occasion - cliquez ici pour économiser 55% !

Dans le contexte d'un second mandat de Trump aux États-Unis, de la perspective de nouvelles baisses de taux de la Fed, de l'amélioration des perspectives en Chine et d'une économie mondiale qui refuse de ralentir malgré toutes les prédictions du début de l'année, une chose est sûre : Le sentiment de risque a rarement été aussi élevé sur le marché boursier.

Si cette situation s'est avérée jusqu'à présent très positive pour les haussiers, les marchés mondiaux ayant enregistré la semaine dernière la meilleure semaine d'une année déjà exceptionnelle, elle accroît également de manière significative la proposition globale de risque-récompense pour les actions.

Cela ne signifie certainement pas qu'il faille prendre ses bénéfices et s'enfuir à toutes jambes - même si, à l'heure actuelle, il peut être judicieux de conserver des liquidités (il suffit de regarder ce que fait Buffett).

En revanche, cela signifie qu'il est plus important que jamais d'avoir une meilleure compréhension de la valeur réelle des actions de votre portefeuille.

Comme le savent les investisseurs avertis, l'allocation de vos investissements à des actifs qui offrent un potentiel de hausse plus important et un potentiel de baisse plus faible fera souvent la différence entre une année exceptionnelle et une année moyenne lorsque les marées finiront par se retourner.

En outre, malgré l'effervescence qui règne sur le marché, on peut dire qu'il existe plusieurs bonnes affaires. En fait, vous serez peut-être surpris d'apprendre que, lors de la hausse de la semaine dernière, l'indice qui a le plus progressé est le très sous-évalué, le Russell 2000, qui a fait un bond de 8,6 %.

Mais comment repérer ces actions ? C'est là que l'outil Juste valeur d'InvestingPro va changer la donne.

En un seul clic, vous pouvez accéder à plus de 17 mesures standard pour chaque action sur le marché, fournissant des objectifs de prix précis pour vous aider à guider votre prochaine action.

Et maintenant, dans le cadre de notre vente Black Friday, vous pouvez profiter de cet outil avec une réduction de 55 %.

Mais ne vous contentez pas de nous croire sur parole : examinons les réussites de cet outil à travers des exemples concrets, que nous présenterons en détail ci-dessous.

1. La société3M - Le marché a boudé l'action, la juste valeur a identifié une décote de 47,26%.

Les problèmes juridiques peuvent faire couler une action, mais l'histoire de 3M (NYSE :MMM) a pris une tournure surprenante lorsque les observateurs du marché ont repéré un joyau sous-évalué sous les gros titres.

En 2022, la société 3M a été confrontée à des problèmes juridiques croissants et l'action du géant industriel s'est effondrée. Paul, dans le Minnesota, aux prises avec une série de procès retentissants, dont un règlement de 850 millions de dollars en 2018 pour avoir contaminé l'eau et les ressources naturelles de sa ville natale.

L'intense pessimisme du marché et les responsabilités en cascade ont fait chuter l'action de 3M de 32 % sur l'année, provoquant frustration et panique chez les investisseurs et portant atteinte à la réputation de l'entreprise.

À mesure que les responsabilités juridiques s'accumulaient, l'évaluation de 3M a chuté de manière significative, le flux constant de procès jetant le doute sur sa stabilité future. Pourtant, à ce moment-là, Juste valeur (FV), l'outil d'évaluation basé sur des données, a vu une opportunité convaincante.

FV a identifié une décote substantielle de 47,26 % par rapport à la juste valeur de 3M, ce qui suggère que les fondamentaux de la société sont toujours intacts malgré le sentiment négatif qui pèse sur l'action.

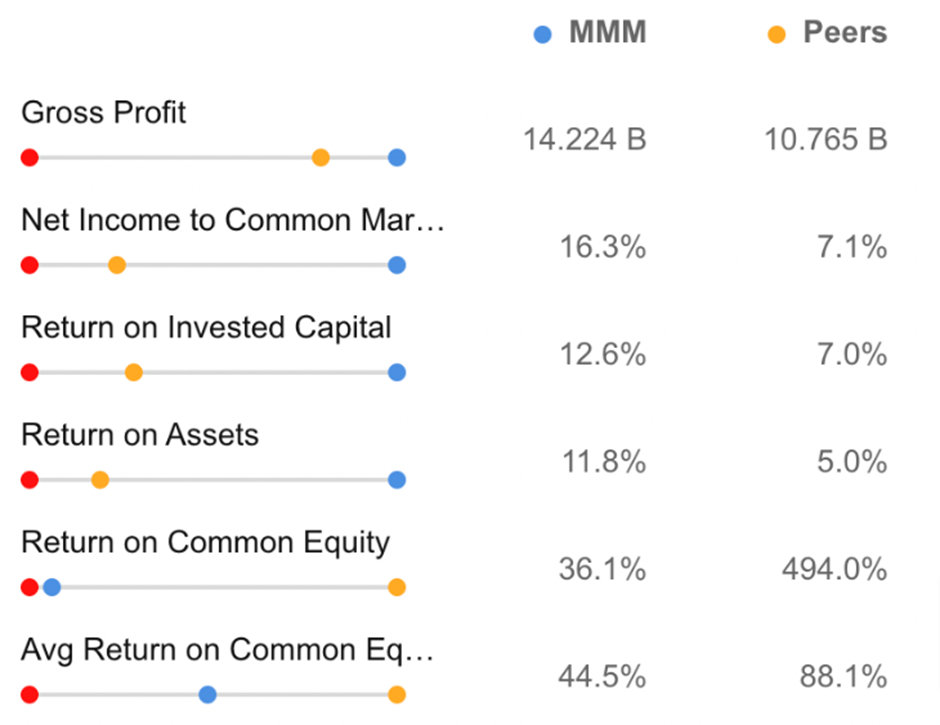

L'examen des données financières de 3M a confirmé l'analyse de FV. La société est restée un leader de l'industrie, affichant une forte marge brute, des marges de revenu net, un rendement du capital investi et un rendement des actifs par rapport à ses pairs.

Source : FV : InvestingPro

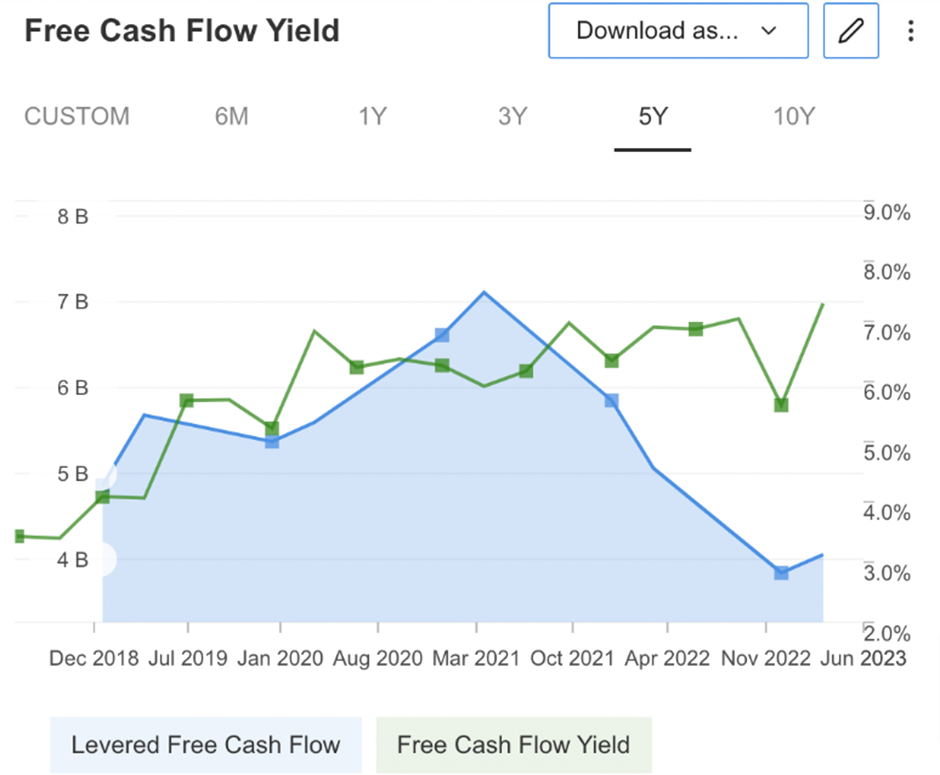

En outre, le rendement du flux de trésorerie disponible de 3M a continué de croître, tandis que l'effet de levier du flux de trésorerie est resté remarquablement faible.

Source : InvestingPro InvestingPro

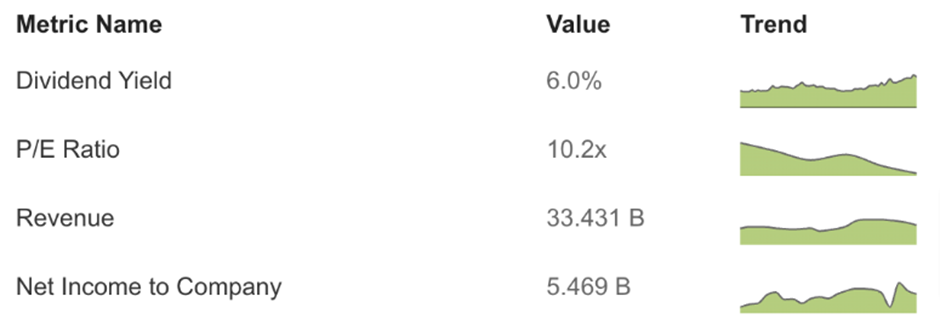

Malgré les gros titres négatifs, 3M semblait financièrement solide, affichant un ratio C/B de 10,2 et une rentabilité robuste d'ici octobre 2022, au moment même où FV mettait en évidence son potentiel de valeur profonde.

Légende : Ratio cours/bénéfice à la fin de l'année 2023

L'appel de Juste valeur s'est avéré prémonitoire. À la fin de l'année 2023, l'action 3M a entamé une remontée remarquable, se redressant pour offrir un rendement impressionnant de 52,68 % d'ici août 2024.

Ce redressement a prouvé que sous les tempêtes juridiques, les fondations financières de 3M sont restées résistantes, récompensant en fin de compte ceux qui ont vu de la valeur là où d'autres voyaient un risque.

2. General Motors - L'action automobile la plus performante qui a laissé ses concurrents sur le carreau

L'industrie automobile se transforme rapidement, sous l'impulsion des véhicules électriques, de la technologie autonome et des modèles de véhicules en tant que service.

Au milieu d'une année difficile, General Motors (NYSE :GM) a fait un bond en avant, affichant un rendement de 51 % en 2024, devançant des rivaux comme Tesla (NASDAQ :TSLA), en hausse de 29 %, et Ford (NYSE :F), qui a subi des pertes aux côtés de Stellantis (NYSE :STLA), en baisse de 41 % depuis le début de l'année.

Comment GM a-t-il réussi à s'en sortir ? La société a conservé des marges importantes et a augmenté ses revenus, ce qui a alimenté la hausse impressionnante de son action.

Les investisseurs qui ont utilisé l'outil Juste valeur d'InvestingPro ont bénéficié d'un avantage précoce : l'outil a identifié GM comme une bonne affaire potentielle, repérant une décote de 45 % le 11 novembre 2023, juste avant le début de la hausse.

Non seulement l'action a pu atteindre le potentiel de juste valeur de 45 % d'ici le 7 août 2024, mais elle a même dépassé l'objectif de juste valeur de 6,5 %, pour un rendement total de 51,40 %.

L'action a largement surpassé le marché dans son ensemble, puisque le S&P 500 a enregistré un rendement de 18 % au cours de la même période.

Conclusion

À une époque où les reprises du marché peuvent inciter même les investisseurs prudents à se lancer, il devient crucial de repérer les joyaux sous-évalués, et des outils tels que Juste valeur d'InvestingPro se sont révélés inestimables.

Les rebonds impressionnants de 3M et de GM illustrent la façon dont une vision intelligente, alimentée par des données, peut révéler des opportunités que d'autres pourraient manquer.

Alors que l'optimisme des marchés s'accroît, le moment est peut-être venu d'ajouter en toute confiance des actions sous-évaluées à votre portefeuille.

Grâce à l'outil Juste valeur d'InvestingPro, vous aurez accès à des informations approfondies qui vous aideront à prendre des décisions éclairées, même lorsque le marché semble être à son apogée.

Ne manquez pas les opportunités d'aujourd'hui - équipez-vous avec InvestingPro et profitez de notre offre Black Friday pour garder une longueur d'avance.

***

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué sous de multiples angles et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque qui y est associé incombent à l'investisseur.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks