J'ai découvert Bitcoin lors de mes études de philosophie en 2015. À l'époque, il était largement considéré comme une nouvelle idée radicale à l'avenir incertain.

Je l'ai vu passer par de nombreuses phases au cours des huit dernières années.

Une chose est restée constante tout au long de cette période : Bitcoin a été fortement influencé par des événements qui ont eu un impact sur la "crypto", mais pas nécessairement sur le réseau Bitcoin lui-même. Considérons :

- Le piratage de Mt. Gox en février 2014, au cours duquel plus de 744 000 bitcoins ont été perdus. En conséquence, la performance du prix du BTC en 2014 a été de -58 %.

- Le 5 mai 2018, Warren Buffett a déclaré que le bitcoin était "probablement de la mort-aux-rats au carré". La performance du cours du BTC pour le reste du mois a été de -23 %.

- Le 20 mai 21, lorsque Musk a annoncé que Tesla n'accepterait plus le BTC comme moyen de paiement. Au cours des deux semaines suivantes, le cours de la BTC a chuté de 43 %.

Nous savons tous ce qui s'est passé après chaque événement : le bitcoin a rebondi par la suite. Il s'est imposé, malgré les avertissements des opposants. Mais il est indéniable que le bitcoin a l'habitude de réagir à des événements qui n'ont rien à voir avec le bitcoin lui-même. Pourtant, nous assistons aujourd'hui à un phénomène sans précédent.

Alors que les actifs numériques font l'objet d'une surveillance réglementaire accrue et que plusieurs banques américaines ont fermé leurs portes, le prix du BTC est en train d'augmenter. L'actif connu pour ses avantages théoriques par rapport à la banque traditionnelle est en fait utilisé en pratique par les investisseurs pour l'usage auquel il est destiné.

Je crois fermement que les événements récents montrent que la peur, l'incertitude et le doute (FUD) externes et même l'"incertitude" réglementaire ne sont plus des menaces pour le bitcoin. Laissez-moi vous expliquer comment.

Pourquoi le bitcoin vaut-il quelque chose ?

Face à cette question, les gens répondent souvent de manière théorique. Le bitcoin a de la valeur parce qu'il constitue une monnaie saine. Et c'est une monnaie saine parce que l'offre de Bitcoin est limitée et inviolable grâce à son algorithme de preuve de travail.

Cette définition de la valeur de Bitcoin peut être le déclencheur de la motivation initiale, mais quel est le mécanisme qui délivre la valeur de Bitcoin ? En d'autres termes, comment la composante perceptuelle du bitcoin se matérialise-t-elle ?

En réfléchissant en ces termes, nous voyons immédiatement la friction inhérente présente. Satoshi a créé le bitcoin comme une alternative au système fiduciaire à la suite des sauvetages bancaires de la grande crise financière de 2008, mais nous évaluons la valeur du bitcoin à l'aune de ce même système fiduciaire. C'est pourquoi une impulsion idéologique a dû être présente dans les premiers temps du bitcoin, lorsque la plupart des gens obtenaient des BTC non pas en les achetant, mais en les minant.

Ce n'est qu'en 2010 que les premières plateformes ont commencé à émerger, à commencer par Bitcoin Market. Ce proto-échange était plutôt maladroit : les utilisateurs échangeaient des bitcoins entre eux en envoyant des dollars via PayPal (NASDAQ :PYPL) à Bitcoin Market, qui conservait les BTC en dépôt jusqu'à ce que le vendeur reçoive les dollars.

Peu après, la première véritable bourse est apparue, Mt. Gox, soutenue par la banque japonaise Mizuho pour traiter les demandes de conversion de fiats en bitcoins et de bitcoins en fiats. Au fur et à mesure de l'apparition d'autres bourses dans les années suivantes, comme Bitstamp et Bitfinex, le prix du bitcoin a grimpé jusqu'à 1,1 million de dollars en décembre 2013.

Le mécanisme par lequel la valeur théorique du bitcoin se matérialise en valeur tangible est donc clair :

-

Si la thèse de la "monnaie saine" est reconnue, le bitcoin remplit la fonction de convertisseur de monnaie fiduciaire.

-

Pour que cette fonction s'exerce à grande échelle, la conversion de monnaie fiduciaire en bitcoins doit être pratique.

-

Les bourses offrent cette commodité à grande échelle.

-

Les banques fournissent aux bourses les moyens d'assurer cette commodité.

-

Pour encore plus de commodité, les banques détiennent des réserves pour les émetteurs de stablecoins, car ces dollars tokenisés offrent des opportunités d'échange rapides et une plus grande liquidité sur le marché.

Par conséquent, toutes les discussions sur la valeur du bitcoin et son adoption massive s'arrêtent aux banques traditionnelles. Plus précisément, les règles imposées par les gouvernements sur l'interaction des banques avec les actifs numériques. Au cours de la dernière décennie, nous avons vu un échange systémique de crypto-monnaies passer d'un système lâche à une conformité KYC/AML/CFT.

Et pour cause, l'état de laxisme est souvent lié à l'absence de normes. Après tout, tous les échanges susmentionnés ont été piratés.

De même, lorsque les gouvernements créent des règles pour "protéger les consommateurs", ils peuvent également profiter de cette occasion pour inhiber la croissance des actifs qui ont été spécifiquement conçus pour prospérer en dehors du contrôle gouvernemental (et donc pour l'affaiblir).

Cela crée une nouvelle dynamique :

- Les gouvernements fixent un seuil élevé pour la circulation des actifs numériques.

- Des normes plus restrictives ne se contentent pas de canaliser les flux d'actifs numériques, mais les filtrent par type d'actifs.

- Les sociétés de crypto-monnaies se font concurrence pour savoir quelle est la passerelle la plus réglementée, ce qui constitue un argument de vente.

Si une telle dynamique est rationnelle, on peut s'attendre à ce que des règles plus strictes et leur mise en œuvre profitent à certains acteurs plus qu'à d'autres. On verrait également un certain actif numérique, le bitcoin, prendre de l'avance sur la courbe des altcoins.

Cette dynamique s'est manifestée récemment, en commençant par l'opposition entre Binance et Coinbase (NASDAQ :COIN), qui est une société cotée en bourse.

Que s'est-il passé exactement avec les BUSD de Paxos ?

Le 21 février 2023, Paxos a reçu l'ordre d'arrêter officiellement l'émission de nouvelles pièces BUSD à la demande du Département des services financiers de New York (NYDFS).

Pour les vétérans de l'espace cryptographique, il était surprenant d'entendre que Paxos allait être soumis à une réglementation. Paxos a la réputation d'être l'un des émetteurs de stablecoins les plus réglementés au monde. En 2015, le département des services financiers de l'État de New York (NYDFS) a accordé à Paxos la deuxième licence BitLicense, précédée par Circle, l'émetteur du stablecoin concurrent USDC.

En vertu de la licence BitLicense, Circle et Paxos sont tous deux réglementés par le NYDFS, ce qui signifie qu'ils sont soumis à des exigences en matière de réserves de stablecoins, à des mesures de cybersécurité adéquates, à la stabilité financière et à la conformité AML/KYC. Alors, qu'est-ce qui a poussé le NYDFS à émettre une alerte au consommateur contre le stablecoin BUSD émis par Paxos ?

Tout d'abord, il convient de rappeler que Pax Standard (PAX), rebaptisé en 2021 Pax Dollar (USDP), a été émis par la société fiduciaire Paxos Trust Company, agréée par le NYDFS, en tant que stablecoin 1:1 remboursable en USD. Cependant, il a été émis sous conditions, tout comme le Binance USD (BUSD).

Binance s'est associé à Paxos en septembre 2019 pour émettre des BUSD, mais uniquement sur la blockchain Ethereum, et non sur la propre Binance Smart Chain (BSC) de Binance, qui serait un jeton BEP-20 par opposition à la norme de jeton ERC-20 d'Ethereum.

"Il est important de noter que le ministère a autorisé Paxos à émettre des BUSD sur la blockchain Ethereum. Le Département n'a pas autorisé Binance-Peg BUSD sur aucune blockchain, et Binance-Peg BUSD n'est pas émis par Paxos".

-NYDFS

Selon un rapport de Bloomberg, il semble que Circle, le concurrent direct de Paxos en matière de stablecoins, ait alerté le NYDFS de cette distinction technique en 2022. Le motif de cette alerte semble être la politique de Binance consistant à convertir automatiquement d'autres stablecoins, tels que USDC, USDP et TUSD, en BUSD.

Par conséquent, cela a contribué à la baisse de 25 % de la capitalisation boursière de USDC au cours du second semestre 2022, de 55,81 milliards de dollars à 41,89 milliards de dollars. Par conséquent, en tant qu'émetteurs conjoints d'USDC, Circle et Coinbase pourraient bénéficier de l'éviction de la plus grande bourse du monde de l'arène des stablecoins.

L'USDC suivra-t-elle le traitement de BUSD ?

Après l'annonce de la fermeture de BUSD le 13 février, la capitalisation boursière du stablecoin a diminué de 18 %, passant de 16,14 milliards de dollars à 13,24 milliards de dollars. En plus de l'arrêt de la frappe ordonné par le NYDFS, Paxos doit également faire face à un avis de Wells de la part de la Securities and Exchange Commission (SEC).

Avec cette lettre d'intention formelle, la SEC envisage de traiter BUSD comme une valeur mobilière. Paxos a l'intention de porter l'affaire devant les tribunaux, réfutant ces allégations comme étant "sans fondement".

"Paxos est en désaccord catégorique avec le personnel de la SEC, car BUSD n'est pas une valeur mobilière en vertu des lois fédérales sur les valeurs mobilières. Cet avis Wells de la SEC ne concerne que BUSD".

Cet avis est similaire à l'avis Wells de la SEC que Coinbase a reçu en septembre 2021 concernant sa fonction Lend. Bien qu'il ait soutenu que le Lend de Coinbase ne constitue pas un contrat d'investissement, le PDG Brian Armstrong a finalement décidé d'y mettre fin.

Il est intéressant de noter que la SEC a récemment infligé une amende de 30 millions de dollars à Kraken, une autre bourse de crypto-monnaies, pour avoir offert des rendements sur le staking. En clair, la SEC considère que le "staking-as-a-service" est soumis à la réglementation sur les valeurs mobilières. Les utilisateurs déposent leurs actifs sur Kraken, qui utilise ensuite les fonds pour sécuriser les réseaux de preuve d'enjeu. Les utilisateurs n'ont donc pas besoin de faire fonctionner leurs propres nœuds pour recevoir des récompenses.

En tant qu'intermédiaire, Kraken reçoit une part de ces récompenses. La SEC considère qu'il s'agit d'une forme de prêt de crypto-monnaie, et que les fonds (contrats d'investissement) doivent donc être enregistrés en tant que titres. Étant donné que la SEC n'a pas repéré les nombreux signaux d'alerte de FTX, le PDG de Kraken, Jesse Powell, pense maintenant que tout cela est prévu pour régner de manière informelle sur l'espace cryptographique.

Si les régulateurs choisissent effectivement des acteurs cryptographiques sélectionnés, tels que Coinbase et Circle, comme émetteurs d'USDC, ils sont probablement en règle. Après tout, ils sont tous deux soutenus par BlackRock (NYSE :BLK), le plus grand gestionnaire d'actifs au monde, souvent considéré comme la banque fantôme de la Fed. Pour ceux qui l'ignorent, BlackRock gère une partie des réserves de l'USDC.

BlackRock a également fait appel à Coinbase pour fournir des services de négociation et de conservation de cryptomonnaies à ses clients Aladdin. Aladdin est le logiciel financier propriétaire de BlackRock qui gère les risques d'environ 11 000 milliards de dollars d'actifs. En outre, Circle utilise BNY Mellon (NYSE :BK) en tant que dépositaire USDC, l'une des plus anciennes institutions bancaires des États-Unis, fondée en 1784.

Il convient également de noter que Visa (NYSE :V), la plus grande société de traitement des paiements, a choisi l'USDC pour régler les transactions blockchain avec ses partenaires tels que Crypto.com et Wirex. Enfin, USDC est audité par Deloitte, soumis à la surveillance de la SEC en plus du Public Company Accounting Oversight Board (PCAOB).

Cependant, Coinbase offre le même service de staking-as-a-service que Kraken, et pourrait donc recevoir un avis Wells similaire. Pour l'instant, le sentiment du marché est favorable à Coinbase, car les actions COIN sont en hausse de 91 % depuis le début de l'année.

Le sentiment politique est-il aligné sur les agences de régulation ?

Pour tous ceux qui suivent le marché des crypto-monnaies, il est devenu courant de dire que la SEC réglemente effectivement par l'application de la loi. Sur le papier, il y a des régulateurs et des législateurs. Ces derniers sont censés donner aux régulateurs le cadre dans lequel l'agence est autorisée à fonctionner.

Deux commissions sont largement responsables de la protection des investisseurs aux États-Unis. La SEC, créée en 1934, réglemente les valeurs mobilières telles que les actions. La CFTC, créée en 1975, réglemente les marchés des produits dérivés. Les courtiers peuvent également prendre l'initiative de jouer un rôle dans ce domaine, ce qu'ils font souvent aux États-Unis en limitant l'accès à la négociation d'options au moyen d'une structure à plusieurs niveaux fondée sur l'expérience de l'investisseur et sa propension au risque. Tout cela vise à créer un environnement plus sûr pour les investisseurs.

Ces commissions utilisent un cadre réglementaire clair dans leur mission de protection des investisseurs. Cependant, le problème est qu'il est dépassé et ne tient pas compte des capacités technologiques de la modernité.

Compte tenu de la nouveauté des actifs numériques et de l'absence de législation globale sur les cryptomonnaies, la SEC s'est engagée dans une interprétation créative des règles pré-internet. L'actuel whip de la majorité à la Chambre des représentants, Tom Emmer, a déjà fait état de telles plaintes à l'encontre de la SEC.

Il est également au courant des allégations, partagées avec le PDG de Kraken, Jesse Powell, selon lesquelles la SEC est utilisée comme une arme pour créer artificiellement le paysage cryptographique.

Ironiquement, le président de la SEC, Gary Gensler, ne semblait pas considérer le site FTX Token (FTT) comme frauduleux - du moins pas publiquement. Mais il a décrit les stablecoins comme des "jetons de poker" en septembre 2021. Il s'agissait d'une référence à l'époque des banques Wildcat, où la frontière offrait des formes privées d'argent soutenues par des réserves douteuses.

Plus d'un an avant le krach du FTX, M. Gensler a fait la déclaration suivante, qui pourrait être considérée comme un soutien à la théorie de M. Powell :

"Je pense qu'il y a beaucoup de signes avant-coureurs et de lumières clignotantes qui indiquent que nous pourrions avoir un déversement dans l'allée 3 et je préfère prendre les devants.

-Gary Gensler au Washington Post

En tant qu'alliée législative dans cette direction, la sénatrice Elizabeth Warren continue de renforcer la dynamique anti-crypto. Plus précisément, en réintroduisant la loi Digital Asset Anti-Money Laundering Act (DAAMLA), initialement proposée en décembre.

Elizabeth Warren considère que le paysage des crypto-monnaies est truffé de fraudes. Elle déclare ce qui suit :

"La structure juridique actuelle brandit essentiellement un panneau géant au-dessus de la crypto qui dit, le blanchiment d'argent fait ici,".

Par conséquent, le marché des crypto-monnaies devrait être traité sur un pied d'égalité avec les autres marchés de capitaux. Mais pour que le gouvernement puisse suivre tous les flux de crypto-monnaie, les développeurs et les utilisateurs de logiciels libres pourraient être traités comme des institutions financières dans le cadre du projet de loi proposé. En outre, les développeurs verraient probablement leur premier amendement violé puisqu'ils seraient contraints d'enregistrer un code non commercial.

Néanmoins, le crash de FTX a poussé des vents bipartisans dans les voiles de Warren. Le sénateur du Kansas Roger Marshall a déjà coparrainé le projet de loi. Du côté du lobbying, Paul Merski, responsable des relations avec le Congrès à l'Independent Community Bankers of America, considère que les crypto-monnaies sont coupables tant que leur innocence n'a pas été prouvée.

"C'est au secteur des crypto-monnaies de prouver qu'il est sûr, sécurisé et supérieur, et je ne pense pas qu'il l'ait fait".

-Paul Merski à Politico

Les universitaires ne manquent pas non plus d'arguments pour étayer ce point de vue. Lee Reiners, directeur politique de l'université Duke, a témoigné le 14 février devant la commission sénatoriale des banques, du logement et des affaires urbaines. Reiners a soutenu que les passerelles bancaires vers les crypto-monnaies, telles que les stablecoins, devraient aller au-delà de la ligne de base.

"...les régulateurs bancaires ont le pouvoir d'imposer des exigences prudentielles supplémentaires à ce type d'activité..."

M. Reiner a précisé que les agences bancaires pourraient être amenées à imposer des exigences prudentielles supplémentaires à ce type d'activité :

"Cela pourrait obliger les agences bancaires à mettre en œuvre des normes plus rigoureuses que la norme prudentielle finale du Comité de Bâle sur le contrôle bancaire pour les expositions aux crypto-actifs, publiée en décembre 2022.98"

En langage courant, cela revient à exclure les crypto-monnaies du système bancaire américain, ou à les faire transiter par des sociétés de crypto-monnaies présélectionnées.

Pourquoi le bitcoin est sûr

Gensler a déclaré que la crypto-monnaie était l'un des principaux domaines d'intérêt de la SEC pour l'année 2023. L'administration Biden a même publié une feuille de route pour "atténuer les risques liés à la cryptographie" en janvier 2023.

L'environnement réglementaire hostile qui semble viser l'ensemble de la cryptographie a eu un impact majeur sur l'espace crypto.

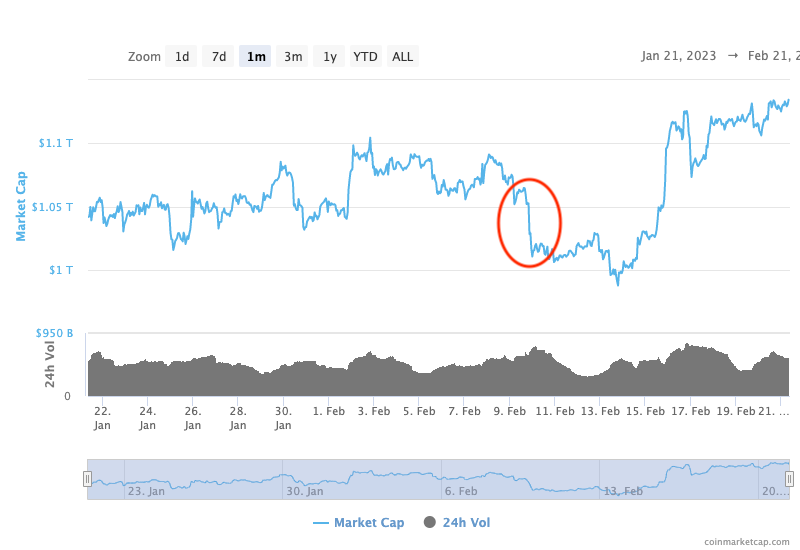

Il suffit de penser à l'action réglementaire de la SEC visant Kraken, qui a entraîné une baisse de plus de 40 milliards de dollars de la capitalisation boursière totale des crypto-monnaies :

Crédit photo : CoinMarketCap

Quel est l'impact de cette situation sur le bitcoin, la crypto-monnaie originale qui domine l'ensemble de l'espace des crypto-monnaies avec 42 % de la capitalisation boursière totale des crypto-monnaies ? Le bitcoin risque-t-il d'être pris pour cible dans l'assaut réglementaire en cours ?

Étant donné que c'est principalement la SEC qui est à l'origine des récentes mesures d'application de la réglementation dans le secteur des crypto-monnaies, examinons d'abord ce que les deux derniers présidents de la SEC ont déclaré.

Dans une récente interview de Jim Cramer sur CNBC, Gensler a suggéré que le bitcoin était une marchandise, ce qui signifie qu'il devrait être réglementé par la CFTC :

"...beaucoup de ces crypto-actifs financiers ont les attributs clés d'un titre. Certains d'entre eux relèvent donc de la Securities and Exchange Commission. Certains, comme le bitcoin, et c'est le seul, Jim, que je vais dire parce que je ne vais pas parler de l'un de ces jetons [que] mes prédécesseurs et d'autres ont dit, [sont] une marchandise".

-Gary Gensler, président de la SEC, lors d'une interview sur CNBC.

En 2018, Jay Clayton, alors président de la SEC, a déclaré :

"Les crypto-monnaies : Elles remplacent les monnaies souveraines, remplacent le dollar, l'euro, le yen par le bitcoin. Ce type de monnaie n'est pas un titre."

M. Clayton a ajouté :

"Si vous voulez faire une introduction en bourse avec un jeton, venez nous voir".

Plus récemment, après le krach du FTX, l'actuel président de la CFTC, Rostin Behnam, a déclaré que le bitcoin était la seule crypto-monnaie qui devait être considérée comme une marchandise, parmi les quelque 22 000 crypto-monnaies en circulation.

Le bitcoin n'est pas un titre : Implications

En fin de compte, l'histoire du bitcoin est la suivante :

- a constamment réagi négativement aux facteurs externes de confusion (FUD)

- a été assombri par l'"incertitude" réglementaire et par l'ombre menaçante de réglementations sur le point d'entrer dans l'espace cryptographique.

Ces deux facteurs constituent-ils toujours une menace pour le bitcoin ?

Pour dire les choses simplement, non.

Si l'on examine les mesures réglementaires prises récemment et les commentaires formulés jusqu'à présent par les régulateurs, il apparaît clairement que le BTC n'est pas en sécurité. Nous avons donc ici des indications réglementaires très claires concernant le statut de la BTC, ce qui minimise tout risque réglementaire pour les investisseurs américains (particuliers et institutionnels) qui investissent dans la BTC.

Et alors que plusieurs banques américaines ont récemment fermé leurs portes - Signature Bank (OTC :SBNY) avec 88,6 milliards de dollars de dépôts de clients et Silicon Valley Bank (SVB) avec 173 milliards de dollars de dépôts - le prix du BTC est à la hausse. De nombreuses autres actions de grandes banques se sont effondrées - même le stablecoin le plus réglementé, l'USDC, a plongé en dessous de 0,88 $ après que Circle a révélé qu'il avait 3,3 milliards de dollars immobilisés dans la SVB.

Le 10 mars, le cours du bitcoin se situait entre 19 000 et 19 000 dollars. Quatre jours plus tard, il a franchi la barre des 26 000 dollars, soit une hausse de plus de 30 %.

Permettez-moi de reformuler cela. Alors que de nombreuses banques américaines ont fait faillite, dans un contexte d'angoisse réglementaire dans le domaine de la cryptographie, le BTC a progressé de plus de 30 %.

Le 12 avril, le BTC a franchi la barre des 30 000 dollars, son prix le plus élevé depuis le début de l'année.

Le bitcoin atteint un niveau de maturité sans précédent. Au milieu de la morosité macroéconomique, de la hausse des taux d'intérêt, des faillites bancaires et de la crainte d'un nouveau "risque systémique", le prix de la BTC est en fait en hausse. Cela signifie qu'au moins certains investisseurs se tournent vers le BTC en tant que valeur refuge dans un contexte aussi sombre.

Le bitcoin - l'actif conçu comme une alternative au système bancaire traditionnel pendant la grande récession de 2008 - est maintenant utilisé par les investisseurs comme une alternative au système bancaire traditionnel qui, une fois de plus, est en train d'échouer.

L'histoire est en train de se dérouler. Nous sommes en train d'observer la thèse du bitcoin en temps réel.

. . .

Shane Neagle est l'EIC de The Tokenist. Consultez la lettre d'information gratuite de The Tokenist, Five Minute Finance, pour une analyse hebdomadaire des plus grandes tendances de la finance et de la technologie.