- Le bitcoin teste le niveau de soutien crucial de 25 700 $ dans un contexte de changement de sentiment

- La décision de la Fed sur les taux d'intérêt pourrait s'avérer déterminante pour la crypto-monnaie.

- Dans l'article suivant, j'analyse les facteurs critiques à surveiller pour la trajectoire du Bitcoin pendant le reste de l'année.

La semaine dernière, le Bitcoin a commencé à tester le niveau de soutien de 25 700 $. Pendant ce temps, l'intérêt des investisseurs est resté soutenu, bien qu'il y ait eu un changement perceptible du sentiment à l'égard de ce seuil de soutien critique au cours de la semaine.

Au cours de la semaine actuelle, nous nous concentrons sur la prochaine décision sur les taux d'intérêt de la Réserve fédérale. Le marché du bitcoin a démarré cette semaine charnière sur un ton quelque peu optimiste, notamment avec la barre des 26 500 $, qui avait précédemment servi de point de résistance intermédiaire au cours du mois dernier, et qui commence maintenant à s'établir comme niveau de soutien.

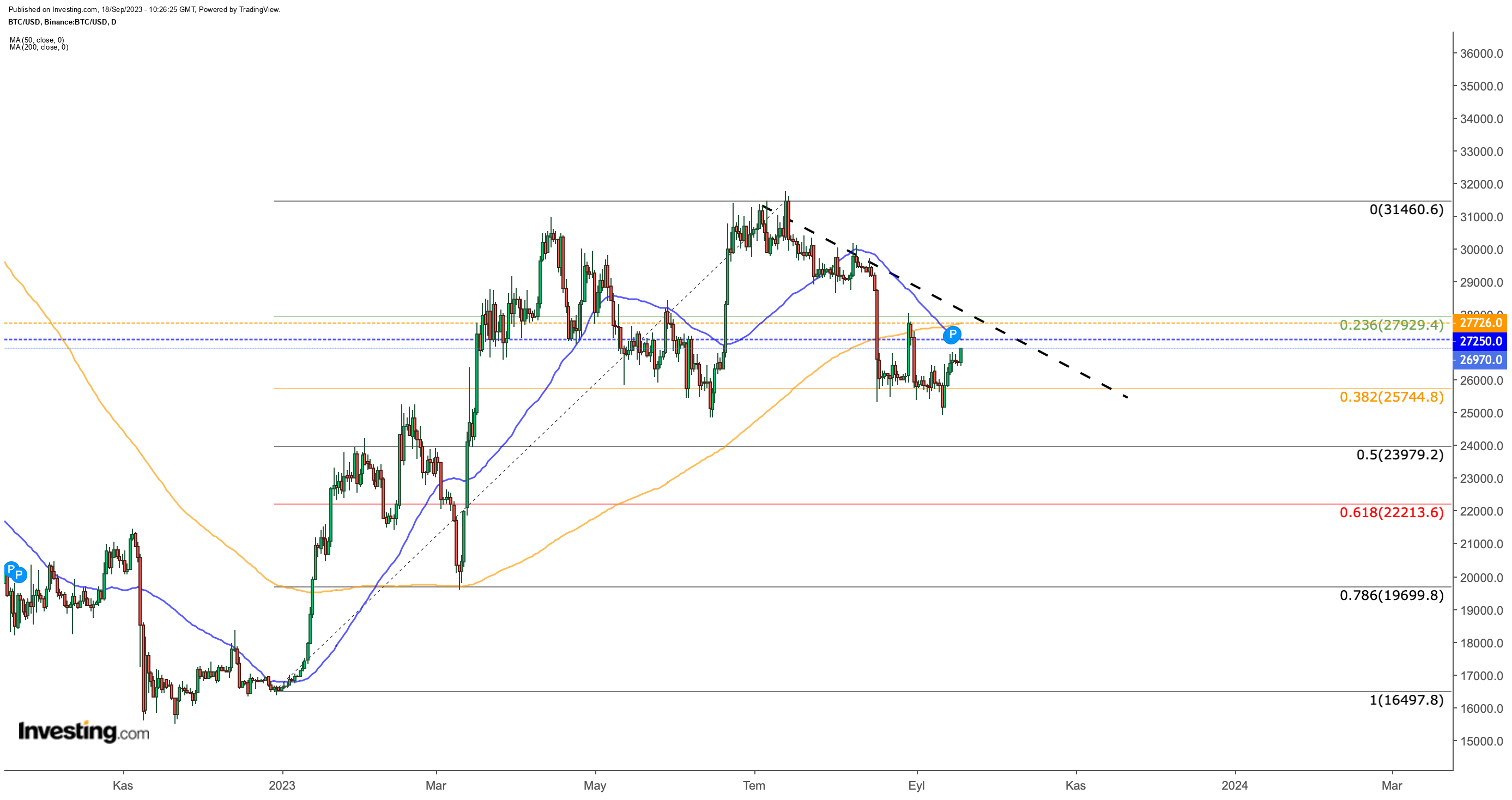

La dynamique actuelle pourrait propulser le bitcoin vers la fourchette de 27 200 à 27 700 dollars, qui correspond aux moyennes mobiles de 50 et 200 jours, au cours de cette semaine. Cette zone particulière mérite d'être observée avec vigilance, car elle constitue un tournant qui influencera la nouvelle trajectoire potentielle du bitcoin.

À l'inverse, il convient de noter que la semaine dernière a été marquée par l'apparition d'une "croix de la mort" dans les échanges de bitcoins, la moyenne mobile à 50 jours tombant sous la moyenne mobile à 200 jours. Dans un premier temps, ce signal baissier a suscité des achats. Néanmoins, les perspectives baissières devraient persister tant que le bitcoin restera en dessous de la zone de résistance située autour de 27 000 dollars.

Lorsque l'on examine des croisements similaires dans le passé, un schéma récurrent se dessine. Dans le cas du croisement à la hausse observé en février (appelé Golden Cross), la réaction initiale a été baissière. Par la suite, les acheteurs, agissant comme un bouclier protecteur pour la moyenne mobile à 200 jours dans un contexte de volatilité du marché, ont propulsé l'ascension du bitcoin de moins de 20 000 dollars jusqu'à la fourchette de 30 000 dollars.

Si nous remontons un peu plus dans le temps, nous pouvons observer qu'après la baisse de janvier 2022, coïncidant avec la dernière occurrence de la "Croix de la mort", une réaction d'achat similaire s'est matérialisée en direction de la moyenne mobile à 200 jours.

En mars 2022, le bitcoin a réussi à remonter jusqu'au niveau de 48 200 dollars, ce qui correspond à la moyenne mobile sur 200 jours. Cependant, il s'est avéré incapable de dépasser ce seuil et est entré dans une tendance baissière persistante qui s'est poursuivie tout au long de l'année. Dans cette phase, après la "croix de la mort", le bitcoin a subi une dévaluation importante, enregistrant finalement une baisse de 60 % à la fin de l'année.

En ce qui concerne les perspectives pour 2023, compte tenu de la volatilité réduite du marché actuel, il est possible qu'une vague de baisse du bitcoin persiste jusqu'à ce qu'il atteigne le niveau de 19 700 dollars, juste en dessous du seuil de 20 000 dollars. Fait remarquable, ce niveau correspond au niveau de retracement de Fibonacci de 0,786 basé sur la tendance haussière observée en 2023.

En outre, tout en suivant cette trajectoire, la fourchette de prix entre 22 200 et 25 700 dollars (représentant le niveau de retracement de Fibonacci de 0,382) peut également apparaître comme une ligne de soutien substantielle, faisant écho à l'importance du niveau de retracement de Fibonacci de 0,618.

L'évaluation de ces niveaux de soutien actuels dépendra sans aucun doute de l'évolution de la situation au cours des trois prochains mois.

En outre, la capacité du bitcoin à terminer la semaine avec des clôtures au-dessus des niveaux de la moyenne mobile autour de la fourchette de 27 000 $ pourrait potentiellement annuler le scénario baissier actuel. En fait, si le bitcoin parvient à revenir dans la zone des 28 000 dollars et à s'y établir fermement, cela signifierait une rupture de la tendance baissière à court terme qui a émergé après le pic de juillet. Une telle rupture pourrait déclencher une poussée de dynamisme, propulsant le bitcoin vers la fourchette de 33 000 à 35 000 dollars.

En résumé, l'issue du voyage du bitcoin dans la zone des 27 000 dollars cette semaine, associée à l'activité commerciale qui s'ensuivra dans cette zone, sera déterminante pour la nouvelle trajectoire de la crypto-monnaie.

Un autre facteur crucial influençant les mouvements du bitcoin cette semaine tourne autour de la décision sur les taux d'intérêt de la Réserve fédérale et des déclarations du président Powell. L'analyse des trois précédentes décisions de la Fed en matière de taux d'intérêt révèle des informations intéressantes : après une augmentation de 25 points de base en mai, le marché des crypto-monnaies a affiché une tendance à la baisse jusqu'à la réunion suivante. En juin, lorsque la Fed a maintenu les taux d'intérêt à leur niveau actuel, le marché du bitcoin a réagi favorablement, poussé par sa dynamique interne.

En juillet, la Fed a de nouveau relevé ses taux d'intérêt de 25 points de base, mais cette fois, le marché des crypto-monnaies est resté relativement indifférent à cette décision. Compte tenu de la position prévisible et sans surprise de la Fed, il semble plausible que cette semaine soit marquée par un test de la ligne de résistance atteignant 28 000 dollars, à condition que les taux d'intérêt restent stables.

Néanmoins, pour que le bitcoin établisse fermement le support à 28 000 dollars, il faudrait d'autres développements positifs. En effet, même si la Fed choisit de ne pas toucher aux taux d'intérêt, elle conserve l'option d'une nouvelle hausse des taux d'ici la fin de l'année, accompagnée d'une rhétorique laissant entrevoir la possibilité d'une période prolongée de taux d'intérêt élevés. Un tel scénario, avec les coûts plus élevés qu'il implique, est perçu comme un facteur potentiel de dissuasion de l'appétit pour le risque sur les marchés.

C'est pourquoi une attention particulière est accordée à l'approbation des demandes d'ETF sur le bitcoin, qui pourraient potentiellement injecter de nouveaux capitaux sur le marché du bitcoin. Le feu vert pour un tel produit financier pourrait considérablement stimuler la demande de bitcoins, indépendamment de la dynamique externe du marché.

En outre, l'émission d'un tel instrument financier avant l'événement de réduction de moitié de 2024, qui devrait réduire l'offre de bitcoins, est considérée comme un puissant catalyseur capable de remodeler le paysage des crypto-monnaies.