Une fois par an, Miami devient une Mecque mondiale pour les enthousiastes et les défenseurs du Bitcoin lorsque la ville accueille la conférence titrée célébrant le plus grand actif numérique en termes de valeur de marché. Avec une capitalisation boursière de 525 milliards de dollars, Bitcoin est actuellement le 12e actif mondial, juste derrière Tesla (NASDAQ:TSLA) (550 milliards de dollars) et devant Visa (NYSE:V) (485 milliards de dollars). Comme je l'ai dit au public lors de mon discours d'ouverture, il est remarquable que Bitcoin ait réussi à faire cela, car il n'a pas de PDG, pas de budget marketing et pas de conseil d'administration.

Bien que le nombre de participants ait diminué cette année par rapport à l'année dernière - principalement parce que le prix du bitcoin est encore loin de son record d'environ 69 000 dollars, établi en novembre 2021 - il y avait néanmoins un nombre impressionnant d'investisseurs de tous âges, de leaders de l'industrie, de décideurs politiques et bien plus encore.

Le fait que la conférence de cette année compte parmi ses intervenants non pas un mais deux candidats à la présidence (Robert Kennedy Jr. et Vivek Ramaswamy), une ancienne candidate à la présidence (Tulsi Gabbard), une sénatrice américaine en exercice (Cynthia Lummis, du Wyoming) et un représentant américain en exercice (Patrick McHenry, de Caroline du Nord) en dit long sur la montée en puissance de Bitcoin. Kennedy et Ramaswamy sont entrés dans l'histoire en annonçant que leurs campagnes accepteraient les dons en bitcoins.

Comme on pouvait s'y attendre, deux des sujets de conversation les plus urgents à Bitcoin 2023 ont été la crise bancaire américaine et la crise imminente du plafond de la dette. Dans les deux cas, Bitcoin a été présenté comme un actif qui, à l'instar de l'or, pourrait potentiellement aider les individus et les ménages à protéger leur patrimoine en cas d'effondrement financier ou économique.

Mais il s'agit d'évangélistes du bitcoin, et il est donc normal qu'ils adoptent cette position, n'est-ce pas ? Qu'en est-il des investisseurs plus généraux ?

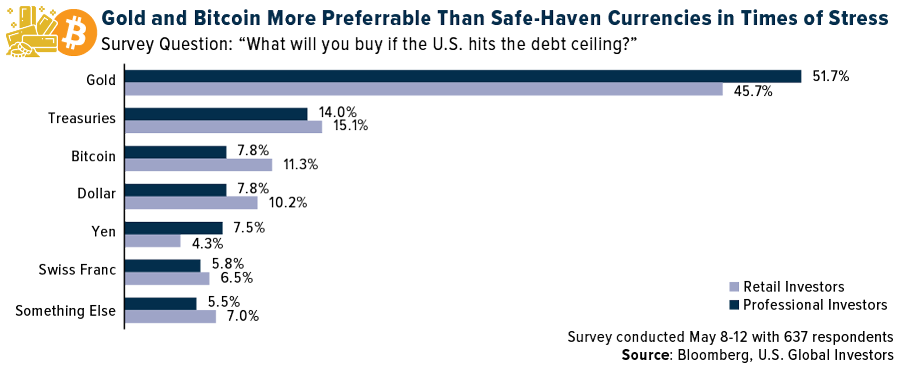

Là encore, le bitcoin obtient de très bonnes notes. Bloomberg a récemment demandé à près de 640 investisseurs quels actifs ils préféreraient si les États-Unis atteignaient le plafond de la dette et manquaient à leurs obligations. Le bitcoin était le troisième actif de la liste, 7,8 % des investisseurs institutionnels et 11,3 % des investisseurs individuels ayant cité la monnaie numérique. Cela a suffi à la placer devant les monnaies refuges traditionnelles telles que le dollar, le yen japonais et le franc suisse.

La corrélation entre l'or et le marché est beaucoup plus faible que celle du bitcoin

Sans surprise, l'or arrive en tête de l'enquête de Bloomberg, plus de la moitié des investisseurs institutionnels et près de la moitié des investisseurs individuels privilégiant le métal jaune dans l'éventualité d'un défaut de paiement des États-Unis. J'ai écrit à de nombreuses reprises sur les similitudes entre l'or et son cousin numérique, le bitcoin, la plus importante étant qu'ils sont décentralisés. Contrairement aux monnaies fiduciaires, l'or et le bitcoin ont des réserves finies qui ne peuvent être manipulées par un banquier central ou un ministre des finances, ce qui en fait des instruments de diversification intéressants.

La très faible corrélation de l'or avec le marché constitue, selon moi, un avantage considérable par rapport au bitcoin. Pour la période de cinq ans allant jusqu'en mai 2023, l'or et le S&P 500 ont partagé un coefficient de corrélation de 0,04, ce qui signifie que les deux n'ont pratiquement rien à voir avec ce que fait l'autre.

Le bitcoin, quant à lui, s'est négocié de manière très similaire aux actions et aux autres actifs à risque. Au cours de la même période, la monnaie numérique et le marché ont affiché une très forte corrélation positive de 0,88, ce qui signifie qu'ils ont souvent évolué dans la même direction.

La montagne de dettes continue de grossir : les ménages américains doivent aujourd'hui 17 billions de dollars.

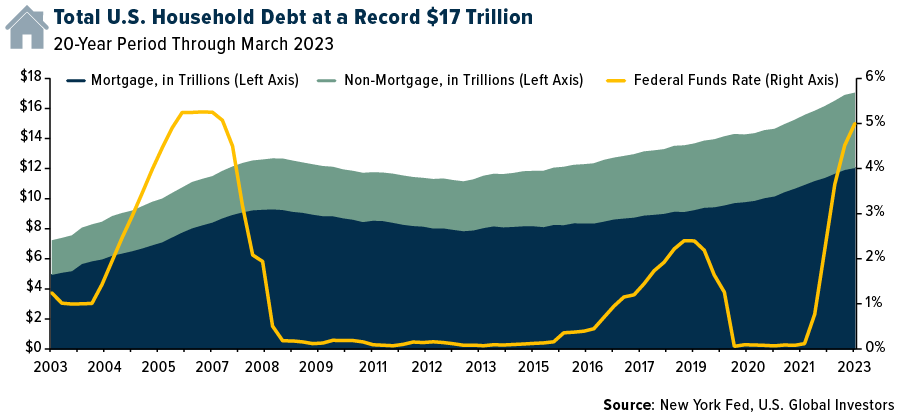

Je pense que l'un des meilleurs cas d'investissement pour le bitcoin et l'or en ce moment est la nouvelle que la dette continue de croître à la fois au niveau du gouvernement et des ménages. Selon la Banque fédérale de réserve de New York, le montant de la dette des ménages américains a dépassé 17 000 milliards de dollars pour la première fois au cours du premier trimestre.

Dans le graphique ci-dessus, j'ai ajouté le taux des fonds fédéraux, qui se situe actuellement entre 5,00 % et 5,25 %, pour montrer que la hausse des taux d'intérêt n'a eu jusqu'à présent que très peu d'effet sur les habitudes d'emprunt des Américains. Depuis mars 2022, date du premier resserrement monétaire de la Fed, les consommateurs ont ajouté plus de 860 milliards de dollars au solde total des prêts hypothécaires, 145 milliards de dollars aux dettes sur cartes de crédit, 93 milliards de dollars aux prêts automobiles et 14 milliards de dollars aux prêts étudiants.

La dette des cartes de crédit est la seule composante mesurée qui n'a pas beaucoup bougé entre la fin de 2022 et la fin de mars 2023, mais avec près de 1 000 milliards de dollars, elle atteint son niveau le plus élevé.

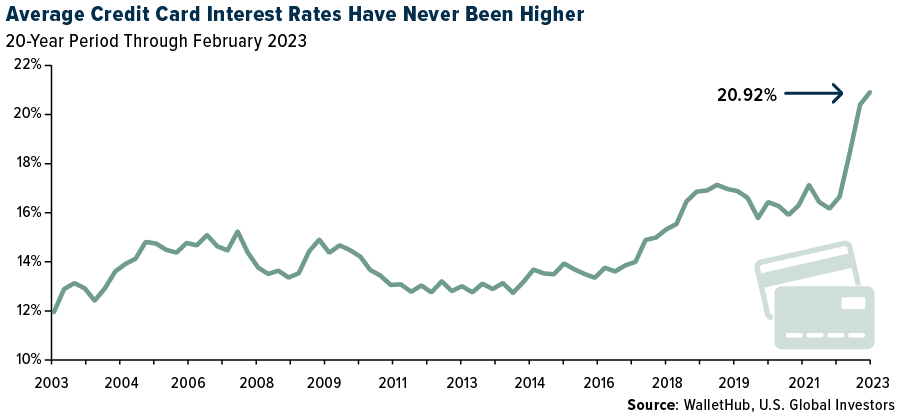

Le maintien d'un solde sur une carte de crédit n'a jamais été aussi coûteux, le taux d'intérêt moyen s'élevant à 20,9 % en février.

En bref, il s'agit d'un montant alarmant de dettes, assorti de taux d'intérêt élevés, à un moment incertain où de nombreuses personnes s'inquiètent d'une récession potentielle dans les mois à venir. À mon avis, cela rend l'or et le bitcoin très attrayants en tant qu'actifs de diversification.

***

Divulgation : Lesavoirs peuvent changer quotidiennement. Les avoirs sont déclarés à la fin du trimestre le plus récent. Les titres suivants mentionnés dans l'article étaient détenus par un ou plusieurs comptes gérés par U.S. Global Investors au 31 mars 2023 : Tesla Inc.

Toutes les opinions exprimées et les données fournies peuvent être modifiées sans préavis. Certaines de ces opinions peuvent ne pas convenir à tous les investisseurs.