Nous venons de vivre notre moment de janvier 2019 : le pivot dovish de Powell est là.

Contrairement à la croyance populaire, un pivot dovish ne signifie pas que la Fed réduit déjà ses taux.

Cela signifie plutôt que les conditions nécessaires pour réduire les taux sont assouplies, et que la politique monétaire n'est plus ''nous combattons l'inflation'' mais ''l'inflation diminue, donc nous réduisons les taux afin de ne pas rester ultra serrés''.

À Sintra en 2017, le président de la BCE, M. Draghi, a été le premier à adopter cette approche : alors que l'économie de la zone euro se redressait mais que les taux de la BCE étaient négatifs, il a soutenu que la BCE devait commencer à normaliser.

Si les taux restaient négatifs pendant que l'économie se redressait, cela revenait à ajouter plus d'accommodements.

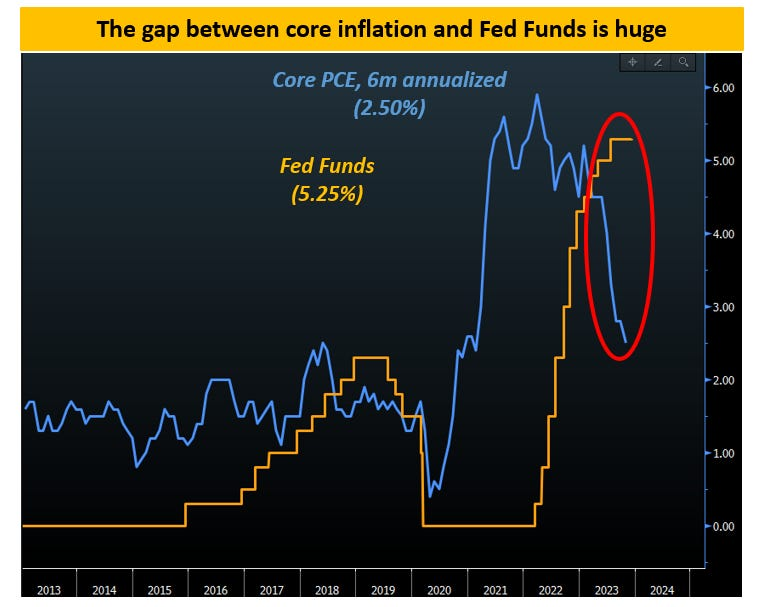

Le pivot dovish de Powell repose sur le même argument, vu du côté opposé : l'inflation core PCE tend vers 2,5 %, et les Fed Funds sont toujours à 5,25 % - l'écart devient énorme, et donc la politique ultra serrée.

La réduction des taux ne fait que maintenir le même niveau de restrictions politiques.

En d'autres termes, la Fed ne veut pas des Fed Funds réels à plus de 3 % (trop restrictifs), mais à 1 à 1,5 % (légèrement restrictifs).

Powell a présenté son pivot dovish avec trois titres percutants.

- Il serait trop tard pour attendre un IPC de 2 % pour réduire le resserrement ; il faut le faire bien avant 2 %

Cette phrase incarne une Fed tournée vers l'avenir, et non une Fed réactive.

L'orientation de la politique monétaire a changé.

- Le FOMC a clairement discuté aujourd'hui de la question de savoir quand il fallait commencer à resserrer la politique monétaire.

Lire : le scénario de base de la Fed prévoit déjà une réduction en mars.

La nouvelle importante ici est que les discussions sur le calendrier des réductions ont déjà commencé, de sorte que le FOMC est rapidement passé d'une discussion sur la durée de la pause à une discussion sur le moment de la réduction.

Cette phrase a fait grimper la probabilité d'une réduction en mars et a propulsé le marché obligataire sur la lune.

- La désinflation est générale : nous avons fait des progrès significatifs dans les trois catégories que nous surveillons.

M. Powell a eu toutes les chances du monde de s'opposer à cet énorme rallye des marchés.

Il a refusé toutes les occasions, même lorsqu'on l'a interrogé sur les nuances de l'inflation.

L'inflation des services de base hors logement s'élève à 3,6 % et l'indice des prix à la consommation des logements a été plus lent à baisser que prévu.

Pourtant, il n'y a pas eu le moindre retour en arrière - au lieu de cela, Powell pense que "des progrès désinflationnistes ont été accomplis dans toutes les catégories".

Il s'agit là d'une forte confirmation de l'orientation dovish et de la cerise sur le gâteau pour les marchés.

Du point de vue de l'allocation d'actifs à long terme, le maintien d'une position longue sur les obligations en octobre était le bon choix.

Les partisans du "cette fois, c'est différent", qui parlaient d'une prime de terme beaucoup plus élevée et du fait que "l'économie peut supporter des taux de 5 %", se sont fait entendre - et ils avaient tort.

Pourtant, le rebond des obligations a été gigantesque : peut-on donner un sens aux rendements des bons du Trésor à long terme ?

Vaut-il encore la peine de les surpondérer ou avons-nous déjà épuisé la majeure partie de leur potentiel ?

Comment positionner correctement les portefeuilles à long terme pour 2024 ?

***

Cet article a été publié à l'origine sur The Macro Compass. Rejoignez cette communauté dynamique d'investisseurs macro, d'allocateurs d'actifs et de fonds spéculatifs - vérifiez quel niveau d'abonnement vous convient le mieux en utilisant ce lien.

***

- Notre Meilleur Prix de l'Année ! La plateforme InvestingPro, qui propose des stratégies d'investissement gérées par IA, des idées de trading de grands investisseurs et des données fondamentales massives, est à -60% pour encore quelques jours ! Mais ce n'est pas tout, puisque nous en rajoutons une couche pour les lecteurs de nos articles, qui bénéficient d'une réduction supplémentaire de 10% sur l'abonnement Pro+ de 2 ans en utilisant le code promo "ACTUPRO" ICI. N'attendez plus, et faites passer vos investissements à la vitesse supérieure avec notre MEILLEURE OFFRE DE L'ANNEE !