Le rapport sur l'emploi de décembre est peut-être solide, mais le marché du travail doit encore rattraper les forces de la récession.

Défiant les attentes, le dernier rapport sur l'emploi de décembre montre une hausse de l'emploi de 0,2 %. De même, les emplois non agricoles ont augmenté par rapport aux prévisions du Dow Jones pour atteindre 223 000. Étant donné que la Fed met l'accent sur le marché du travail pour déterminer le taux des fonds fédéraux, des réductions de taux sont-elles sur la table dans un avenir proche ?

Que nous apprend le dernier rapport sur l'emploi ?

Conformément au calendrier mensuel, le Bureau américain des statistiques du travail a publié un autre rapport sur le marché du travail. Les données de décembre montrent une diminution du taux de chômage, qui s'établit maintenant à 3,5 %, soit une baisse de 0,2 % par rapport à novembre. C'est mieux que ce dont la Réserve fédérale avait besoin pour refroidir l'économie, c'est-à-dire pour maintenir le taux d'inflation à un niveau bas.

Dépassant l'estimation de Dow Jones de 200 000 emplois non agricoles, le mois de décembre montre plutôt une augmentation de +23 000. Toutefois, cela représente toujours une baisse par rapport aux 256 000 emplois non agricoles enregistrés en novembre. La masse salariale non agricole mesure l'afflux de nouveaux travailleurs rémunérés, à l'exclusion des fonctionnaires, des travailleurs agricoles et des employés de maison privés et à but non lucratif.

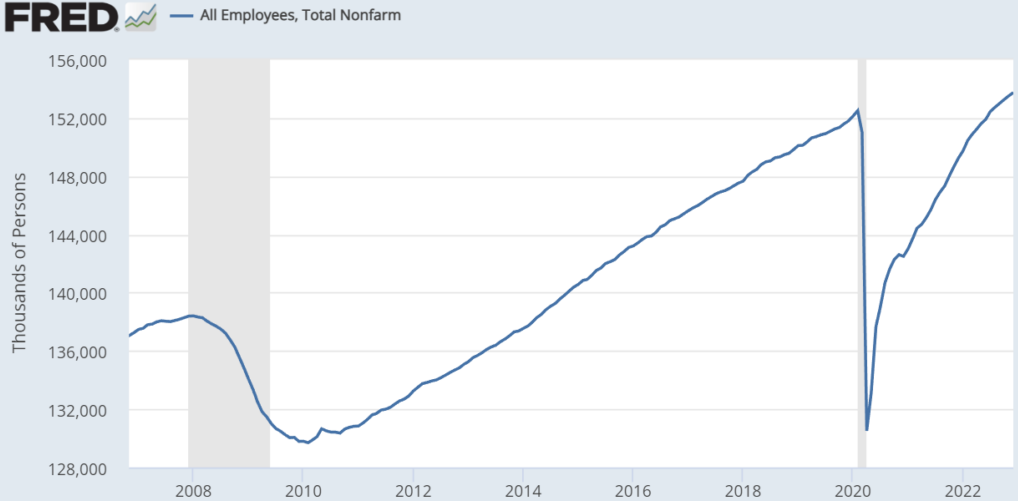

En remontant jusqu'à la Grande Récession de 2008 et aux blocages, le marché du travail a poursuivi la trajectoire interrompue de février 2020. Crédit image : fred.stlousfed.org

Le seul affaiblissement des données de décembre provient d'une croissance des salaires plus faible que prévu, à 4,6 % contre 5,1 % en novembre. Ce résultat est inférieur à l'estimation de 5 %, tandis que le salaire horaire moyen a augmenté de 0,3 % au lieu de l'estimation de 0,4 %. Bien que le ralentissement de la croissance des salaires indique que la force inflationniste s'estompe, certains membres de la Fed n'interprètent pas cela comme une raison d'arrêter les hausses de taux.

"Je m'attendais à ce que l'économie ralentisse continuellement à partir de la position forte qu'elle occupait pendant l'été. Ce n'est que l'étape suivante de ce processus".

Le président de la Fed d'Atlanta, Raphael Bostic, à propos de la baisse de la croissance des salaires en décembre.

Si l'on ventile ces chiffres par secteur, c'est le secteur de l'hôtellerie et des loisirs qui a enregistré les gains les plus importants, avec 67 000 emplois supplémentaires. Les soins de santé ont gagné 55 000, la construction 28 000 et les services sociaux 20 000 nouveaux employés.

Enfin, le taux de participation à la population active est passé à 62,3 %, ce qui est toujours inférieur d'un point de pourcentage au clivage économique de février 2020.

La dépendance de la Fed à l'égard du marché du travail pour évaluer les hausses de taux d'intérêt

Ce n'est un secret pour personne que, en période d'inflation élevée, la Réserve fédérale doit refroidir l'économie en surchauffe. Cela se traduit par un affaiblissement du marché du travail, ce que les données de décembre ne montrent pas.

Dans le Procès-verbal du FOMC publié mercredi, les responsables de la Fed ont convenu que le taux des fonds fédéraux devrait rester en mode restrictif, et pourrait atteindre 5,4 % en 2023, contre 4,5 % en décembre. Une grande partie de ces perspectives dépendent du marché du travail. Plus précisément, de la disponibilité d'emplois permettant la consommation publique. En novembre, on pouvait compter sur 1,7 ouverture de poste pour chaque travailleur.

Cela dit, le marché du travail est généralement un indicateur retardé. En effet, dans une économie en croissance, les entreprises répondent à une demande accrue, ce qui entraîne une augmentation des embauches. Toutefois, il faut du temps pour que ces signaux du marché se concrétisent et se traduisent par une augmentation de l'emploi.

Dans le sens inverse, lorsque l'économie ralentit et que le le taux d'inflation diminue, la baisse de la demande entraîne des licenciements. C'est ce qui se passe dans le secteur des grandes technologies depuis plusieurs mois, puisque l'agrégateur de suivi Layoffs.fyi indique la perte de 150 000 emplois en 2022. Le secteur de la technologie étant un marché plus agile, les licenciements ne se manifestent pas encore dans l'économie en général.

"Bien qu'il soit resté fort en 2022, le marché du travail est prêt à s'affaiblir en 2023, car c'est un indicateur tardif de la médecine qui prend le plus de temps à guérir."

José Torres, Interactive Brokers économiste principal

Selon le sondage Bloomberg de décembre, 7 économistes sur 10 prévoient une récession en 2023. Ces perspectives sont également conformes au Global Investment Outlook de BlackRock (NYSE:BLK). De même, le Fonds monétaire international (FMI) a mis en garde cette semaine contre une récession mondiale, qui toucherait la moitié de l'UE et un tiers du monde.

Crude oil Les prix, en tant qu'indicateur économique plus réactif, affichent déjà une baisse de -5,71 % en glissement annuel. L'économie américaine a quitté l'année 2022 avec un taux de croissance du PIB de +3,8 %, de sorte que la Fed va probablement augmenter le taux de 25 points de base supplémentaires pour stimuler le processus de refroidissement. Actuellement, le marché estime à 76 % la probabilité que cela se produise lors de la prochaine réunion du FOMC, le 1er février.

Les crypto-monnaies suivront probablement les actions

Dans un environnement de récession, le marché boursier est généralement en baisse, sauf pour les produits de consommation courante comme Walmart (NYSE :WMT), Costco Wholesale (NASDAQ :COST) ou Unilever (NYSE :UL). Après tout, la diminution des dépenses de consommation entraîne des dépenses plus sélectives, une baisse des bénéfices et une réduction des dividendes des actionnaires. Cela crée également un état d'esprit d'aversion au risque chez les investisseurs, ce qui déclenche des ventes à découvert.

Étant donné que les crypto-monnaies sont des actifs à risque, elles sont généralement en corrélation avec le sentiment des actions, qu'elles soient optimistes ou averses au risque. Dans cette optique, le marché des crypto-monnaies devrait davantage s'appuyer sur des événements et des nouvelles spécifiques que sur un environnement macroéconomique favorable.

En outre, il y a encore beaucoup d'incertitude autour de Silvergate et Digital Currency Group, les plus grands acteurs de la partie centralisée de l'espace crypto. S'ils suivent FTX, de nouvelles baisses pourraient être en cours.

En ces temps d'instabilité, les investisseurs en crypto-monnaies cherchent refuge dans les crypto-monnaies les plus importantes, à savoir BTC et ETH. En effet, depuis le krach de FTX en novembre, elles ont principalement plafonné à -3,3 % et à-1,6 %, respectivement.